外贸企业从事委托加工出口业务,根据取得原材料的渠道不同,可大体将其分为四种模式:第一种,国内采购原材料委托加工;第二种,一般贸易进口原材料委托加工;第三种,来料加工委托加工;第四种,进料加工委托加工。

笔者以外贸企业委托加工出口的净现金流量为目标值,阐述四种模式的操作方法,并举例说明方案优劣,纳税人可根据实际情况进行选择。

一、国内采购原材料委托加工

外贸企业从国内采购原材料,委托生产厂加工后出口,其退税操作应根据《关于出口货物劳务增值税和消费税政策的通知》(财税〔2012〕39号,以下简称39号文件)第四条第(五)款的规定,“外贸企业出口委托加工修理修配货物增值税退(免)税的计税依据,为加工修理修配费用增值税专用发票注明的金额。外贸企业应将加工修理修配使用的原材料(进料加工海关保税进口料件除外)作价销售给受托加工修理修配的生产企业,受托加工修理修配的生产企业应将原材料成本并入加工修理修配费用开具发票。”

以上文件意味着,此种模式下,原材料发票与加工费发票分别退税的情况已经退出历史舞台。

我们用例子的形式讲解,四种模式的前提均如下:

外贸企业采购原材料价值均为100万元;外贸企业销售给加工厂的成本利润率为10%;加工厂不含税加工费均为20万元;最终出口收入为150万元(来料加工模式下为加工费50万元);双方增值税率均为17%,不考虑其他因素。

举例如下:

外贸企业从国内采购原材料,不含税价格100万元,进项税17万元;作价110万元销售给加工厂,销项税=110×17%=18.7(万元),外贸企业在此环节产生应纳增值税额18.7-17=1.7(万元);

加工厂采购原材料成本110万元,进项税18.7万元,加工费不含税20万元(包含利润),销项税3.4万元,合计开具产成品发票不含税金额130万元(110+20),销项税=130×17%=22.1(万元),加工厂在此环节产生应纳增值税额=22.1-18.7=3.4(万元);

外贸企业从加工厂收回加工产品,取得产成品发票不含税金额130万元,进项税22.1万元,假设退税率13%,则退税额16.9万元;出口收入150万元。

外贸企业净现金流量:-117+128.7-1.7-152.1+16.9+150=24.8(万元)。

二、一般贸易进口原材料委托加工

第二种模式与第一种基本相同,同样是将原材料作价销售给加工厂,加工厂连同原材料与加工费一起开回产成品发票,外贸企业据此发票退税。唯一的区别是在进口时可能会交关税。

举例如下:

外贸企业一般贸易进口原材料,不含税价格100万元,关税税率假设10%,关税为10万元;

海关进项税=110×17=18.7(万元),作价121万元销售给加工厂,销项税=121×17%=20.57(万元),外贸企业在此环节产生应纳增值税额=20.57-18.7=1.87(万元);

加工厂采购原材料成本121万元,进项税20.57万元,加工费不含税20万元(包含利润),销项税3.4万元,合计开具产品发票不含税金额141万元(121+20),增值税=141×17%=23.97(万元),加工厂在此环节产生应纳增值税额=23.97-20.57=3.4(万元);

外贸企业从加工厂收回加工产品,取得产成品发票不含税金额141万元,进项税23.97万元,假设退税率13%,则退税额18.33万元;出口收入150万元。

外贸企业净现金流量:-128.7+141.57-1.87-164.97+18.33+150=14.36(万元)。

三、来料加工委托加工

根据《国家税务总局公告关于发布〈出口货物劳务增值税和消费税管理办法〉的公告》(国家税务总局公告2012年第24号,以下简称24号公告)第九条第(四)款第2项规定,来料加工委托加工出口的货物免税证明及核销办理。

从事来料加工委托加工业务的出口企业,在取得加工企业开具的加工费的普通发票后,应在加工费的普通发票开具之日起至次月的增值税纳税申报期内,填报《来料加工免税证明申请表》(见附件28),提供正式申报电子数据,及下列资料向主管税务机关办理《来料加工免税证明》(见附件29)。

①进口货物报关单原件及复印件;

②加工企业开具的加工费的普通发票原件及复印件;

③主管税务机关要求提供的其他资料。

出口企业应将《来料加工免税证明》转交加工企业,加工企业持此证明向主管税务机关申报办理加工费的增值税、消费税免税手续。

举例如下:

外贸企业来料加工进口原材料,价值100万元,海关增值税0,关税0;移交给加工厂进行加工;

加工厂采购原材料成本0,进项税0,加工费不含税20万元(包含利润),加工厂在此环节办理免税,开具加工费发票不含税金额20万元,增值税0;

外贸企业从加工厂收回产成品,取得产品发票不含税金额20万元,增值税0;出口加工收入50万元。

外贸企业净现金流量:50-20=30(万元)。

四、进料加工委托加工

外贸企业进料进口后,如按照39号公告第四条第(五)款的规定,将原材料作价销售给加工厂,再从加工厂取得产品发票的话,则不能再作为进料加工处理。将保税进口料件内销后,应补缴海关增值税及关税,同时销售时也应缴纳增值税等,此种情况与第二种模式“一般贸易进口委托加工”效果一致,因此在这里暂不讨论,我们主要关注外贸企业进料加工采购原材料的委托加工业务,即将进口料件不作价移交给加工厂的情况。

外贸企业将进料进口原材料移交给加工厂,凭借加工厂开具的加工费增值税专用发票退税,文件规定如下:

《国家税务总局关于出口货物劳务增值税和消费税有关问题的公告》(国家税务总局公告2013年第65号)第四条规定,“出口企业将加工贸易进口料件,采取委托加工收回出口的,在申报退(免)税或申请开具《来料加工免税证明》时,如提供的加工费发票不是由加工贸易手(账)册上注明的加工单位开具的,出口企业须向主管税务机关书面说明理由,并提供主管海关出具的书面证明。否则,属于进料加工委托加工业务的,对应的加工费不得抵扣或申报退(免)税;属于来料加工委托加工业务的,不得申请开具《来料加工免税证明》,相应的加工费不得申报免税。”

据以上文件,出口企业进料加工委托加工业务,对应的加工费可以抵扣或申报退(免)税。

举例如下:

外贸企业进料加工采购原材料,成本100万元,海关增值税0,关税0;移交给加工厂进行加工。

加工厂采购原材料成本0,进项税0,加工费不含税20万元(包含利润),增值税20×17%=3.4(万元),本环节加工厂产生应纳增值税额3.4万元。

外贸企业从加工厂收回产成品,取得发票不含税金额20万元,进项税3.4万元;出口收入150万元。假设退税率13%,退税额2.6万元。

外贸企业净现金流量:-100-23.4+2.6+150=29.2(万元)。

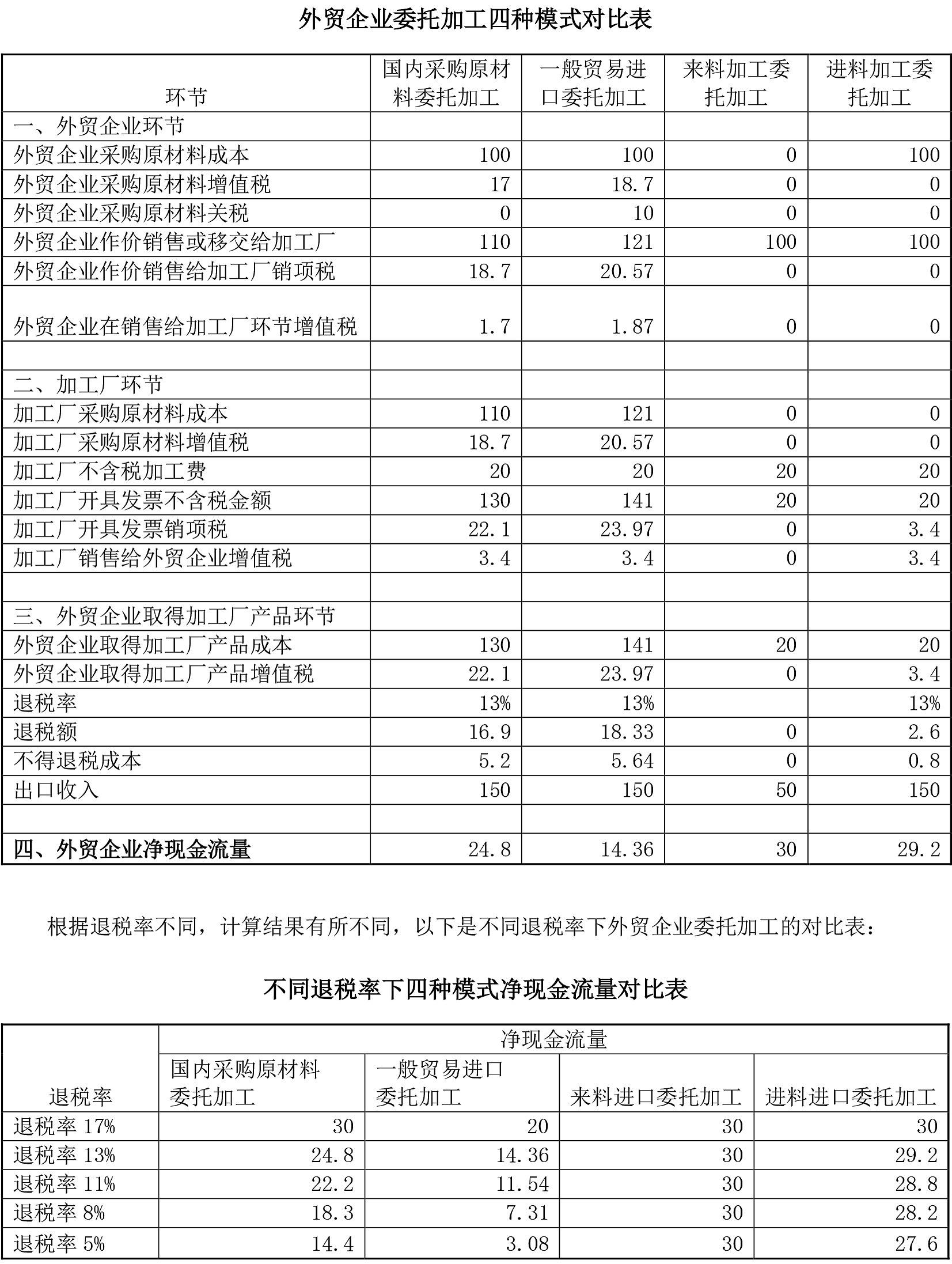

四种模式对比表:

从表中可以看出,外贸企业委托加工的四种模式中,效果最好的是来料加工委托加工模式,其净现金流量最高,最主要原因是其没有不能退税的损失,同时由于来料加工不需支付境外原材料款项,因此该模式对于外贸企业资金占用的效果也最好;效果最差的是一般贸易进口委托加工模式,其主要原因是在一般贸易模式下,需要缴纳进口关税,因此将原材料作价销售给加工厂缴纳增值税较多,退税率降低对其影响较大,且一般贸易进口支付的关税,也减少了其净现金流量;进料加工委托加工方案要优于国内采购原材料委托加工方案,其原因是,后者需要将原材料作价销售给加工厂,退税率降低对其影响较大;而进料加工委托加工方案只就加工费发票退税,退税率降低对其影响相对较小。