2019年8月26日,十三届全国人大常委会第十二次会议表决通过了《中华人民共和国资源税法》。当天,中华人民共和国主席习近平签署第33号主席令,公布《中华人民共和国资源税法》,自2020年9月1日起实施。

资源税法与现行政策比主要有三方面的变化。

一是简并了征收期限。新税法规定由纳税人选择按月或按季申报缴纳,并将申报期限由10日内改为15日内,与其他税种保持一致,降低了纳税人的申报频次,切实减轻办税负担。

二是规范了税目税率。新税法以正列举的方式统一规范了税目,分类确定了税率,为简化纳税申报提供了法律基础。

三是强化了部门协同。新税法明确规定,税务机关与自然资源等相关部门应当建立工作配合机制。良好的部门协作,有利于化解征纳争议,维护纳税人合法权益。

新资源税法有三个特点:

一是规范税收减免税政策,促进资源集约节约利用。资源税法基本平移了现行的税收优惠政策,并根据目前征管状况授权各省确定特定情形的税收减免政策,有利于促进地方资源综合利用和环境保护。

二是明确对“开发应税资源”征税,为改革预留空间。资源税法将征税范围的表述扩展为“开发应税资源”,为今后征税扩围预留了空间。

三是规定水资源税相关内容,与改革相衔接。资源税法明确与水资源税相关的内容,体现了与当前水资源税改革进程相衔接的特点。

为贯彻落实资源税法,2020年5月15日,江苏省第十三届人民代表大会常务委员会第十六次会议通过了《江苏省人民代表大会常务委员会关于资源税具体适用税率等有关事项的决定》,对我省资源税具体适用税率、计征方式和免征减征具体办法进行了规定,与资源税法同步实施。

1、纳税人。税法第一条规定:在中华人民共和国领域和中华人民共和国管辖的其他海域开发应税资源的单位和个人,为资源税的纳税人,应当依照本法规定缴纳资源税。应税资源的具体范围,由本法所附《资源税税目税率表》(以下简称《税目税率表》)确定。

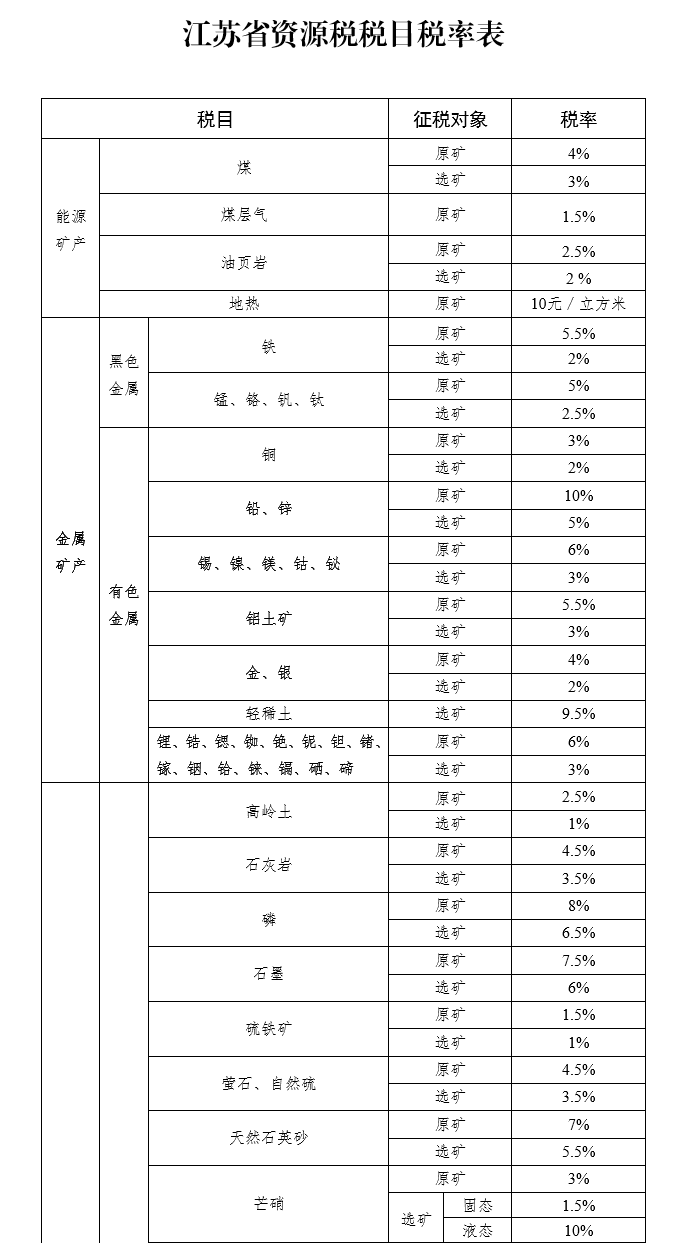

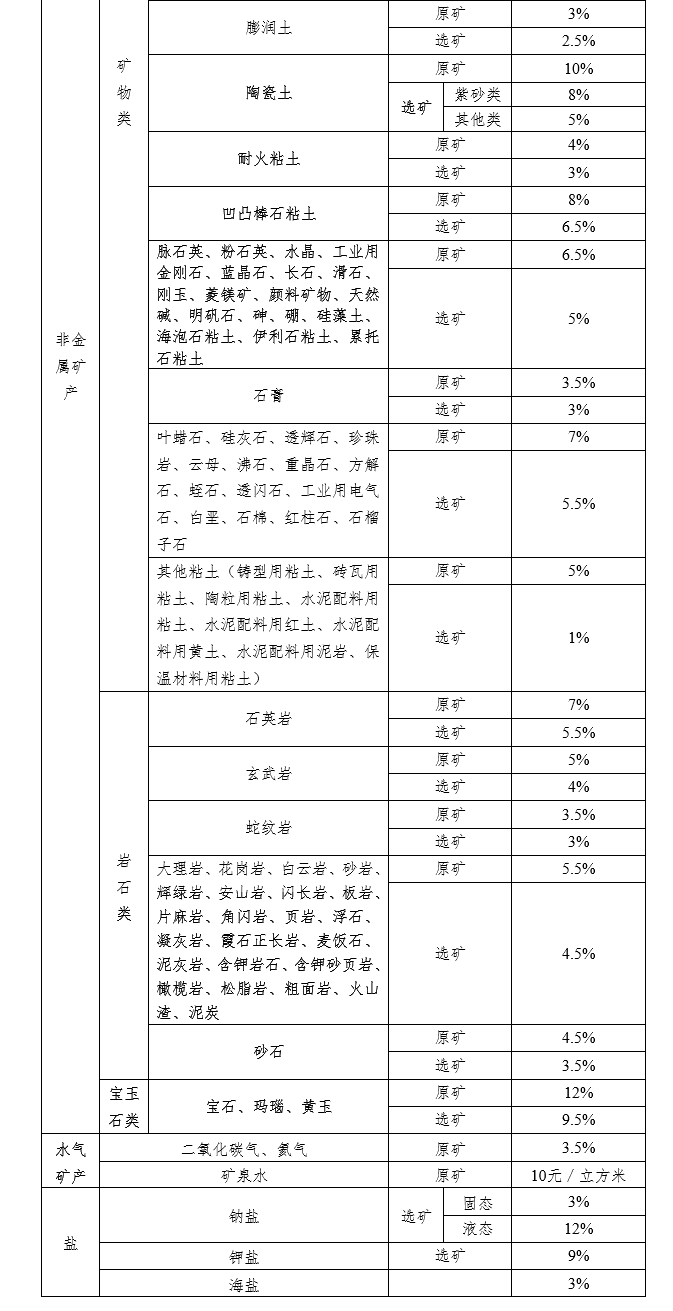

2、税目税率。税法第二条规定:资源税的税目、税率,依照《税目税率表》执行。《税目税率表》中规定实行幅度税率的,其具体适用税率由省、自治区、直辖市人民政府统筹考虑该应税资源的品位、开采条件以及对生态环境的影响等情况,在《税目税率表》规定的税率幅度内提出,报同级人民代表大会常务委员会决定,并报全国人民代表大会常务委员会和国务院备案。《税目税率表》中规定征税对象为原矿或者选矿的,应当分别确定具体适用税率。

江苏省规定:《资源税法》规定实行幅度税率的税目,具体适用税率按照《江苏省资源税税目税率表》执行。

3、计征方式。税法第三条规定:资源税按照《税目税率表》实行从价计征或者从量计征。《税目税率表》中规定可以选择实行从价计征或者从量计征的,具体计征方式由省、自治区、直辖市人民政府提出,报同级人民代表大会常务委员会决定。实行从价计征的,应纳税额按照应税资源产品(以下简称应税产品)的销售额乘以具体适用税率计算。实行从量计征的,应纳税额按照应税产品的销售数量乘以具体适用税率计算。应税产品为矿产品的,包括原矿和选矿产品。

江苏省规定:资源税法规定可以选择实行从价计征或者从量计征的税目中,石灰岩、其他粘土、砂石实行从价计征,地热、矿泉水实行从量计征。

4、税收优惠。税法第六条规定:有下列情形之一的,免征资源税:

(一)开采原油以及在油田范围内运输原油过程中用于加热的原油、天然气;

(二)煤炭开采企业因安全生产需要抽采的煤成(层)气。

有下列情形之一的,减征资源税:

(一)从低丰度油气田开采的原油、天然气,减征百分之二十资源税;

(二)高含硫天然气、三次采油和从深水油气田开采的原油、天然气,减征百分之三十资源税;

(三)稠油、高凝油减征百分之四十资源税;

(四)从衰竭期矿山开采的矿产品,减征百分之三十资源税。

根据国民经济和社会发展需要,国务院对有利于促进资源节约集约利用、保护环境等情形可以规定免征或者减征资源税,报全国人民代表大会常务委员会备案。

税法第七条规定:有下列情形之一的,省、自治区、直辖市可以决定免征或者减征资源税:

(一)纳税人开采或者生产应税产品过程中,因意外事故或者自然灾害等原因遭受重大损失;

(二)纳税人开采共伴生矿、低品位矿、尾矿。

前款规定的免征或者减征资源税的具体办法,由省、自治区、直辖市人民政府提出,报同级人民代表大会常务委员会决定,并报全国人民代表大会常务委员会和国务院备案。

江苏省规定:符合资源税法第七条规定情形的,按照以下办法减征或者免征资源税:

(一)开采或者生产应税产品过程中,因意外事故或者自然灾害等原因遭受重大损失的,按其损失金额的50%减征资源税,但减税额最高不超过其遭受重大损失当年的资源税应纳税额;

(二)开采共生矿,共生矿与主矿产品销售额分开核算的,对共生矿按其应纳税额的10%减征资源税;

(三)开采伴生矿,伴生矿与主矿产品销售额分开核算的,对伴生矿按其应纳税额的30%减征资源税;

(四)开采低品位矿,按其应纳税额的50%减征资源税;

(五)开采尾矿,免征资源税。

纳税人按照前款规定申报享受税收优惠政策,并将有关资料留存备查。

5、纳税义务发生时间。税法第十条规定:纳税人销售应税产品,纳税义务发生时间为收讫销售款或者取得索取销售款凭据的当日;自用应税产品的,纳税义务发生时间为移送应税产品的当日。

6、纳税地点。税法第十一条规定:纳税人应当向应税产品开采地或者生产地的税务机关申报缴纳资源税。

7、纳税期限。税法第十二条规定:资源税按月或者按季申报缴纳;不能按固定期限计算缴纳的,可以按次申报缴纳。

纳税人按月或者按季申报缴纳的,应当自月度或者季度终了之日起十五日内,向税务机关办理纳税申报并缴纳税款;按次申报缴纳的,应当自纳税义务发生之日起十五日内,向税务机关办理纳税申报并缴纳税款。