一

纳税人和征税范围

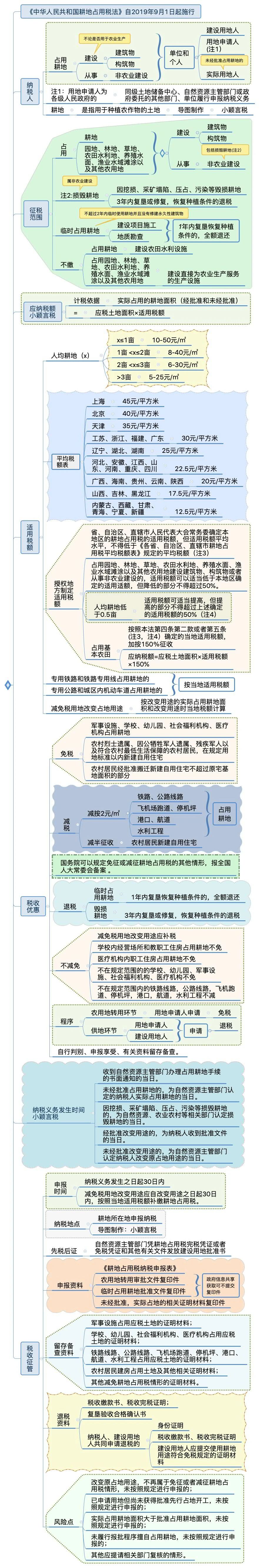

与原条例相比,纳税人没有变化。耕地占用税的纳税人,是指在中华人民共和国境内占用耕地(用于种植农作物的土地)建设建筑物、构筑物或者从事非农业建设的单位和个人。为了厘清各方纳税责任,《办法》第二条对不同情形下的纳税人作出具体规定:

经批准占用耕地的,纳税人为农用地转用审批文件中标明的建设用地人;

农用地转用审批文件中未标明建设用地人的,纳税人为用地申请人,其中用地申请人为各级人民政府的,由同级土地储备中心、自然资源主管部门或政府委托的其他部门、单位履行耕地占用税申报纳税义务;

未经批准占用耕地的,纳税人为实际用地人。

与原条例相比,《耕地占用税法》对征税范围做出部分调整。新增了“园地”,包括果园、茶园、橡胶园、其他园地;将“牧草地”调整为“草地”;并对原“林地”“牧草地”以及“渔业水域滩涂”的具体征收范围作了调整。《耕地占用税法》第十二条规定,占用园地、林地、草地、农田水利用地、养殖水面、渔业水域滩涂以及其他农用地建设建筑物、构筑物或者从事非农业建设的,也属于耕地占用税的征税范围。

《耕地占用税法》还规定了两类不征收耕地占用税的特殊情形:

占用耕地建设农田水利设施不缴纳耕地占用税;

占用园地、林地、草地、农田水利用地、养殖水面、渔业水域滩涂以及其他农用地建设直接为农业生产服务的生产设施的,不缴纳耕地占用税。

此外,《耕地占用税法》取消了原条例“占用前三年内曾用于种植农作物的土地视为耕地”的规定。

二

征收方式和税额确定

依据《耕地占用税法》第三条规定,耕地占用税以纳税人实际占用的耕地面积为计税依据,按照规定的适用税额一次性征收,应纳税额为纳税人实际占用的耕地面积乘以适用税额。

与原条例相比,从量定额的征收方式没有发生改变,授权地方在税法税额幅度内确定具体适用税额的规定没有发生变化。但是调整了适用税额制定权,将具体适用税额决定权由省级人民政府,调整至省级人民代表大会常务委员会决定。《耕地占用税法》将全国所有省份耕地占用税的平均税额分了9档,并附了《各省、自治区、直辖市耕地占用税平均税额表》,规定各地耕地占用税适用税额的平均水平不得低于平均税额表内的税额。同时规定,占用园地、林地、草地、农田水利用地、养殖水面、渔业水域滩涂以及其他农用地建设建筑物、构筑物或者从事非农业建设的,适用税额可以适当低于本地区确定的适用税额,但降低的部分不得超过50%。

三

主要的减免优惠

《耕地占用税法》第七条规定了4项法定减免,与原条例相比有一些变化。

将“养老院”扩展为“社会福利机构”,将“医院”扩展为“医疗机构”;

减征项目增加了“水利工程”,水利工程占用耕地,减按每平方米二元的税额征收耕地占用税;

对于农村居民占用耕地新建住宅减免耕地占用税优惠,在增加“在规定用地标准以内”和“自用”限定性条件的同时,做出了以下调整:增加了对于不超过原宅基地面积的部分免征耕地占用税的规定;删除了“鳏寡孤独”的优惠主体,同时增加了“因公牺牲军人遗属”的优惠主体;将“革命老根据地、少数民族聚居区和边远贫困山区生活困难的农村居民”修改为“农村最低生活保障条件的农村居民”。

《办法》对具体免税项目作出了定义。对于依法设立的学校、幼儿园、社会福利机构、医疗机构,并不区分公办和私立,不区分国有、民营、外资,一视同仁给予免税待遇。对于公路线路、飞机场跑道、停机坪、港口、水利工程,都强调了依法登记或经批准。需要特别注意的是,学校内经营性场所和教职工住房、医疗机构内职工住房、专用铁路和铁路专用线、专用公路和城区内机动车道占用耕地的,应当按适用税额缴纳耕地占用税。

与原条例相同,《耕地占用税法》规定,对占用耕地从事特定项目给予免税优惠的,如果之后纳税人改变了原占地用途,不再属于免征或减征情形的,应自改变用途之日起30日内,按改变用途的实际占用耕地面积和改变用途时当地适用税额申报补缴耕地占用税。

四

已经缴纳耕地占用税的土地又用于免税项目的,耕地占用税是否可退

此前实践中,在办理农用地转用审批手续时,如果不能明确用于学校、医疗机构等免税项目建设,即使最终土地出让或划拨给建设用地人是用于学校、医疗机构等免税项目建设,用地申请人在办理农用地转用审批手续时已经缴纳的耕地占用税也无法退还。针对这一问题,《办法》做出规定,区分农用地转用环节和供地环节,在农用地转用环节,用地申请人如果此时能够明确土地用于免税项目,则免征耕地占用税;如果当时还不能够明确土地将来具体的项目用途,则用地申请人需要按规定缴纳耕地占用税。但是,对农用地转用环节已经缴纳的耕地占用税,此后在供地环节可以明确用于免税项目的,准予退还。

五

临时占用耕地是否需要缴纳耕地占用税

依据《耕地占用税法》第十一条规定,纳税人因建设项目施工或者地质勘查临时占用耕地,应当依照本法的规定缴纳耕地占用税。纳税人在批准临时占用耕地期满之日起一年内依法复垦,恢复种植条件的,全额退还已缴纳的耕地占用税。

原条例规定“在批准临时占用耕地的期限内”恢复所占用耕地原状的,退还已经缴纳的耕地占用税,《耕地占用税法》将此期限修改为“在批准临时占用耕地期满之日起一年内”。此外,该法将税款退还条件由“恢复所占用耕地原状”修改为“依法复垦,恢复种植条件”,这一调整在立法技术上更加完善,可以涵盖更加广泛的符合立法目的的情形。此外,是否符合复垦条件,需要由自然资源主管部门会同有关行业管理部门认定,并出具验收合格确认书。

六

耕地占用税的纳税义务发生时间和纳税地点

纳税人纳税义务的发生需要满足两个条件:

存在占用耕地、园地、林地、草地、农田水利用地、养殖水面、渔业水域滩涂以及其他农用地的行为;

占用耕地的目的是建设建筑物、构筑物或从事非农业建设。

依据《耕地占用税法》第十条规定,耕地占用税的纳税义务发生时间为纳税人收到自然资源主管部门办理占用耕地手续的书面通知的当日。纳税人应当自纳税义务发生之日起30日内申报缴纳耕地占用税。依据《办法》第二十七条规定,未经批准占用耕地的,耕地占用税纳税义务发生时间为自然资源主管部门认定的纳税人实际占用耕地的当日。因挖损、采矿塌陷、压占、污染等损毁耕地的纳税义务发生时间为自然资源、农业农村等相关部门认定损毁耕地的当日。

与原条例相比,该法将纳税义务发生时间由“收到土地管理部门的通知之日”修改为“收到自然资源主管部门办理占用耕地手续的书面通知的当日”。此前,在土地管理实践中,“通知”没有统一、固定的形式,为使纳税义务发生时间更具确定性并方便操作,自然资源部配合该法实施增加了书面通知程序。需要注意的是,纳税人应当自纳税义务发生之日起30日内申报缴纳耕地占用税。逾期未申报缴纳的,将依照《中华人民共和国税收征收管理法》等规定追究法律责任。

《办法》第二十八条规定,纳税人占用耕地,应当在耕地所在地申报纳税。

七

如何进行纳税申报,需要准备哪些材料

《公告》规定了纳税申报等具体操作事项,并附《耕地占用税纳税申报表》。此前,纳税人需要每一个地块填写一张申报表。但在实践中,一个耕地占用项目往往涉及多个地块,纳税人也就需要填报多张申报表。为简化申报,新修订的纳税申报表允许纳税人将一个批次项目涉及的多个地块汇总申报,不必每一个地块都填写一张申报表。同时,在发票开具方面也更加灵活,纳税人既可以按批次汇总开票,也可以按地块或者征收品目分别开票。

在纳税申报方面,纳税人需要区分占用应税土地的不同情形,分别提交下列材料:

农用地转用审批文件复印件;

临时占用耕地批准文件复印件;

未经批准占用应税土地的,应提供实际占地的相关证明材料复印件。

在减免税方面,采取“自行判别、申报享受、有关资料留存备查”的办理方式。纳税人在享受优惠时不再需要提交相关证明材料。但需要注意,纳税人需保存好相关的材料,积极配合税务机关的查验。

在临时占用耕地复垦退税方面,纳税人应提供身份证明查验,并提交两项材料的复印件:

税收缴款书、税收完税证明;

复垦验收合格确认。

耕地占用税纳税义务发生时间集锦

一、基本规定:

耕地占用税的纳税义务发生时间为纳税人收到自然资源主管部门办理占用耕地手续的书面通知的当日。纳税人应当自纳税义务发生之日起三十日内申报缴纳耕地占用税。

政策依据:《中华人民共和国耕地占用税法》

二、未经批准占用耕地:

未经批准占用耕地的,耕地占用税纳税义务发生时间为自然资源主管部门认定的纳税人实际占用耕地的当日。

政策依据:《财政部税务总局 自然资源部 农业农村部 生态环境部关于发布<中华人民共和国耕地占用税法实施办法>的公告》(财政部公告2019年第81号)

三、损毁耕地

因挖损、采矿塌陷、压占、污染等损毁耕地的纳税义务发生时间为自然资源、农业农村等相关部门认定损毁耕地的当日。

政策依据:《财政部税务总局 自然资源部 农业农村部 生态环境部关于发布<中华人民共和国耕地占用税法实施办法>的公告》(财政部公告2019年第81号)

四、占地用途改变

依照本法第七条第一款、第二款规定免征或者减征耕地占用税后,纳税人改变原占地用途,不再属于免征或者减征耕地占用税情形的,应当按照当地适用税额补缴耕地占用税。

政策依据:《中华人民共和国耕地占用税法》

根据税法第八条的规定,纳税人改变原占地用途,不再属于免征或减征情形的,应自改变用途之日起30日内申报补缴税款,补缴税款按改变用途的实际占用耕地面积和改变用途时当地适用税额计算。

政策依据:《财政部税务总局 自然资源部 农业农村部 生态环境部关于发布<中华人民共和国耕地占用税法实施办法>的公告》(财政部公告2019年第81号)

根据《耕地占用税法》第八条的规定,纳税人改变原占地用途,需要补缴耕地占用税的,其纳税义务发生时间为改变用途当日,具体为:经批准改变用途的,纳税义务发生时间为纳税人收到批准文件的当日;未经批准改变用途的,纳税义务发生时间为自然资源主管部门认定纳税人改变原占地用途的当日。

政策依据:《国家税务总局关于耕地占用税征收管理有关事项的公告》(国家税务总局公告2019年第30号)

五、占地时间确定

纳税人占地类型、占地面积和占地时间等纳税申报数据材料以自然资源等相关部门提供的相关材料为准;未提供相关材料或者材料信息不完整的,经主管税务机关提出申请,由自然资源等相关部门自收到申请之日起30日内出具认定意见。

政策依据:《财政部税务总局 自然资源部 农业农村部 生态环境部关于发布<中华人民共和国耕地占用税法实施办法>的公告》(财政部公告2019年第81号)

未经批准占用应税土地的纳税人,其纳税义务发生时间为自然资源主管部门认定其实际占地的当日。

政策依据:《国家税务总局关于耕地占用税征收管理有关事项的公告》(国家税务总局公告2019年第30号)