当前,由不少企业的中层、高层人员的收入较高,为了节约个人所得税和社保费用成本,有不少民营企业老板对年收入12万元、22.8万元,实行以下操作方法:让财务在账上做月工资收入5000元(因5000元月收入不缴纳个人所得税,缴纳社保也以5000元为基数,节约社保费用),公司每月发5000元工资,然后老板通过个人银行卡每月账外给中层、高层人员转5000元,14000元。这种发放工资办法存在涉税风险。在2019年新修订的个税法下,利用全年应纳税所得额的计税级距,将账外发放的工资并入账内一起发放,即将职工年度工资收入60000元提高至120000元,228000元。

(一)企业账上年收入12万元、22.8万元的税费成本分析

在新个人所得税法和社保征管政策将移交给税务征管后,企业既要考虑社保费用又要考虑个税成本的负担。虽然职工工资收入的增加会增加缴纳社保的基数导致社保费用的增加,但是由于在新个人所得税法下,职工工资收入的个税下降了。基于此分析,增加工资收入未必会增加企业的总税费成本的增加,因为,企业提供职工工资收入会导致企业的职工福利费用、教育经费和工会经费的增加,从而导致企业少缴纳企业所得税,少缴纳的企业所得税会抵消社保费用增加的影响。

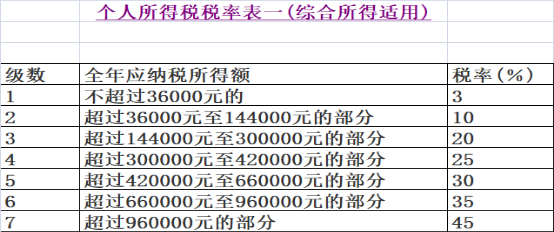

根据《中华人民共和国个人所得税法》(中华人民共和国主席令第9号)中的规定,居民个人在中国境内取得的年度工资薪金综合所得,适用如下表所示的“个人所得税税率表一(综合所得适用)”

假设公司的一位职工只有一个小孩和非独生子女,不存在其他专项附加扣除费用,则根据此税率表发现,居民个人在一年中的年度工资薪金综合所得,扣除6万元的基本扣除费用,扣除一个小孩的专项附加扣除12000元(假设职工只生一个孩子),扣除赡养老人的专项附加扣除一年12000元(假设职工不是独生子女),公司给该职工支付的年度工资收入总额,分以下两种情况:

第一种情况是:按照全年应纳税所得额的最低档36000元缴纳个税,则该职工的年度工资收入总额为120000元:

即60000+12000+12000+36000=120000(元)。

该职工一年依法缴纳的个税为:36000×3%=1080(元)

第二种情况是:按照全年应纳税所得额的第二档144000元缴纳个税,则该职工的年度工资收入总额为228000元:

即60000+12000+12000+144000=228000(元)。

该职工一年依法缴纳的个税为:36000×3%+(144000-36000)×10%=11880(元)

从以上个税计算来看,对于一位职工年度收入120000元的职工而言,一个年度之内交1080元个税,对于一位职工年度收入228000元的职工而言,一个年度之内交11880元个税,是很少的税收负担。可是由于工资成本的增加会增加用人单位和职工的社保费用成本,但要综合企业所得税和社保费用的总成本来分析。根据社保缴纳的基数规定,用人单位和职工缴纳的五险费用计算的基数是工资总额比例的40.3%(其中用人单位为29.3%,职工个人为11%)。与公司发放月工资5000元(年度总收入6万元)相比,相关的总税费成本计算分析如下:

第一种情况比较:用人单位给一位年度收入12万元的职工账上发60000元,账外发60000元,变成本账上发120000元的情况下,用人单位总税费成本计算分析:

1、增加工资成本致使用人单位少缴纳企业所得税计算:

(120000-60000)×25%=15000(元)

2、用人单位多缴纳的五险费用的成本计算:

(120000-60000)×29.3%=17580(元)

3、用人单位多缴纳的五险费用致使用人单位少缴纳企业所得税的计算:

17580×25%=4395(元)

4、用人单位多提高的工资收入致使用人单位多增加职工福利费用的计算:

(120000-60000)×14%=8400(元)

5、用人单位多扣除的职工福利费用致使用人单位少缴纳企业所得税的计算:

8400×25%=2100(元)

6、用人单位给一位年度收入12万元的职工账上发60000元,账外发60000元,变成本账上发120000元致使用人单位少缴纳企业所得税的计算:

15000+4395+2100=21495(元)

7、分析结论

用人单位给一位年度收入12万元的职工账上发60000元,账外发60000元,变成本账上发120000元的税费成本增加。计算如下:

用人单位的税费成本增加了4485元(21495-17580-8400)。

如果用人单位不考虑工资成本增加而增加职工福利费用8400元,则用人单位给一位年度收入12万元的职工账上发60000元,账外发60000元,变成本账上发120000元,用人单位的税费成本下降了1815元(15000+4395-17580)。

第二种情况比较:用人单位给一位年度收入22.8万元的职工账上发60000元,账外发168000元,变成本账上发22.8元的情况下,用人单位总税费成本计算分析。

1、增加工资成本致使用人单位少缴纳企业所得税计算:

(228000-60000)×25%=42000(元)

2、用人单位多缴纳的五险费用的成本计算:

(228000-60000)×29.3%=49224(元)

3、用人单位多缴纳的五险费用致使用人单位少缴纳企业所得税的计算:

49224×25%=12306(元)

4、用人单位多提高的工资收入致使用人单位多增加职工福利费用的计算:

(228000-60000)×14%=23520(元)

5、用人单位多扣除的职工福利费用致使用人单位少缴纳企业所得税的计算:

23520×25%=5880(元)

6、用人单位给一位职工年度收入从60000元,提高到228000元致使用人单位少缴纳企业所得税的计算:

42000+12306+5880=60186(元)

7、分析结论

用人单位给一位年度收入22.8万元的职工账上发60000元,账外发60000元,变成本账上发22.8元的情况下,用人单位的税费成本增加了17601元(49224+23520-60186).

如果用人单位不考虑工资成本增加而增加职工福利费用23520元,则用人单位给一位职工年度收入从60000元,提高到228000元,用人单位的税费成本下降了5082元(42000+12306-49224)。

通过以上用人单位企业所得税和社保费用的总税费分析,得出以下结论:

如果以前公司账上发60000元,老板私人卡上给职工再发60000元、168000元以规避社保费用,还不如公司账上发120000元、228000元,只要增加的工资成本导致用人单位可以多列支的职工福利费用不开支,则用人单位还节约成本。

(二)税费筹划秘诀

通过以上税费成本分析,对于年收入12万元、22.8万元的职工,让财务在企业账上做月工资收入5000元,公司每月给职工发5000元工资,老板通过个人银行卡每月账外给职工转5000元,14000元的做法,由于通过老板个人银行卡账外给员工发工资的做法存在很大的法律税收风险,应进行如下税费筹划:

将账外每月发放的5000元,14000元,并入账内,在企业账上每月发放10000元和19000元,可以使企业节约税费成本:每位年收入12万元的职工给用人单位降低税费成本1815元,每位年收入22.8万元的职工给用人单位降低税费成本5082元。