近期看到姜新录老师在其公众号上发布了一篇《这个定向分红的税务筹划被深交所详细问询》文章,德居正财税咨询团队组织对该案例进行了集中研讨和学习,认为该案例对企业税务筹划具有一定启示意义,现将团队讨论结果分享如下:

一、案例

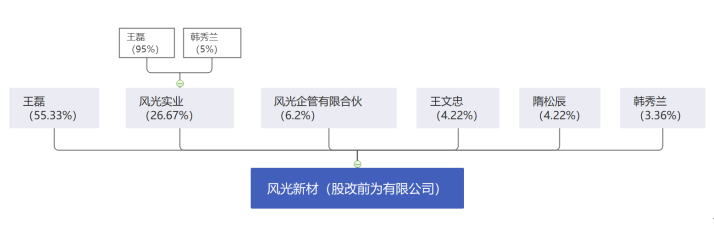

2021年3月4日,深交所向营口风光新材料股份有限公司(以下简称“风光新材”)IPO申请文件审核中对定向分红进行了问询。我们抓取主要问题和回复如下:风光实业由发行人股东王磊、韩秀兰于 2016 年 10 月 27 日出资设立,为发行人及其前身风光有限股东之一。2016 年 11 月 25 日,风光有限向风光实业定向现金分红 22,400 万元,王磊、韩秀兰不参与本次分红。同月,风光实业使用上述分红款对发行人增资 1.4 亿元,并于 2016 年 11月 28 日至 12 月 16 日向风光实业的股东王磊、韩秀兰分红 5,000 万元,二人使用该笔分红款归还前次增资过程中通过布艾、兴胜实业占用的发行人资金。风光新材股权结构见下图:

二、案例分析

笔者查询公司工商信息后发现,该公司股东风光企管合伙中心2017年9月29日成为股东,股东隋松辰2016年11月30日首次成为持股股东,风光实业2016年11月25日成为持股股东,王文忠的股东身份可以追溯至2005年3月之前。按照工商呈现的信息,可以引出了两个核心问题:一是风光实业2016年11月25日成为风光新材的持股股东,当天就向风光实业定向现金分红22400万元是否合理?二是风光新材能否只向风光实业分红,其他股东放弃分红有效吗?

第一个问题,风光实业成为股东当天就收到风光新材的22400万元分红?按照现行法规政策,并没有对有限公司新股东成为当天取得分红有限制性规定,能否取得分红主要取决于新股东取得股权对价中是否包含了这部分未分配利润,如果包含,可以分红;如果取得股权对价没有包含这部分未分配利润,理论上是不可以分红的,如果硬性分红会存在利益由原股东向新股东输送的嫌疑,或者会被税务机关认定为股权交易价格偏低且不具有合理理由。结合上述案例,由于风光实业股东为王磊、韩秀兰两人,而风光新材的原股东在2016年11月30日之前为王磊、韩秀兰和王文忠三人,股权结构比例不一样,如果风光实业取得股份对价没有包含有限公司未分配利润且稀释了王文忠的股份,笔者认为该笔分红存在被调整补税的风险

第二个问题风光新材能否只向风光实业定向分红?根据公司法规定,股东按照实缴的出资比例分取红利,但是全体股东约定不按照出资比例分取红利的除外。按照上述法律的规定,公司全体股东可以约定不按出资比例分红,但必须满足两个条件:一是必须是全体股东同意,结合案例也就是必须经2016年11月30日四个股东全部同意;二是必须书面约定,具体可以是股东会决议,也可以是公司章程。

三、案例启示

上述案例带有明显的税务筹划痕迹,充分利用了法律的特殊规定,得到的地方主管税务机关的支持和认可,对有限公司解决大额分红规避个人所得税有很强的借鉴意义。