2021年最后一天,税务总局发布了《国家税务总局关于企业所得税年度汇算清缴有关事项的公告》(国家税务总局公告2021年第34号,以下简称34号公告)。

34号公告明确:企业从事农林牧渔业项目、国家重点扶持的公共基础设施项目、符合条件的环境保护、节能节水项目、符合条件的技术转让、集成电路生产项目、其他专项优惠等所得额应按法定税率25%减半征收,同时享受小型微利企业、高新技术企业、技术先进型服务企业、集成电路线生产企业、重点软件企业和重点集成电路设计企业等优惠税率政策,对于按优惠税率减半叠加享受减免税优惠部分,进行调整。

叠加享受减免税优惠金额的计算公式如下:

A=需要进行叠加调整的减免所得税优惠金额

B=A×[(减半项目所得×50%)÷(纳税调整后所得-所得减免)]

叠加享受减免税优惠金额=A和B的孰小值

其中,需要进行叠加调整的减免所得税优惠金额为《减免所得税优惠明细表》(A107040)中第1行到第28行的优惠金额,不包括免税行次和第21行。

很多人表示,对这个公式看不懂。下面我图示的方式帮助大家理解一下:

大家都知道,企业所得税应纳税额=应纳税所得额×税率。如果把这个计算公式用图形的方式展示出来,如下图,横坐标方向表示税率,纵坐标方向表示所得额,蓝色部分区域表示的是应纳所得税额。

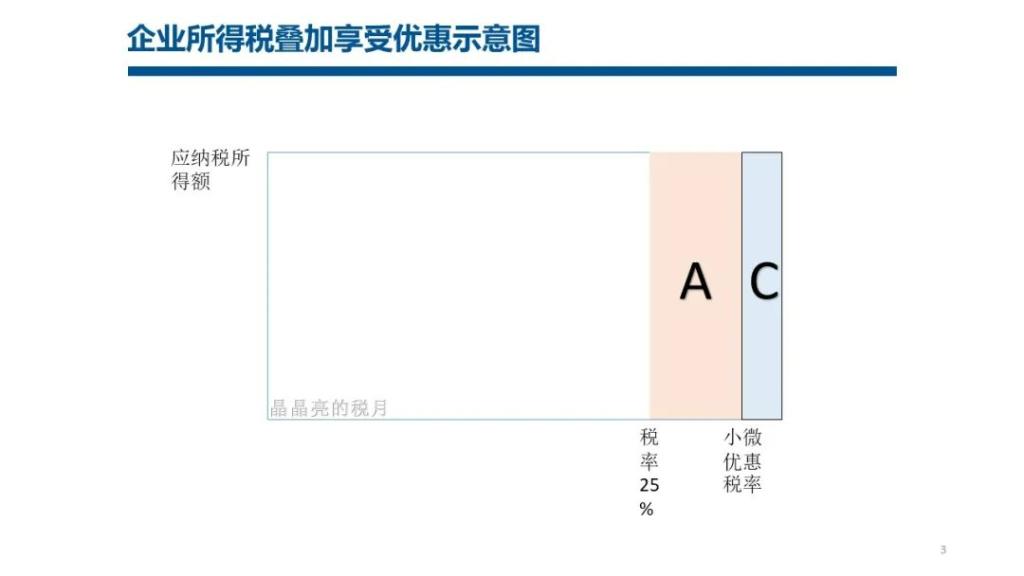

如果企业享受小型微利企业税收优惠,举例来说,甲公司2021年应纳税所得额为250万元,按规定,该企业需要缴纳的企业所得税=100×12.5%×20%+150×50%×20%=17.5万元。

不过,企业所得税申报表不是这么直接计算的,而是先用法定的税率计算应纳所得税额,减去企业享受的优惠额,得出实际应纳税额。

用法定税率计算的应纳税额=250×25%=62.5万元。

企业享受的小型微利优惠优惠额=100×(25%-12.5%×20%)+(250-100)×(25%-50%×20%)=45。

企业实际应纳税额=62.5-45=17.5万元。

所以,填写企业所得税申报表的时候,一定要先算出图形中的A,才能计算出实际应纳税额C。(下图所示)

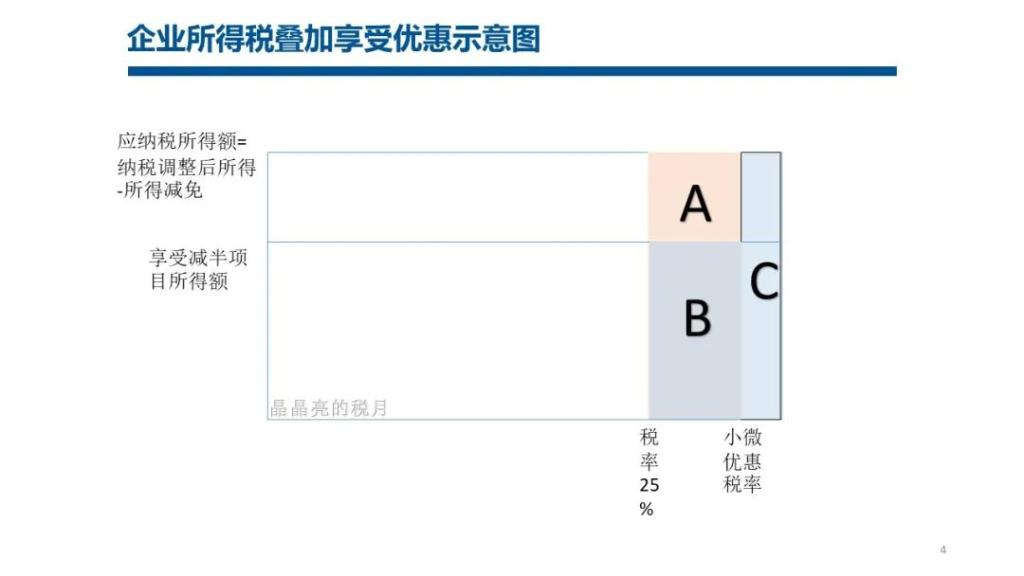

如果甲公司除了享受小型微利企业优惠税率政策,还享受农林牧渔业项目减半征收项目。如何计算应纳税额呢?

我们假设2021年纳税调整后所得400万元,其中300万元是符合所得减半征收条件的花卉种植项目所得。

应纳税所得额=400-300×50%=250万元

下图中A的计算方法和上例是相同的,唯一不同的是,因为有了减半征收所得,所以出现了一个重叠的区域B, B区域所代表的是既享受了小型微利企业优惠,又享受了农林牧渔业项目减半征收。

因为政策不允许这两种优惠叠加享受,所以需要计算出B的金额,从总的享受优惠额中减去。

B应该如何计算呢?可以看到,B的面积大小和A是密切相关的,所以要用A来计算B,他们之间的大小比例关系,可以用B所对应的所得额(减半项目所得×50%)和A所对应的所得额(纳税调整后所得-所得减免)比例来确定。

在本例中,因为没有弥补亏损这样的项目,所以纳税调整后所得-所得减免=应纳税所得额。

B=45×[(300×50%)÷(400-150)]=27万元

A等于45,B等于27,享受了叠加优惠的金额就是上述两者较小者,即27万一。

该企业应纳税额=62.5-(45-27)=62.5-45+27=44.5万元

上述计算结果列表如下:

|

项目 |

计算 |

|

纳税调整后所得 |

400 |

|

所得减免 |

300×50%=150 |

|

弥补以前年度亏损 |

0 |

|

应纳税所得额 |

400-150=250 |

|

应纳所得税额 |

250×25%=62.5 |

|

享受小型微利企业所得税优惠政策的减免税额 |

100×(25%-12.5%×20%)+(250-100)×(25%-50%×20%)=45 |

|

叠加享受减免优惠金额 |

A=45; B=45×[(300×50%)÷(400-150)]=27; A和B的孰小值=27 |

|

应纳税额 |

62.5-(45-27)=44.5 |

——摘自国家税务总局关于《国家税务总局关于企业所得税年度汇算清缴有关事项的公告》(税务总局公告2021年第34号)的解读

如果能看明白这个例子,再看34号公告解读中的其他例子,就不困难了。

需要注意以下三点:

1、特别提示,在计算B的时候,A对应的所得额,是(纳税调整后所得-所得减免),上面的例子等于应纳税所得额,但如果有亏损,两者就不相等了。

2、对于从事农林牧渔业项目、国家重点扶持的公共基础设施项目、符合条件的环境保护、节能节水项目、符合条件的技术转让、集成电路生产项目、其他专项优惠等所得额应按法定税率25%减半征收,即应纳税额=所得额×50%×25%,可以有两种理解方式,一是税率减半,二是所得额减半。为了便于画图及理解公式,按“所得额减半”理解更好。

例2:乙公司从事非国家限制或禁止行业,2021年度的资产总额、从业人数符合小型微利企业条件,纳税调整后所得1000万元,其中符合所得减半征收条件的花卉养殖项目所得1200万元,符合所得免税条件的林木种植项目所得100万元。乙公司以前年度结转待弥补亏损200万元,不享受其他减免所得税额的优惠政策。此时,乙公司应先选择享受项目所得减半优惠政策,再享受小型微利企业所得税优惠政策,并对叠加享受减免税优惠进行调整,计算结果如下:

|

项目 |

计算 |

|

纳税调整后所得 |

1000 |

|

所得减免 |

100+1200×50%=700 |

|

弥补以前年度亏损 |

200 |

|

应纳税所得额 |

1000-700-200=100 |

|

应纳所得税额 |

100×25%=25 |

|

小型微利企业所得税优惠政策减免税额 |

100×(25%-12.5%×20%)=22.5 |

|

叠加享受减免优惠金额 |

A=22.5 B=22.5×[(1200×50%)÷(1000-700)]=45 A和B的孰小值=22.5 |

|

应纳税额 |

25-(22.5-22.5)=25 |

——摘自国家税务总局关于《国家税务总局关于企业所得税年度汇算清缴有关事项的公告》(税务总局公告2021年第34号)的解读

另外,需要注意的是,因为享受了所得额减半项目,就需要调整重叠优惠额,而不享受就不需要调整,有的时候放弃项目所得减半优惠政策,只选择享受项目所得免税和小型微利企业优惠政策的,反而能享受最大优惠力度。这就需要通过计算来进行比较才能做出判断,但纳税人也无需担忧计算繁琐,通过电子税务局申报,申报系统将帮助纳税人自动计算叠加享受减免税优惠,无需手动计算。