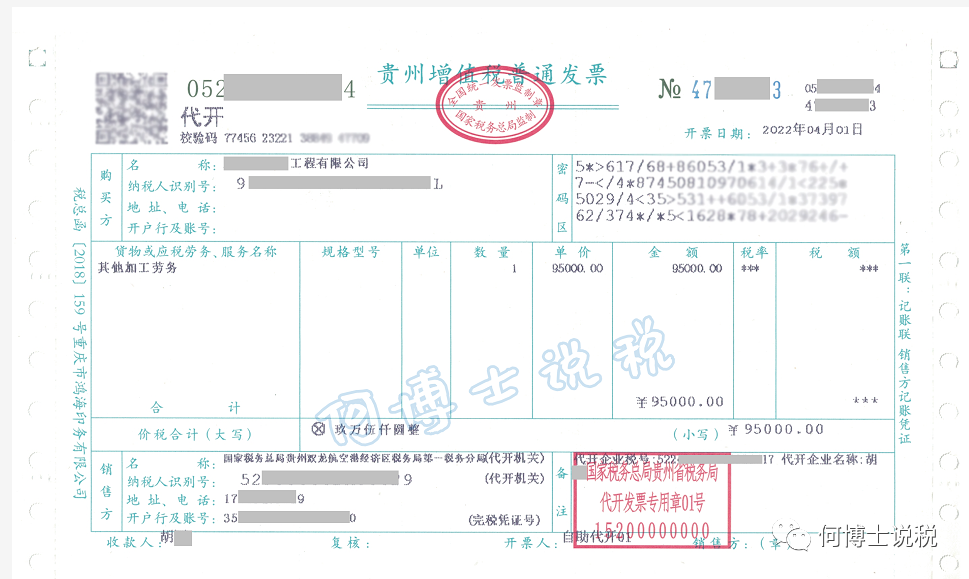

4月1日,也就是2022年15号公告施行之日,热心网友给我发了一张自然人代开的普通发票,发票票样和完税凭证如下图所示:

这张金额为95000元的普通发票印证了一个事实,即本次小规模纳税人免征增值税,优惠范围的的确确涵盖了自然人。以这张发票为切入点,何博士想提醒广大纳税人,新政策下接受自然人代开发票,要注意几个要点:

1.业务真实是前提。所谓业务真实是指,纳税人确实与代开发票的自然人发生了应税交易,如果没有发生应税行为为了冲成本而“让人”去税务机关代开发票,或者与A发生了应税行为,让B去税务机关代开发票,则属于典型的虚开发票。

如何证明业务的真实性?我觉得至少要留存备查以下资料:与自然人签订的合同或者协议,资金支付证明(尽量通过银行转账),有形资产的物流信息(如运费发票),无形劳务的书面验收结算信息(如双方签字的验收单据等)。

以上图所示发票为例,经了解,购买方XX工程公司(甲方)与自然人胡先生(乙方)发生的业务是,甲方提供木材委托乙方加工木门,双方已签订承揽协议,甲方将95000元通过银行转账支付给胡先生,木材和木门的点验和运输单据已留存备查,已经形成了完备的证据链。

2.代开地点要明确。自然人代开发票必须要关注代开地点,不能随意选择代开地点,更不要相信网上有人兜售的异地代开。从税收政策看,由于自然人没有机构所在地,其代开发票的地点就是其发生应税行为的增值税纳税地点。

根据《增值税暂行条例实施细则》和《营业税改征增值税试点实施办法》(财税〔2016〕36号附件1)等文件的规定,自然人发生不同的应税行为,纳税地点不一样,从而代开发票地点也不一样:

(1)非固定业户销售货物或者劳务,应当向销售地或者劳务发生地的主管税务机关申报纳税;未向销售地或者劳务发生地的主管税务机关申报纳税的,由其机构所在地或者居住地的主管税务机关补征税款。

(2)非固定业户应当向应税行为发生地主管税务机关申报纳税;未申报纳税的,由其机构所在地或者居住地主管税务机关补征税款。

(3)其他个人提供建筑服务,销售或者租赁不动产,转让自然资源使用权,应向建筑服务发生地、不动产所在地、自然资源所在地主管税务机关申报纳税。

以上图所示发票为例,胡先生提供加工劳务的纳税地点是劳务发生所在地,他应当向劳务发生地对应的税务机关申请代开发票。

3.发票品目要正确。发票品目正确是指发票上「货物或应税劳务、服务名称」要与实际业务相符,也就税收分类编码选择和编码简称显示要正确。本例中,委托加工属于「加工劳务」,品目显示「其他加工劳务」,正确。

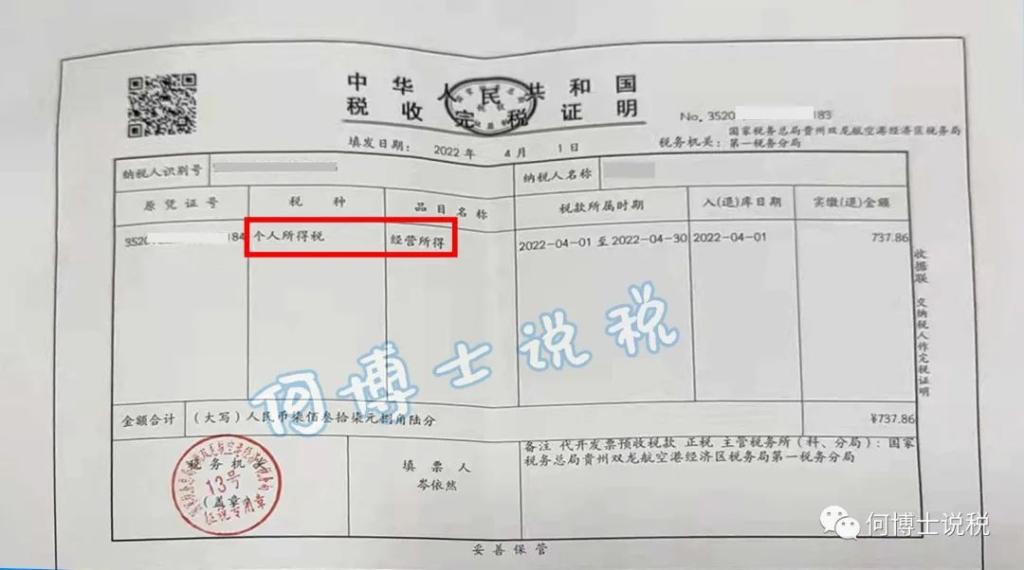

4.关注个税的缴纳方法。自然人取得应税所得,要缴纳个人所得税,根据税法规定和各地执行情况,自然人取得的所得如果属于经营所得,支付方(即发票的受票方)没有扣缴义务,通常由税务机关在代开发票环节按照不含税收入的一定比率核定征收个人所得税;自然人取得所得如果属于经营所得以外的其他应税项目,如劳务报酬所得、财产租赁所得、利息所得等,支付方有扣缴义务,此时代开发票的税务机关不再代征个税,而是在备注栏备注「个人所得税由支付方依法代扣代缴或预扣预缴」。

因此,发票受票方要关注自然人代开发票的个税项目,并采取不同的策略,具体操作时可以要求自然人提供代开发票的完税凭证,如果税务机关已经按照经营所得核定征收个人所得税,则受票方可直接向自然人全额支付,无需扣缴。

以上图所示发票为例,胡先生被代开发票的税务机关核定征收了经营所得个人所得税737.86元,那么这个工程公司在支付胡先生款项时,就可以直接支付95000元了,无需扣缴个人所得税。

当然我们也发现这张发票个人所得税的核定征收方法似乎存在一点问题,根据《国家税务总局贵州省税务局关于经营所得个人所得税核定征收有关问题的公告》(国家税务总局贵州省税务局公告2018年第42号)的规定,加工承揽业个人所得税的附征率为不含税收入的0.8%,95000÷(1+3%)×0.8%=737.86元。

现在的问题是,小规模纳税人已经免征增值税了,那个税的计税依据还需要价税分离吗?我个人认为不需要了,直接按照95000×0.8%就可以了。当然税务机关如果执意要做价税分离,我也没有任何意见,因为,你征多少个税,如何征个税,征还是不征个税,丝毫不影响购买方的税收权益,购买方入成本的金额都是95000元。

【晶晶亮读后感】

我同意何博士的观点,免征增值税了,计算个税的时候不需要做价税分离。

可参考以下文件规定:

财税〔2016〕43号

四、个人转让房屋的个人所得税应税收入不含增值税,其取得房屋时所支付价款中包含的增值税计入财产原值,计算转让所得时可扣除的税费不包括本次转让缴纳的增值税。

个人出租房屋的个人所得税应税收入不含增值税,计算房屋出租所得可扣除的税费不包括本次出租缴纳的增值税。个人转租房屋的,其向房屋出租方支付的租金及增值税额,在计算转租所得时予以扣除。

五、免征增值税的,确定计税依据时,成交价格、租金收入、转让房地产取得的收入不扣减增值税额。