案例

张先生是一位技术专家,手上拥有很多行业专利。甲公司找到张先生想和张先生一起合作创立一家公司,一方出钱一方出专利技术,公司注册资本1个亿,张先生手中专利作价2000万元,占股20%,甲公司货币出资8000万元,占股80%。请问张先生以个人专利出资都需要交什么税?

案例分析:个人出资分两种:一种是直接投钱,也称货币出资;另一种是用其他方式出资比如:固定资产、专利产权、土地使用权等(可以用货币估价并可以依法转让),称为非货币性资产出资。案例中张先生以个人专利权进行出资,就属于个人以非货币性资产出资,在税收体系中,个人以非货币性资产出资,实际是被拆分为两个步骤,“先卖后投”,首先张先生先将专利按照公允价值2000万元进行出售,确认为视同销售收入,然后再以2000万元向公司进行投资,这样一拆纳税也就清晰明了。

01

增值税

根据财税2016年36文件附件3规定:纳税人提供技术转让、技术开发和与之相关的技术咨询、技术服务免征增值税。

因此张先生持有技术转让合同至主管税务机关备案后张先生就可以享受到免征增值税优惠。

02

个人所得税

根据财税[2015]41号规定:个人以非货币性资产投资,属于个人转让非货币性资产和投资同时发生。对个人转让非货币性资产的所得,应按照“财产转让所得”项目,依法计算缴纳个人所得税。

但是从商业角度看张先生才刚刚投入技术,进入市场,还没有产生获利,更没有资金流水,又何谈交税呢?国家针对像张先生这类这种缺乏纳税资金的投资行为,准备了两种优惠政策可供张先生选择,分别为五年分期优惠和递延纳税优惠。

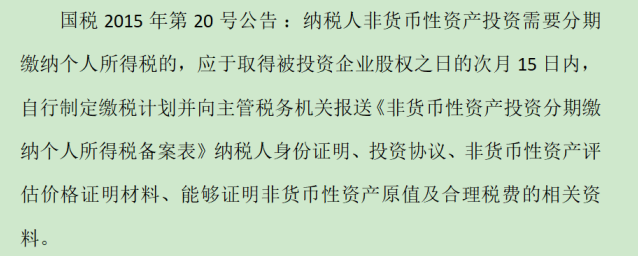

第一种:五年分期

如果张先生选择五年分期优惠政策,张先生只需要自行确定分期缴纳计划,并将计划报送税务机关进行备案,然后按照计划按时交税即可。

参照文件如下:

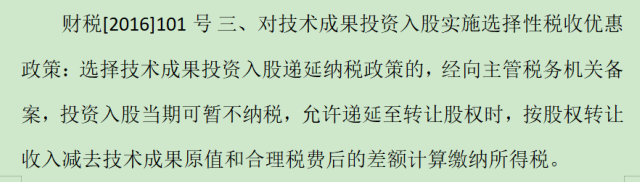

第二种:递延纳税

如果张先生选择递延纳税的优惠,只需向税务机关备案。备案后张先生投资入股的当期可暂不纳税,递延至股权转让时按照股权转让收入减去技术成果原值和合理税费后的差额计算缴纳个人所得税。

03

印花税

在投资行为中涉及到两种印花税:第一种是张先生投资入股后作为接受投资的企业需要缴纳实收资本印花税,按照出资金额的万分之五减半贴花;第二种是张先生转让技术专利需要根据产权转移书据去缴纳印花税,按照转让价格万分之五贴花。