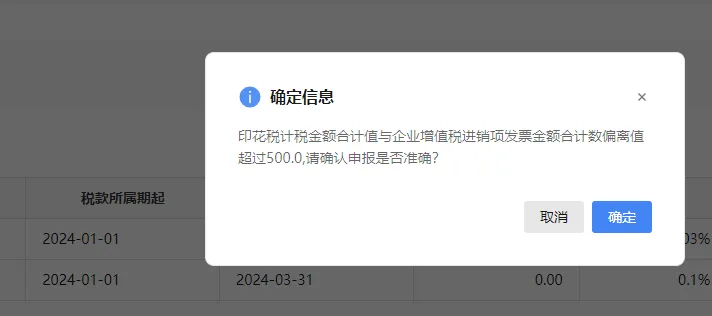

为什么会提示“印花税合计金额合计值与企业增值税进销项发票金额合计数偏离值超过500”?

答:新电局会自动与当期企业增值税进销项发票金额合计数进行比较,以起到提示提醒是否存在少报、漏报的情况,若核实计税依据无误,继续进行申报即可。

——摘自《【轻松办】电子税务局业务办理指引——印花税税源采集及申报》(天津南开税务微信公众号)

-

没有签订书面合同不征印花税。注意以电子数据交换、电子邮件等方式能够有形地表现所载内容,并可以随时调取查用的数据电文,视为书面形式。企业之间书立的确定买卖关系、明确买卖双方权利义务的订单、要货单等单据,且未另外书立买卖合同的,应当按规定缴纳印花税。(《印花税法》《民法典》、财政部 税务总局公告2022年第22号) -

个人书立的动产买卖合同不征印花税。(印花税法) -

管道运输合同不征印花税。(印花税法) -

再保险合同不征印花税。财产保险合同计税依据不包括所保财产的金额((印花税法) -

测绘合同、设计合同(不含工程设计)不交印花税。(印花税法) -

对权利、许可证照不再征印花税。(印花税法) -

对除资金账簿以外的营业账簿不再征印花税。(印花税法) -

采用委托贷款方式书立借款合同,委托人不缴纳印花税(由受托人和借款人缴)。(印花税法) -

按买卖合同或者产权转移书据税目缴纳印花税的拍卖成交确认书,拍卖人不缴纳印花税(由拍卖标的的产权和买受交缴)。(印花税法) -

一般的法律、法规、会计、审计等方面的咨询不属于技术咨询,其所见合同不贴印花。(国税地字〔1989〕34号) -

对技术开发合同,只就合同所载的报酬金额计税,研究开发经费不作为计税依据。(国税地字〔1989〕34号) -

货物运输合同的计税依据不包括所运货物的金额、装卸费和保险费等。(国税发〔1990〕173号) -

铁道部层层下达的基建计划不交印花税;企业内部签订的有关铁路生产经营设施基建、更新改造、大修、维修的协议或责任书,不在征收范围之内。(财税字〔1997〕182号) -

铁道部所属各企业之间签订的购销合同或作为合同使用的调拨单,应按规定贴花;属于企业内部的物资调拨单,不应贴花。 凡在铁路内部无偿调拨的固定资产,其调拨单据不属于产权转移书据,不应贴花。(财税字〔1997〕182号) -

实行公司制改造的企业在改制过程中成立的新企业(重新办理法人登记的),其新启用的资金账簿记载的资金或因企业建立资本纽带关系而增加的资金,凡原已贴花的部分可不再贴花,未贴花的部分和以后新增加的资金按规定贴花。以合并或分立方式成立的新企业,其新启用的资金账簿记载的资金,凡原已贴花的部分可不再贴花,未贴花的部分和以后新增加的资金按规定贴花。(财税〔2003〕183号) -

对社保基金持有的证券,在社保基金证券账户之间的划拨过户,不属于印花税的征税范围,不征收印花税。(财税〔2003〕134号 ) -

对发电厂与电网之间、电网与电网之间(国家电网公司系统、南方电网公司系统内部各级电网互供电量除外)签订的购售电合同按购销合同征收印花税。电网与用户之间签订的供用电合同不属于印花税列举征税的凭证,不征收印花税。(财税〔2006〕162号) -

外国银行分行改制为外商独资银行(或其分行)后,其在外国银行分行已经贴花的资金账簿、应税合同,在改制后的外商独资银行(或其分行)不再重新贴花。(财税〔2007〕45号) -

在融资性售后回租业务中,对承租人、出租人因出售租赁资产及购回租赁资产所签订的合同,不征收印花税。(财税〔2015〕144号) -

养老基金持有的证券,在养老基金证券账户之间的划拨过户,不属于印花税的征收范围,不征收印花税。(财税〔2018〕95号) -

在境外书立在境内使用的应税凭证的标的为不动产的,该不动产不在境内的不征印花税。(财政部 税务总局公告2022年第22号) -

在境外书立在境内使用的应税凭证的标的为股权的,该股权非中国居民企业的股权不征印花税。(财政部 税务总局公告2022年第22号) -

境外单位或者个人向境内单位或者个人销售完全在境外使用的动产或者商标专用权、著作权、专利权、专有技术使用权不征印花税。(财政部 税务总局公告2022年第22号) -

境外单位或者个人向境内单位或者个人提供完全在境外发生的服务不征印花税。(财政部 税务总局公告2022年第22号) -

人民法院的生效法律文书,仲裁机构的仲裁文书,监察机关的监察文书不征印花税。(财政部 税务总局公告2022年第22号) -

县级以上人民政府及其所属部门按照行政管理权限征收、收回或者补偿安置房地产书立的合同、协议或者行政类文书不征印花税。(财政部 税务总局公告2022年第22号) -

总公司与分公司、分公司与分公司之间书立的作为执行计划使用的凭证不征印花税。(财政部 税务总局公告2022年第22号) -

证券交易印花税对受让方不征收,只对出让方征收。(财政部 税务总局公告2022年第22号) -

根据原《印花税暂行条例》所附税目税率表,承揽合同税目包括加工、定作、修缮、修理、印刷、广告、测绘、测试等合同。根据《印花税法》所附《印花税税目税率表》承揽合同税目的子目包括:加工合同、定作合同、修理合同、复制合同、测试合同、检验合同。参照《民法典》第七百七十条,承揽包括加工、定作、修理、复制、测试、检验等工作。因此,《印花税法》实施后,印刷合同和测绘合同不交印花税。tips:修缮合同属于建设工程合同;广告合同,根据《广告法》,广告合同不再区分广告设计、广告制作、广告发布合同,统一为广告合同,符合《民法典》中关于承揽合同的定义,承揽人按照定作人的要求完成工作,交付工作成果,定作人支付报酬的合同,根据某省12366答复,如果一份广告合同中涉及设计、制作、发布等多项业务及费用,应按合同所列金额的总额缴纳印花税。