发布时间:2024-06-03 来源:二哥税税念 作者:二哥

免责申明:本站自编内容版权所有,不得转载;部分内容转载自报刊或网络,转载内容均注明来源和作者,如对转载、署名等有异议的相关方请通知我们(tfcj@tfcjtax.com,051086859269),我们将及时处理!本网站登载的财税法规政策请以官方发布的为准;本网站内容仅供学习参考之目的,所有文章内容与观点并不代表本站观点、立场,我们不对其准确性、合规性负责!如用于实务操作等等其他任何目的,所产生的法律风险与法律责任与本站无关!

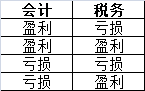

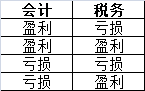

固定资产处置时,如果处置收入大于固定资产账面余额就会产生会计上的处置收益(资产处置损益),相反就是亏损。

如果固定资产处置收入小于固定资产计税基础就会出现税务上的“资产损失”,相反就是盈利。

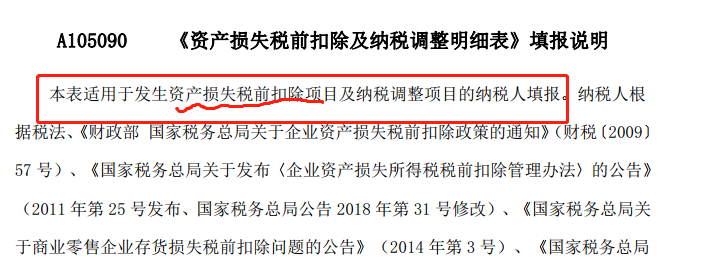

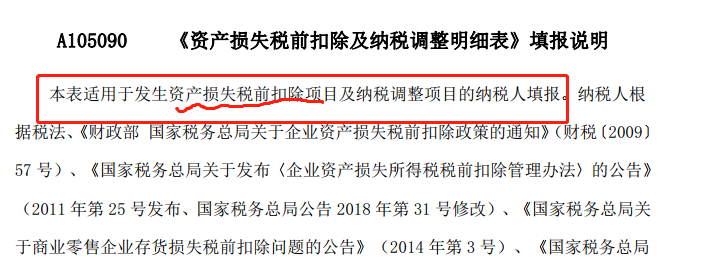

按照填表说明,5090表是发生资产损失扣除项目及纳税调整项目的纳税人填。

也就是说只要发生了资产损失扣除项目,不管是否涉及纳税调整,都应填写5090表。

那么没有发生资产损失扣除项目,还需要填写此表吗?我个人觉得是可以不用填写。

但是这里有个事情你需要特别注意,资产的调整要形成一个闭环,在处置阶段如果发生损失我们不仅在5090表体现损失金额,如果涉及前期的差异(资产账面价值和计税基础的差异),那么在这个表还同时还存在纳税调整(把前期的差异调整回来),最终完成资产在公司生命周期的调整。

但是如果你不涉及损失,但是前期资产账面价值和计税基础的存在差异,那么极有可能你在处置资产的时候会遗忘之前的纳税调整,也就是填这个表你可能还会注意,不填你可能真的会忘记。

所以,如果你处置了资产,如果不需要填写5090表,那么你一定要注意这个差异,你需要在其他地方,比如5000表里面把这个差异转回。

什么情况容易出现这种,比如会计计提了减值(税务不认),这种最后处置就容易出现会计上是收益,税务上处置是损失的情况。

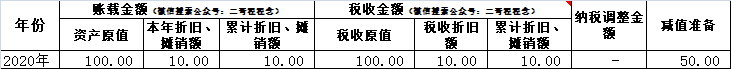

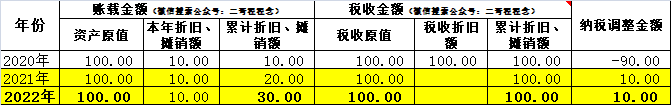

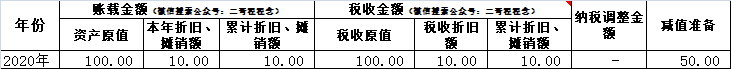

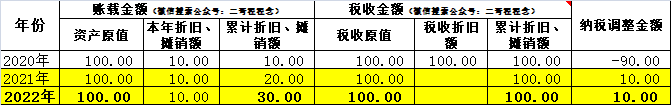

二哥税税念公司2019年12月购入设备一台,无需安装,当月投入使用,实际成本100万元,使用年限10年,使用直线法计提折旧,无残值,折旧方面无税会差异。2020年底经测算该设备计提减值准备50万元。

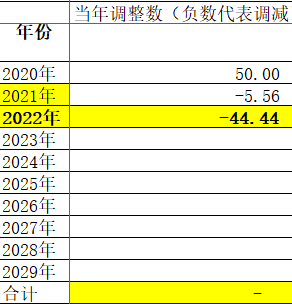

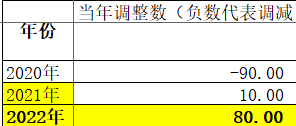

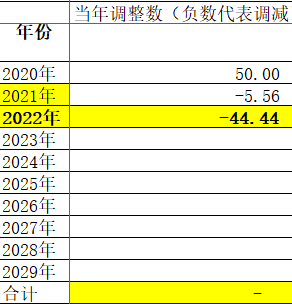

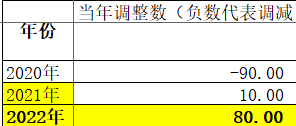

2020年该设备计提的减值准备税法不允许税前列支,需纳税调增50万元

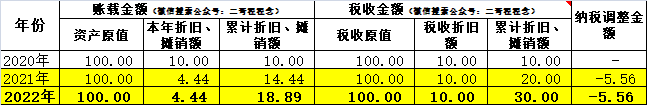

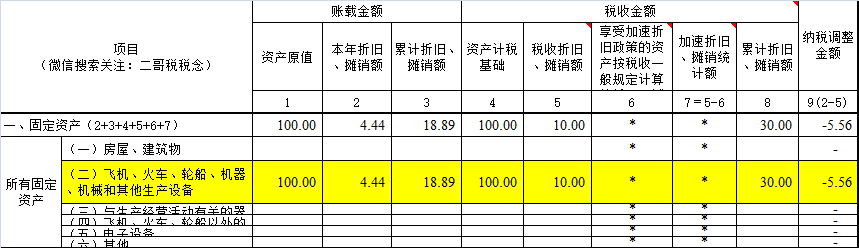

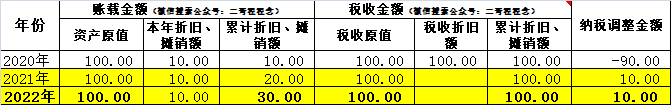

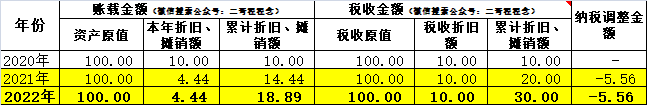

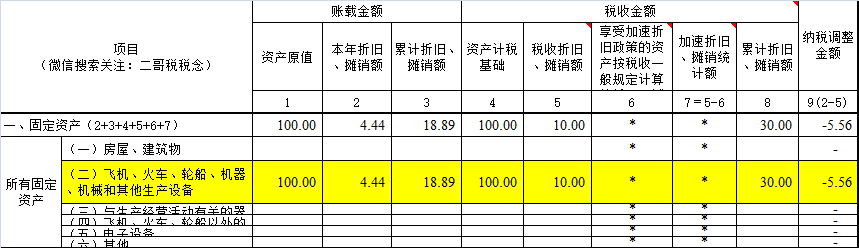

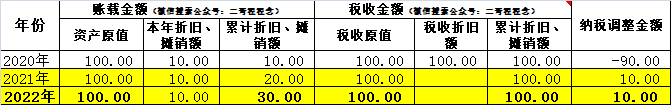

2021开始该设备的账面价值为100-100/10-50=40万元,会计上重新计算的会计折旧额为40/9=4.44万元 ,税收折旧不会变(税务上认可历史成本,不认可减值)。

2021年和2022年每年需要纳税调减5.56万,税务上认可的折旧数大于会计计提的折旧。

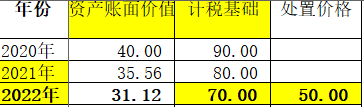

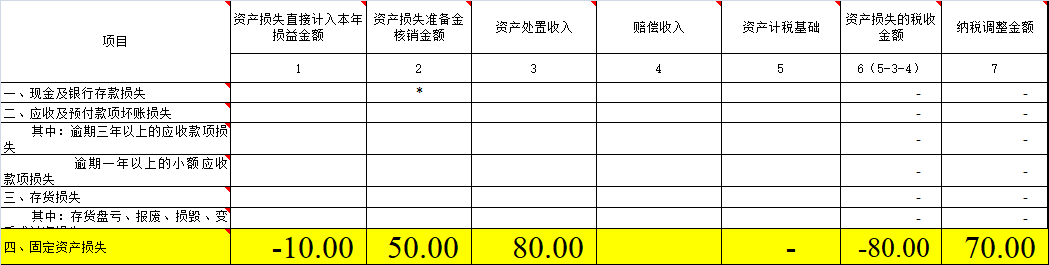

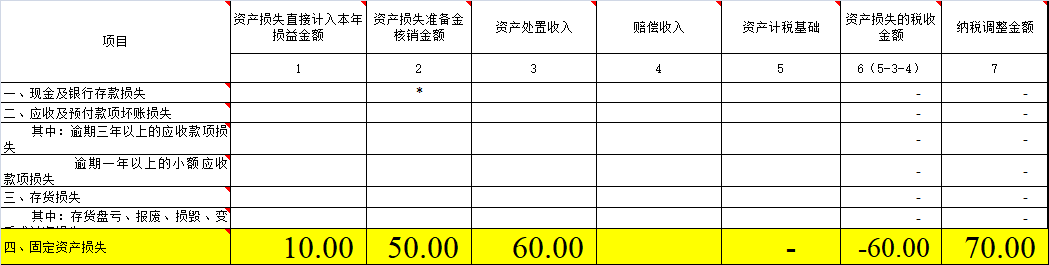

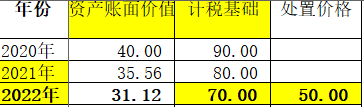

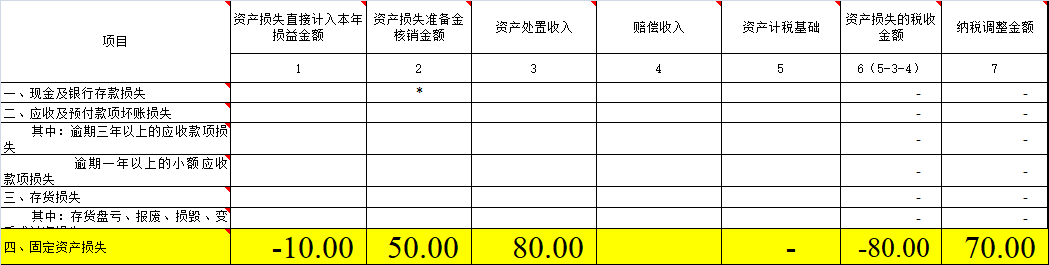

2022年底,公司处理了这台设备,处置收入50万(不考虑增值税)。

会计账目价值:100-10-4.44-4.44-50=31.12

会计处置损益:50-31.12=18.88(盈利)

再看看税务计税基础:100-10-10-10=70

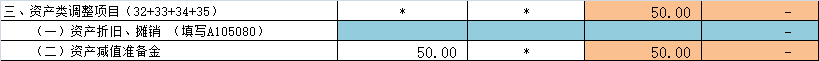

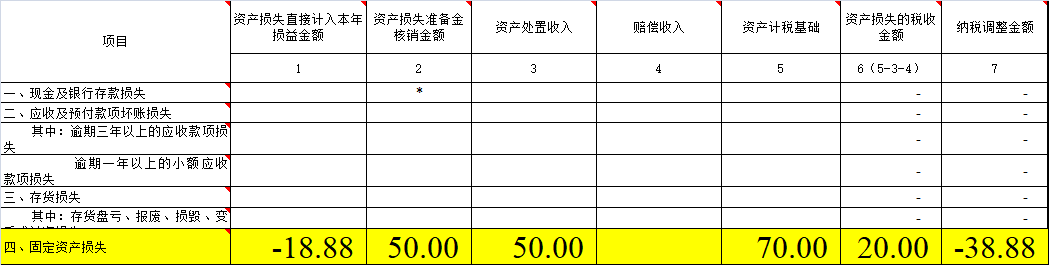

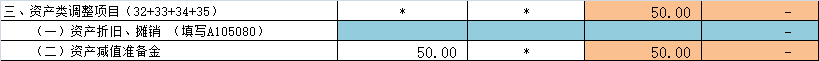

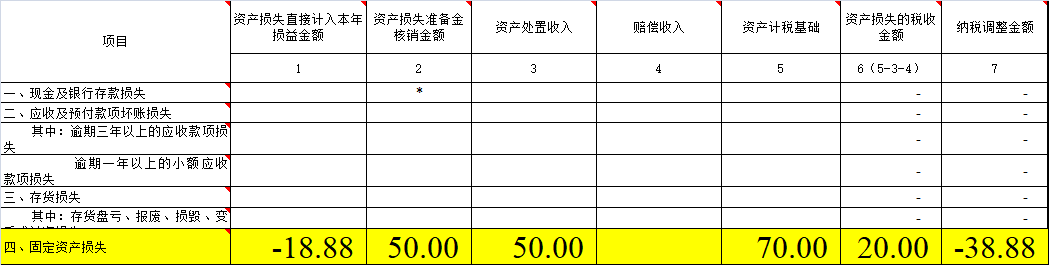

2022年税法损失-20-会计损失18.88=-38.88 万元 ,要纳税调减38.88万元

这里在资产处置时候,通过A105090表,把之前减值还未调减的部分38.88调回来了,固定资产生命周期完成。

本身是时间性差异,随着固定资产的处置,调增调减合计归为0.

假如你觉得这里你做账时候处置资产是一个盈利,你没去填写5090表,那么最后处置环节前期资产账面价值和税务计税基础的一个差异38.88你就可能漏调。

这个时候你需要注意,如果你不填5090表,你也需要在5000表资产其他栏次把这个差异调整回去。

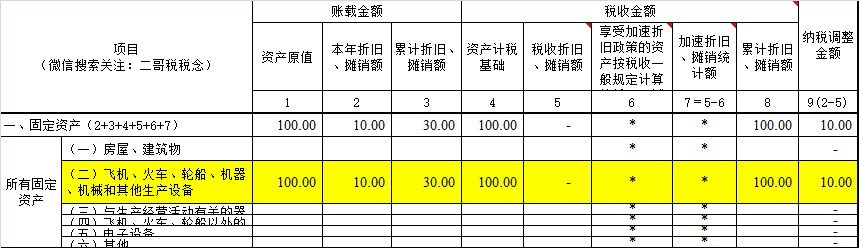

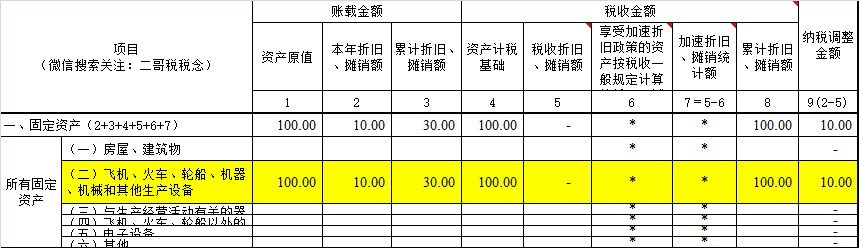

二哥税税念公司2019年12月购入设备一台,无需安装,当月投入使用,实际成本100万元,使用年限10年,使用直线法计提折旧,无残值,税务上采取了一次性扣除,2022年底,公司以80万价格出售了设备。

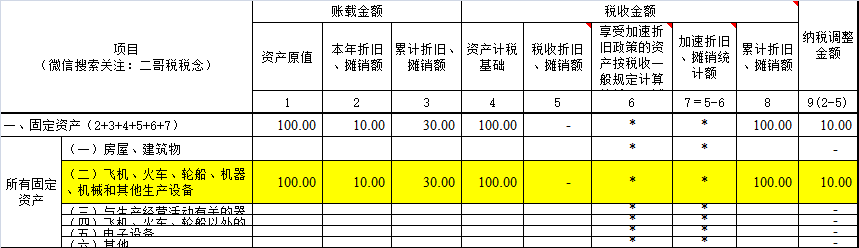

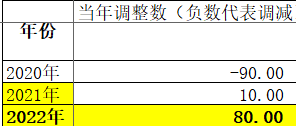

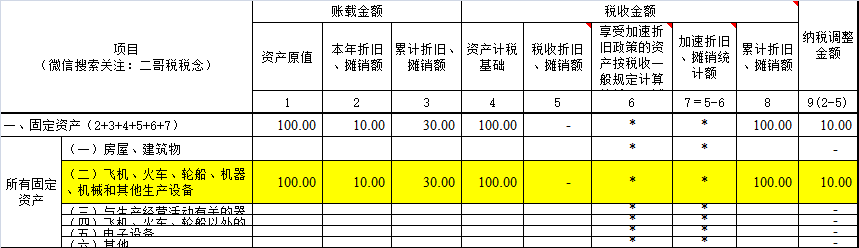

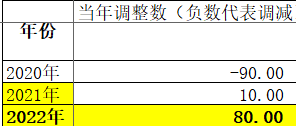

因为享受了税务一次性扣除的政策,2020年纳税调减,往后年度都是纳税调增。

2022年税法损失80-会计损失10=70 万元 ,要纳税调增70万元

这里在资产处置时候,通过A105090表,把之前一次性扣除还未调增的部分70调回来了,固定资产生命周期完成。

本身是时间性差异,随着固定资产的处置,调增调减合计归为0.

同理,假如你觉得这里你做账时候处置资产是一个盈利,你没去填写5090表,那么最后处置环节前期资产账面价值和税务计税基础的一个差异70你就可能漏调。

这个时候你需要注意,如果你不填5090表,你也需要在5000表资产其他栏次把这个70的差异调整回去。

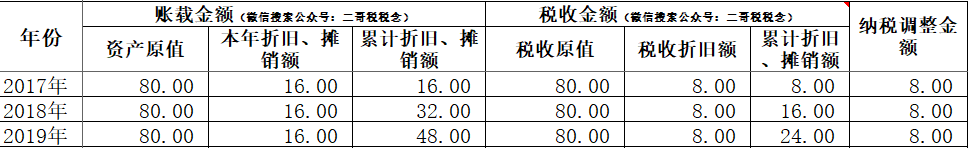

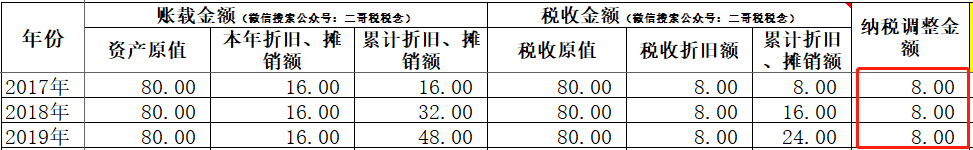

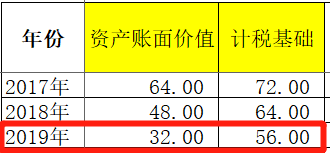

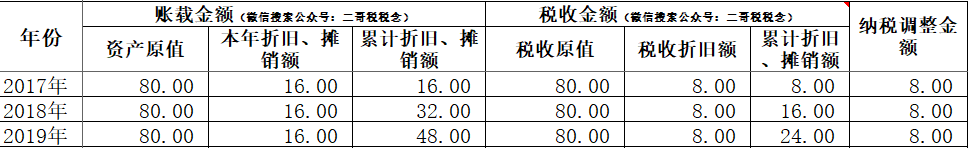

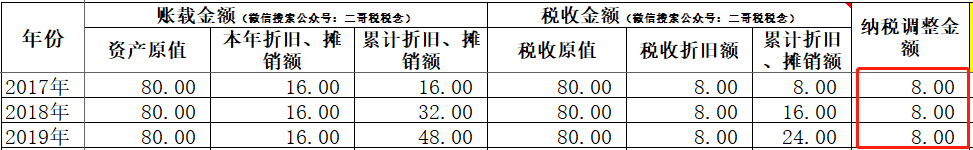

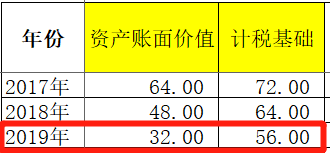

二哥税税念2016年12月购进一台价值80万的机器设备,不考虑残值,经过判断,该资产耗损大,工厂生产都是24小时连轴转,预计5年就要报废,所以按5年进行折旧,税法上机器设备最低折旧年限也是10年,税法上还是10年。

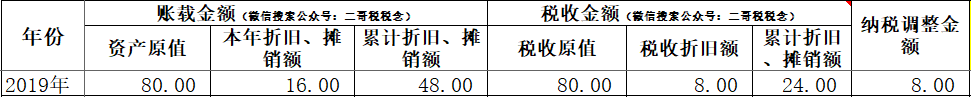

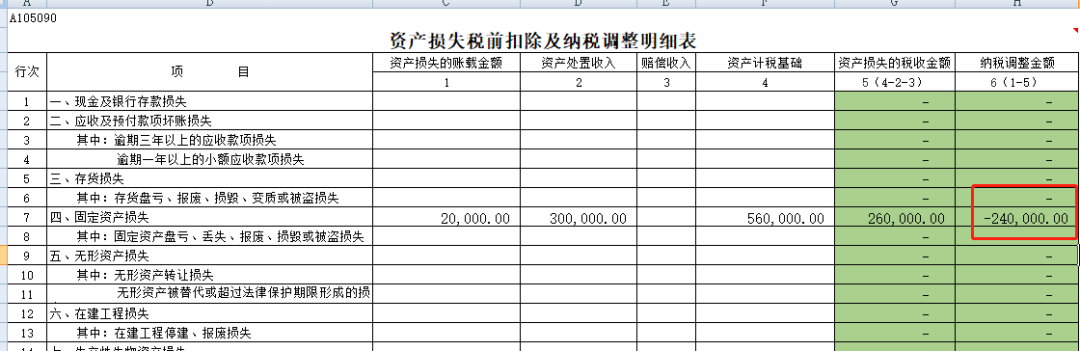

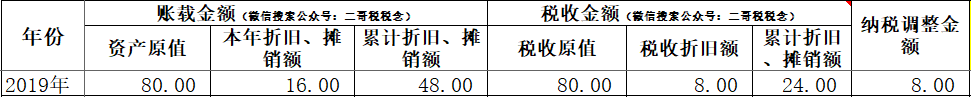

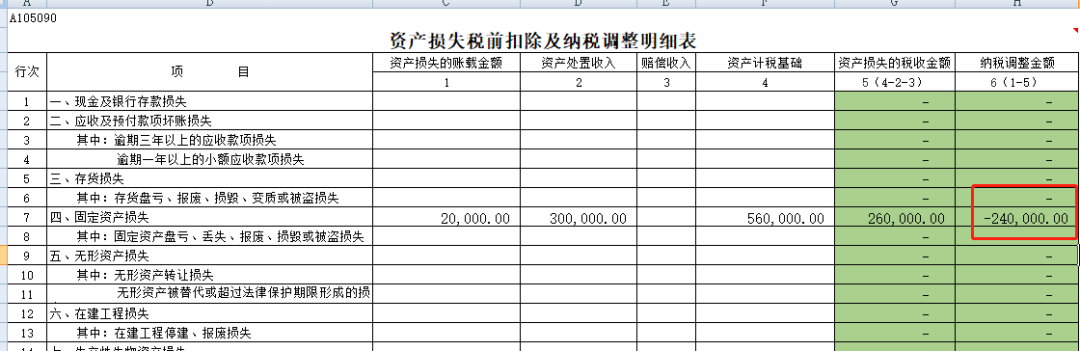

二哥税税念公司2019年12月31日出售了这台机器,取得收入30万,不考虑增值税。

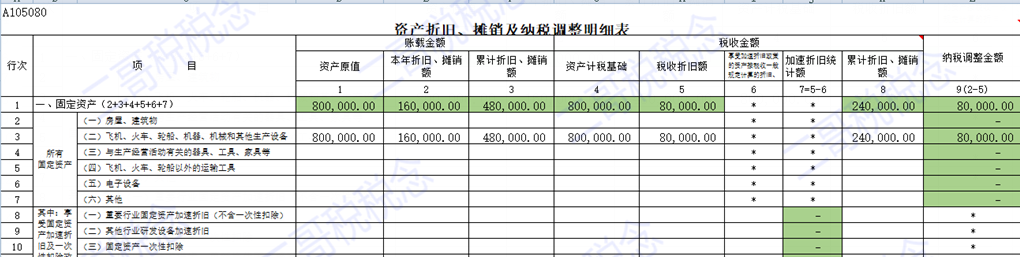

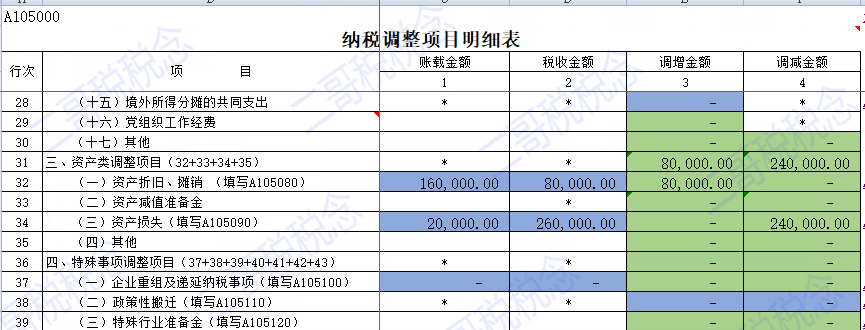

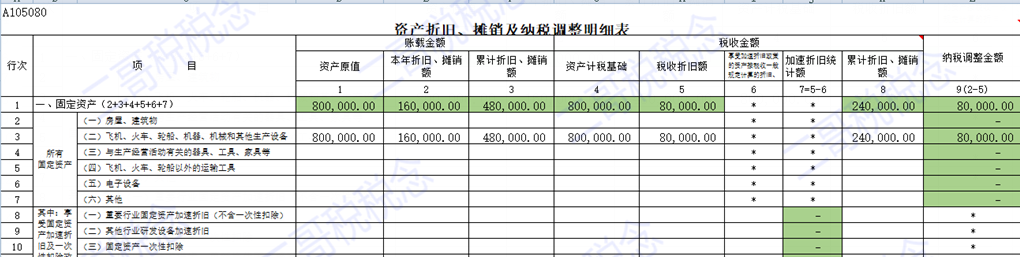

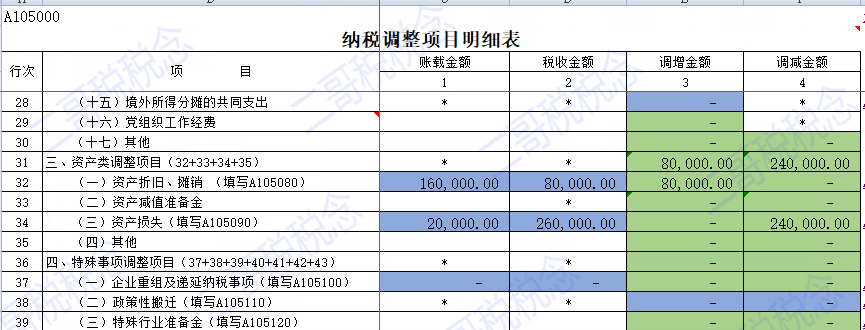

首先,我们先把当年的A105080表填写了,当年虽然处置了该固定资产,但是我还是应该把当年的资产信息填进去,应该调整的也需要调整。

由于折旧年限的差异,资产折旧调整表需要把当年的折旧差异调整了,会计当年折旧16万,税法只认8万,所以纳税调增了8万。

那么其实2017-2019年该项资产一共纳税调增了8万*3万=24万。

现在资产处置了,那以前纳税调增的怎么办呢?我们知道资产折旧年限不同产生的税会差异都是暂时性的,随着资产的使用,这个差异最终都会调回来。

那么现在资产中途处置了,这个差异当然也应该提前调整回来。

2019年处置时候资产的账面价值=80-48=32万

所以,在资产损失的差异调整我们需要纳税调减26万-2万=24万,这里的24万其实就是之前调增的24万,所以就是在这里调回来的,由于税会差异导致资产账面价值和计税基础的不同,导致处置时候损失的账面和计税基础也不同,那么直接在资产损失表把这块差异再转回即可。

你看,这个时候5090表不仅仅充当了资产损失扣除的记录表,同时还是在资产处置环节调整前期差异的表。

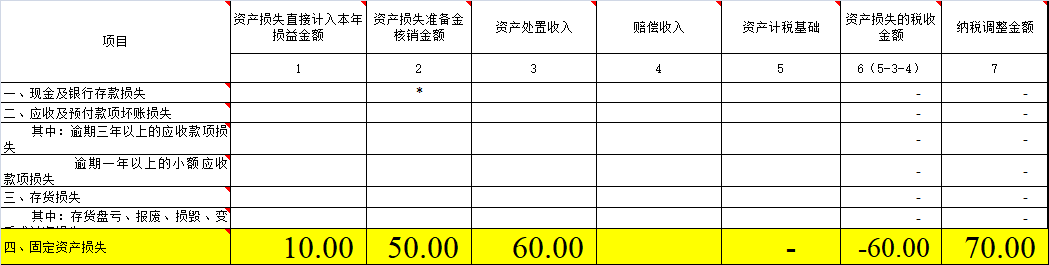

二哥税税念公司2019年12月购入设备一台,无需安装,当月投入使用,实际成本100万元,使用年限10年,使用直线法计提折旧,无残值,税务上采取了一次性扣除,2022年底,公司以60万价格出售了设备。

因为享受了税务一次性扣除的政策,2020年纳税调减,往后年度都是纳税调增。

2022年税法损失60-会计损失-10=70 万元 ,要纳税调增70万元

这里在资产处置时候,通过A105090表,把之前一次性扣除还未调增的部分70调回来了,固定资产生命周期完成。

本身是时间性差异,随着固定资产的处置,调增调减合计归为0.

你看,这个时候5090表不仅仅充当了资产损失扣除的记录表,同时还是在资产处置环节调整前期差异70的表。

所以,如果你没亏损,那资产账面价值和计税基础也没差异,那我觉得你不填写这个表没啥问题。

但是如果有差异,那么你就要注意了,资产处置当年,前期的差异在那里去调整,别漏了。