问题一:我在一家餐饮酒店干会计,我们酒店给职工提供免费的员工餐,是否需要并入工资薪金缴纳个人所得税?

1、国家税务总局所得税司2012年4月11日在国家税务总局网站就所得税相关政策中答复,集体享受的、不可分割的、非现金方式的福利不需缴纳个人所得税。

2、国家税务总局所得税2018年第三季度税收政策解读,目前对于集体享受的、不可分割的、未向个人量化的非现金方式的福利,原则上不征收个税。

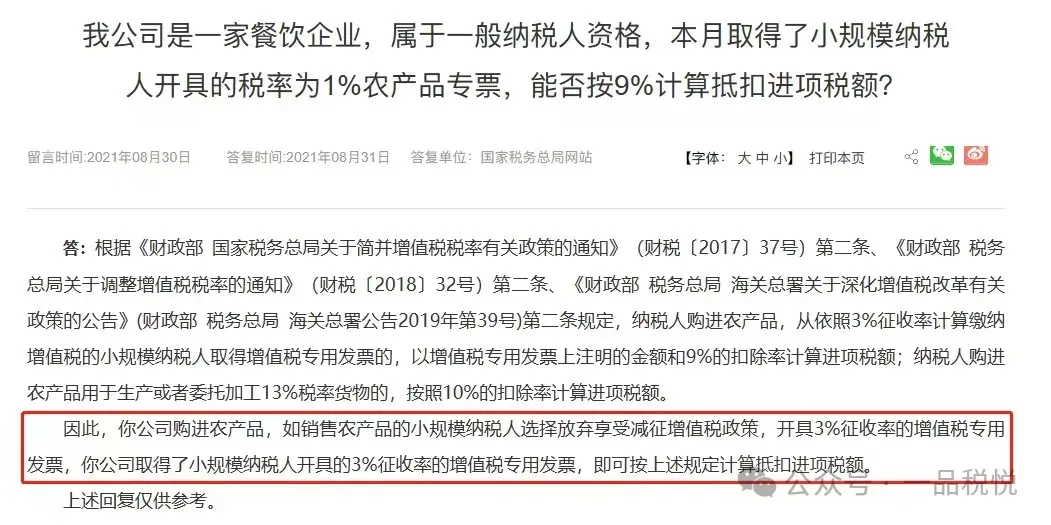

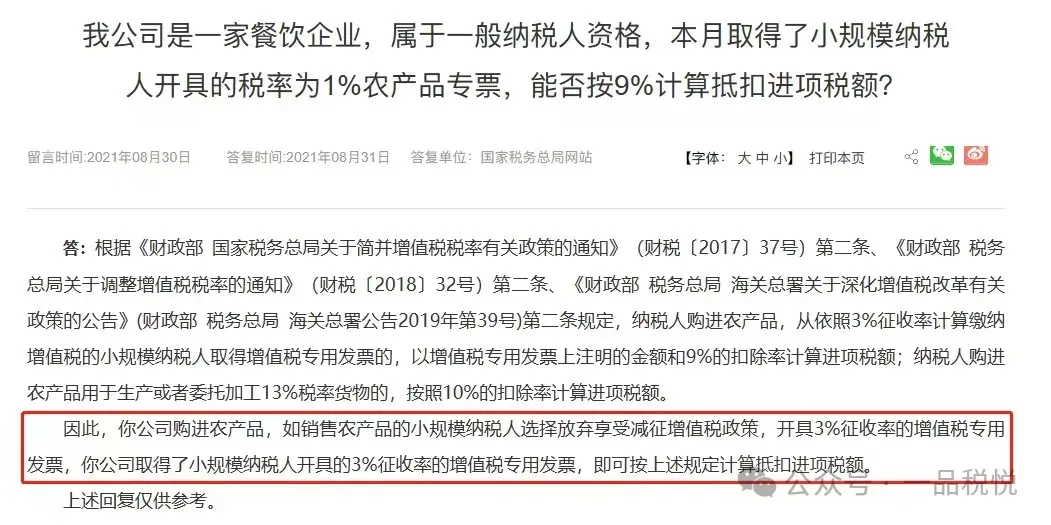

问题二:我是当地的一家餐饮酒店,听说餐饮酒店从小规模纳税人公司取得的3%农产品增值税专用发票,酒店可以抵扣9%,也就是低征高扣,是否允许?

解析:允许的。

问题三:我是当地的一家餐饮酒店,取得的免税税率的蔬菜的增值税普通发票,能否抵扣增值税?

解析:不一定。看看上游是批发零售还是自产自销的。若是从专门批发零售蔬菜的公司购买蔬菜,取得一份免税发票,不得抵扣增值税,若是自产的农产品取得免税的普票可以计算抵扣进项。

(四)纳税人从批发、零售环节购进适用免征增值税政策的蔬菜、部分鲜活肉蛋而取得的普通发票,不得作为计算抵扣进项税额的凭证。

问题四:我是一家餐饮酒店干会计,请问日常提供的餐饮服务是否需要缴纳购销合同印花税?

解析:酒店提供的餐饮服务属于销售服务,不属于销售货物,不征收印花税。

(1)酒店购进原材料、固定资产等环节需要按照买卖合同计缴印花税;

(2)酒店单独对外销售酒水需要按照买卖合同计缴印花税;

《印花税暂行条例》我们适用了多少年?34年。本条例自1988年10月1日起施行。退出历史舞台了。总体上维持现行税制框架不变,适当简并税目税率、减轻税负。

《印花税法》简并了税目税率,修改了部分税目名称,实行0.05‰、0.25‰、0.3‰、 0.5‰、1‰五档比例税率,取消了按件五元贴花的定额税率。

万分之2.5 记载实收资本(股本)和资本公积的营业账簿。

万分之3 买卖合同、承揽合同、运输合同、技术合同、建设工程合同以及商标使用权、专利、著作权、专有技术使用权等转让书据。

万分之5 土地使用权出让书据、土地使用权房屋等转让书据、股权转让书据。

千分之1 租赁合同、仓储合同、保管合同、财产保险合同、证券交易。