外贸企业免退税申报纳税服务提醒

(2024年3月新版)

一、外贸企业出口退税业务概述

外贸企业是指不具有生产能力的出口企业,其采购的商品直接用于出口,进项发票与出口报关单商品为同一种商品。如果生产企业外购商品直接出口,不出口自己加工生产的产品,且不符合视同自产条件,也需要备案成外贸企业。

1、退税率

(1)出口货物有3种政策

根据退税率不同,出口货物有退税、免税、征税三种政策。退税率适用以报关单上实际出口日期为准。不同退税率税务处理不同

|

退税率 |

进项发票 |

报关单 |

收汇 |

出口发票 |

|

|

退税 |

有退税率 |

取得专用发票,做退税勾选 |

必须有报关单 |

必须全额收汇,或符合视同收汇 |

税率栏次必须填“零税率” |

|

免税 |

出口免税 |

取得专票或普票,专票不得抵扣 |

必须有报关单 |

未收汇部分不得退税,可以免税 |

税率栏次填“免税” |

|

征税 |

禁止出口/出口征税 |

未取得任何采购发票的一律征税 |

没有报关单的,一律出口征税 |

税率栏次填适用税率 |

存在出口退税率,可以按适用退税率申请退税。举例:

出口退税率是0的商品,有2种情况:如果提示“免税”,为享受出口免税商品(不退税);如果提示“禁止出口/出口不退税”,须按征税率视同内销征收增值税。举例:出口免税

举例:出口征税

(2)退税率查询的3种方法

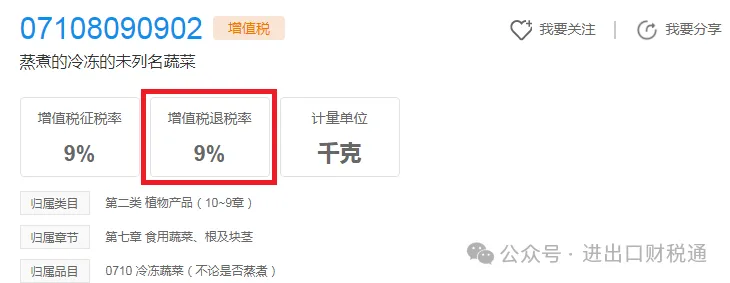

①电子税务局:“电子税务局—出口退税场景化办税—综合查询—公众查询—出口退税率查询”。如图:

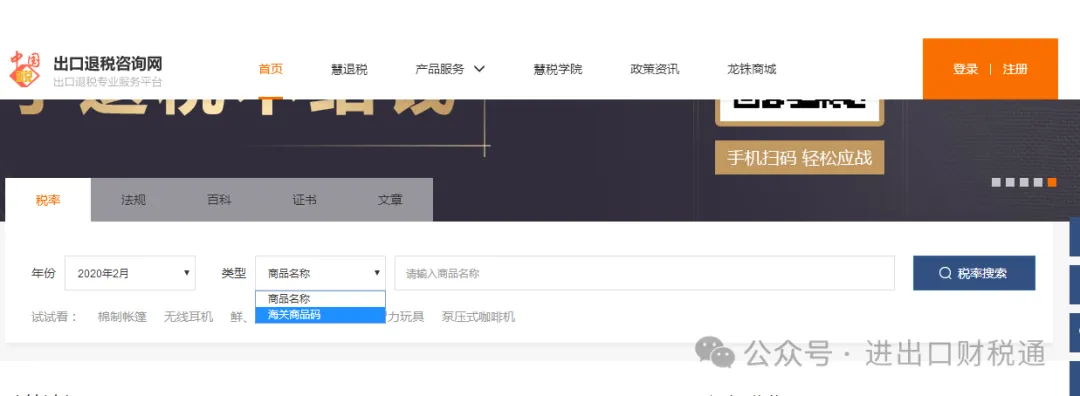

②中国出口退税咨询网:“中国出口退税咨询网”,找到退税率查询搜索栏,选择该商品出口报关单上出口日期,类型选择“海关商品码”,点击“税率搜索”完成查找。如图:

2、进项发票

外贸企业想申请退税,购进货物必须取得专用发票。如果取得的进项发票为小规模3%的专票,无论出口货物退税率是13%还是9%,均按发票税率3%退税。

如果购进货物只取得普通发票,未取得专用发票,不得退税,但可以选择免税。如果购进货物连普通发票也没有取得,一律征税。

(1)进项发票货物名称、计量单位必须与报关单一致

进项发票的货物名称,须与海关报关单一致。进项发票上计量单位与报关单“第一计量单位、第二计量单位、申报计量单位”三者中有其一一致即可。

若发票开具不符合以上要求,可能会导致审核不通过,需要重开发票。请会计提前与业务员交接好。

报关单上第二计量单位为空时,申报时可能会发生申报计量单位无法带出的情况,导致系统出现疑点,审核无法通过,请会计与业务员交接好此处细节问题。

(2)发票勾选

外贸企业出口退税政策的商品,购进出口货物取得的增值税专用发票,应在“电子税务局-发票勾选确认-出口退税类勾选”办理退税勾选,并进行确认。

出口免税的专票不得抵扣。出口征税商品的专票可以抵扣。

(3)勾选错误

发生勾选错误时,如果已确认勾选、不可撤销,对于想抵扣勾选却错误勾选为退税的,需从“电子税务局--出口退税管理--进货凭证信息回退申请”制作数据包并上传,审核通过后次日可做抵扣勾选。对于想退税勾选却错误勾选为抵扣、且已增值税申报的,需做进项税额转出,并向分局申请开具《增值税扣税凭证进项税额转出情况核实函》,每张发票仅能开具一次,核实函数据将直接进入出口退税审核系统。

请确认用途后谨慎操作勾选。

(4)进项发票开错

外贸企业跨月换票,收到数电发票的,需提交“进货凭证信息回退”数据包,待回退成功后,由销售方直接开具红字和新蓝字。

收到税控系统开具的增值税专用发票的,需先开具红字发票信息单,销方收到后开具红字和新蓝字发票。购货企业开具红字信息单时,如果该发票前期勾选了退税,选择“未抵扣”选项;如果勾选了抵扣,选择“已抵扣”选项。

3、出口发票

出口企业出口货物后,须开具出口发票(销售发票)。使用纸质版增值税普通发票的,应使用五联版增值税普通发票。使用数电票的,用数电票开具。出口发票的开具除遵守增值税普通发票的开具规则外,还要符合出口退税相关要求:

(1)出口发票以人民币开具

发票票面金额为美元FOB价换算为人民币价格。成交方式为CIF价的换算为FOB价开具。汇率由中国人民银行公布,按销售额发生的当天或者当月1日的人民币汇率中间价。纳税人应在事先确定采用何种折合率,确定后1年内不得变更。

(2)出口发票税率栏的选择

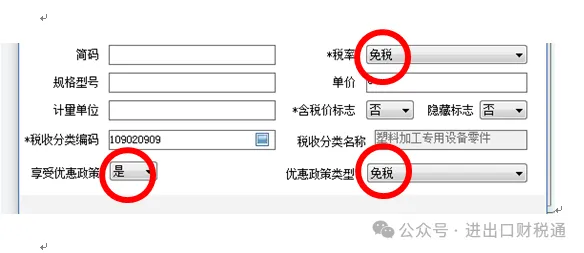

根据上文查询到的货物退税、免税、征税的情况,选择开具出口发票适用的税率:①出口退税的货物,出口发票税率栏选择“零税率”;②出口免税的货物,出口发票税率栏选择 “免税”;老版开票系统需要设置享受优惠政策为“是”,优惠类型选择“免税”。如图:

③出口征税的货物,出口发票税率栏选择适用征税税率。不含税销售额=出口货物离岸价÷(1+适用税率);销项税额=出口货物离岸价÷(1+适用税率)×适用税率。(以上公式为不涉及进料加工核销情况下的简化公式。)放弃退税,转为免税或征税的出口货物,出口发票冲红后按相应要求重新开具。

(3)出口发票备注栏

出口发票备注栏注明:报关单号、出口合同号、提运单号、成交方式、成交总价、第二计量单位等。更多相关内容企业可自行添加。

(4)出口发票开错税率

如果企业错误将出口发票开成13%税率,则本期将形成应纳税款。下期开负数红字及正确0税率发票后,增值税申报时,负数的销项税额将形成留抵税额。该留抵税额不建议申请留抵退税。请企业谨慎操作开票。

4、报关单

外贸企业申请退税需取得报关单,且报关单上“境内发货人”与“生产销售单位”均为本企业。如果“境内发货人”(A)与“生产销售单位”(B)不一致,则A给B开代理出口证明,由B企业申请退税。(口罩等海关特殊规定的除外)

如果货物为快递出口等方式,企业无法取得自己名义出口的报关单,则出口销售额一律征税。销项税额=出口货物离岸价÷(1+适用税率)×适用税率。(以上公式为不涉及进料加工核销情况下的简化公式。)

如果销售合同为EXW,出口报关单报FOB,且企业业务实质是EXW,属于报关不实,需改单。请企业报关时真实报关,与相关单证保持一致。否则不能退税。

5、退税申报期及收汇问题

(1)退税申报期:

(国家税务总局公告2012年第24号)“企业应在货物报关出口之日次月起至次年4月30日前的各增值税纳税申报期内,收齐有关凭证,向主管税务机关办理出口货物增值税、消费税免退税申报。”

每个月出口退税请在增值税征期内申报,征期结束后不受理退税申报。

(2)收汇材料:

(国家税务总局公告2022年第9号)“对于已收汇的出口货物,举证材料为银行收汇凭证或者结汇水单等凭证;出口货物为跨境贸易人民币结算、委托出口并由受托方代为收汇,或者委托代办退税并由外贸综合服务企业代为收汇的,可提供收取人民币的收款凭证;对于视同收汇的出口货物,举证材料按照《视同收汇原因及举证材料清单》确定。”

(3)收汇时间:

(国家税务总局公告2022年第9号)“纳税人申报退(免)税的出口货物,应当在出口退(免)税申报期截止之日前收汇。未在规定期限内收汇,但符合《视同收汇原因及举证材料清单》所列原因的,纳税人留存《出口货物收汇情况表》及举证材料,即可视同收汇;因出口合同约定全部收汇最终日期在退(免)税申报期截止之日后的,应当在合同约定收汇日期前完成收汇。”

(4)需要报送收汇材料的3种情形:

(国家税务总局公告2022年第9号)“①出口退(免)税管理类别为四类的纳税人,在申报出口退(免)税时,应当向税务机关报送收汇材料。②纳税人在退(免)税申报期截止之日后申报出口货物退(免)税的,应当在申报退(免)税时报送收汇材料。③纳税人被税务机关发现收汇材料为虚假或冒用的,应自税务机关出具书面通知之日起24个月内,在申报出口退(免)税时报送收汇材料。”

根据第②条,企业超期申报的,企业需要准备收汇材料,具体为:银行开具的涉外收入申报单、 国际贸易结算贷记通知书,并和《出口货物收汇情况表》装订在一起。

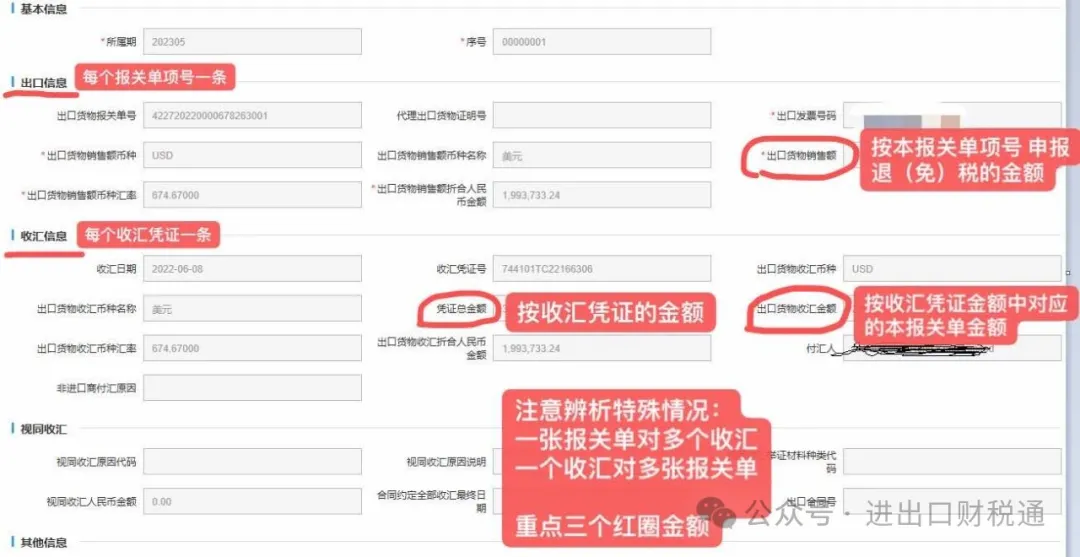

(5)《出口货物收汇情况表》填写

超期申报时,系统将提示需要录入收汇情况,在“出口退税申报--②明细数据采集--出口货物收汇情况表”录入,将“收汇申报表”与退税数据一并申报。对于一张出口对应多笔收汇、或多笔收汇对应一笔出口的,需要拆分成多条录入。

填表时:“收汇凭证号”填银行收汇凭证流水号;“出口货物金额”填本报关单号申报退免税的金额;“凭证总金额”填收汇凭证的金额;“出口货物收汇金额”填收汇凭证金额中对应本报关单FOB价的金额。

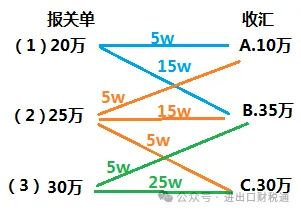

举例:根据出口企业与外商提前确定的订单付款条款,假设报关单(1)(2)(3)与收汇ABC的对应关系为

则收汇申报表填写时:(注意将相同报关单排列在一起)

|

报关单号 |

出口货物金额 |

收汇凭证号 |

凭证总金额 |

出口货物收汇金额 |

|

(1) |

20万 |

A |

10万 |

5万 |

|

20万 |

B |

35万 |

15万 |

|

|

(2) |

25万 |

A |

10万 |

5万 |

|

25万 |

B |

35万 |

15万 |

|

|

25万 |

C |

30万 |

5万 |

|

|

(3) |

30万 |

B |

35万 |

5万 |

|

30万 |

C |

30万 |

25万 |

(6)未收汇的不得退税

(国家税务总局公告2022年第9号)“①未在规定期限内收汇、且不符合视同收汇规定的,或未按规定留存收汇材料的,不得办理出口退(免)税。已办理出口退(免)税的,应在发生相关情形的次月用负数申报冲减原退(免)税申报数据,当期退(免)税额不足冲减的,应补缴差额部分的税款。②纳税人确实无法收汇且不符合视同收汇规定的出口货物,适用增值税免税政策。③税务机关发现纳税人申报退(免)税的出口货物收汇材料为虚假或者冒用的,应当按照《中华人民共和国税收征收管理法》有关规定进行处理,相应的出口货物适用增值税征税政策。”

5、增值税申报表

增值税报表填写依据增值税相关要求,与是否在出口退税系统中申报出口退税无关,会计账务处理和增值税纳税申报保持一致。

(1)出口销售额的填写

出口企业或其他单位出口并按会计规定做销售的货物,须在做销售的次月进行增值税纳税申报。

对于出口退税及免税的货物,出口销售额填入:

①主表第8、9栏:“免税货物销售额”。(国家税务总局公告2012年第24号:“将适用退(免)税政策的出口货物销售额填报在增值税纳税申报表的“免税货物销售额”栏。”)

②附表一第18栏——“免税”—“货物及加工修理修配劳务”——3列“开具其他发票”。

③附表《增值税减免税申报明细表》: “二、免税项目”——其中“出口免税”栏次。第1列“免征增值税项目销售额”:填写纳税人免税项目的销售额。一般纳税人填写时,本列“合计”等于主表第8行“免税销售额”栏“一般项目”列“本月数”。

注:在原理上,出口退税不属于税收优惠政策,无需填写《增值税减免税申报明细表》,但由于增值税申报表设计问题,外贸的退税和免税均在同一栏次填写,申报表设置有强制比对,因此出口退税和免税的货物都要填写此栏,否则会提示系统错误。

对于出口征税的货物:出口发票开具按照适用征税率开具,进项税额可以抵扣。出口销售额填入增值税申报表附表1对应征税率栏次。

(2)进项税额的填写

对于出口退税、免税的货物,勾选退税并确认统计后,填写附表(二)第25、26、27、28、35栏 。其中:

①出口退税、免税的货物,属于“按照税法规定不允许抵扣的进项税额”。26栏、27栏是必填项,外贸企业当期有退税勾选并确认的进项发票时,系统不自动提取数据,需手动填写此栏。25栏为期初数据,为上期增值税申报表27栏的结转数据。26栏为本期认证相符且本期未申报抵,为当期数据。27栏,根据表间关系25+26=27。27、28栏为期末累计数据。25、26、27、28栏数据提取问题总局目前尚未明确,未来是否会升级尚不可知,建议关注升级变化,关注填表说明详细内容。

②附表(二)第35栏填写当期认证相符的所有增值税专用发票,还包括税控机动车销售统一发票和货物运输业增值税专用发票。35栏是退税发票和抵扣发票的合计数据。注意:35栏数据填写不正确会影响申报抵扣的进项税额的计算。

(3)征税货物及转内销证明

对于出口征税的货物,对应的进项发票可以抵扣。发票做抵扣勾选并确认统计后,系统自动提取到附表2第2行“一、申报抵扣的进项税额”。若前期对应的进项税发票已经进行了退税勾选操作,企业需在“电子税务局--出口退税出口退税场景化办税--在线申报--《出口货物转内销证明》”录入并提交数据包,待《出口货物转内销证明》开具成功后,次日可进行出口转内销抵扣勾选,抵扣的进项税额增值税报表手动填入第11行“外贸企业进项税额抵扣证明”栏次。如果系统无法提取到转内销证明,会提示形成异常比对,确认申报后将转分局进行核实处理。

二、申报中操作指引及相关问题

若货物已经离境出口,计划申请出口退税,做好上文准备工作后,可以开始退税申报流程。

1、录入数据及申报相关问题

出口退税业务需要纳税人自己制作电子数据,建议数据通过在线版申报系统制作,“电子税务局”—“出口退税管理”—“在线申报”。数据包的制作步骤,请自行学习《操作指南》。企业制作好加密的数据包,进行数据自检、数据申报。确认申报前,注意检查:

(1)申报年月:当年出口的报关单,申报年月需与退税当期的增值税申报所属期一致;申报往年出口的报关单,须用出口当年12月申报期。如2024年3月申报退税,申报年月写202402;2024年3月申报2022年出口的数据,申报期录入202212。

(2)申报批次:同一年出口的多个报关单,一次申报录入同一批次,不要拆成多个批次。

(3)关联号编写规则:一个关联号下只能有【一张报关单的一个项号】对应。对于多个报关单对应多个进项发票的,应拆分成多个关联号申报。

(4)进货发票的计量单位与报关单第一计量单位不一致,与报关单第二计量单位或申报计量单位一致的,申报退税录入时,进货明细可以修改,将对应数量按比例换算。例如出口报关单为100kg,20件,进项发票①为15件,进项发票②为5件,申报退税录入时,出口明细自动带出100kg,进货明细自动带出计量单位是kg,则明细①数量录入100/20*15=75,明细②数量录入100/20*5=25。

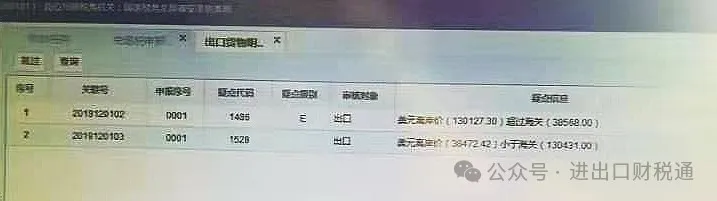

(5)自检出现疑点:99.999%的原因是数据录入错误,企业要根据疑点内容,修改自己的录入错误。可以把疑点截图发群里寻求答案。不要因为“可以挑过”就不改!一定要先改再报!!

(6)对于有疑点的数据包:审核人员不予通过时,企业需做“撤回申报”数据包,从“电子税务局--出口退税场景化办税--在线申报--企业撤回申报数据申请”,申报年月填当前增值税所属期,“申请撤回的原申报年月”填数据有错的数据包所属期。提交申请,待数据撤回后,再点击“免退税申报--③退税申报--撤销申报数据”,将明细数据回到可编辑状态,修改疑点后再重新申报。

(7)退税进度:在“电子税务局--出口退税场景化办税—退税进度”模块查询退税流程审核进度,该进度与税务系统内部有一定时间差。系统提示流程完结后,一般几日内即可实现退税款到账。若流程已结束,但显示的退税额小于申报退税额,可点击退税进度里问号“(?)”小图标查看原因,一般是产生了转入调查评估的分流数据,企业请等待分局评估。分流流程正常结束后税款会实现到账。

2、无电子信息的处理

外贸企业出口退税申报需要报关单信息和专用发票信息,是否有信息以自检提示为准,自检无信息时,流程无法通过,企业应在当月申报数据中删除无信息的数据,等待收到电子信息后再进行申报。

电子信息由相关系统传输到出口退税系统需要时间,2个月以内收到信息都正常。发票信息一般月初5号-7号左右传递,传递日前勾选的,传递日后可能会收到信息,传递日后勾选的,一般下个月传递日后收到信息。提交“出口退(免)税凭证电子信息查询”数据包,可以加快信息传输进度,但不保证立马收到信息。

长期未收到专用发票信息,可以考虑换票重开。未收到报关单信息,可登录电子口岸点击“重新发往税务总局”按钮。

3、每月退税申报期

出口退税申报期为每月增值税征期。务必在期内上传出口退税数据。征期结束后申报的数据不予受理。遇到2020年春季疫情、每年法定春节等特殊时期的退税申报期限,将在微信群内额外通知。

4、首次申报出口退税,必经实地核实流程

企业首次申报出口退税后,需要进行实地核实,当月无法退税。实地核实需要检查相关资料,包括但不限于:申报资料、备案单证、会计账簿凭证。请企业提前按下文指引,准备好相关资料并装订,等待您的税源管理分局与您联系。企业也可主动联系分局。

注意:首次申报实地核查必约谈法定代表人,其他人员根据核查人员要求进行约谈。请务必注意是否符合实名制办税要求。

三、申报后·资料归档装订

企业完成申报后,相关申报资料及备案单证需按要求打印装订,留存备查。数据上传成功后,非无纸化企业需要向税务机关提交纸质资料,申报数据才能被受理,提交地址是:东湖路377号一楼115室税政一股办公室。无纸化企业不需要提交纸质资料,申报数据可以直接受理。

所有企业的申报资料及备案单证都需要打印装订,留存备查。

(一)申报资料装订

根据国家税务总局公告2012年第24号:“企业应在……申报期内,收齐有关凭证,向主管税务机关办理出口货物增值税、消费税免退税申报。”无论是否是无纸化企业,有关凭证未能收齐,不符合申报退税的条件。企业应在申报后,将申报资料按申报批次进行整理、装订,与本批次的备案单证(详见后文)存放在一起。

1、外贸企业的申报资料有:

(1)《外贸企业出口退税进货明细申报表》

(2)《外贸企业出口退税出口明细申报表》

(3)增值税专用发票(抵扣联),或海关进口增值税专用缴款书

(4)增值税普通发票第三联(即销售发票,按0税率开具。)

特殊情况下所需的申报资料有:

(5)委托出口的货物,还应提供受托方主管税务机关签发的代理出口货物证明,以及代理出口协议副本;(注:由外贸综服企业开具《代理出口货物证明》的出口业务,委托企业申报退(免)税时,不再提供纸质《代理出口货物证明》。)

(6)四类企业申报数据,以及非四类企业的超期申报数据,需制作《出口货物收汇情况表》以及提供收汇材料(见前文收汇部分)。

(7)属应税消费品的,还应提供消费税专用缴款书、海关进口消费税专用缴款书。

(8)其他特殊情况,如对外承包工程项目的出口货物、境外投资的出口货物等,需要提供其他申报资料。具体请电话联系。

2、申报资料装订要求:

(1)凭证装订规范

①将相关原始凭证,分别按进项明细表、出口明细申报表中列明的申报顺序装订成册。装订内容:进货明细资料(进货装订封皮、进货明细表、进项发票抵扣联);出口明细资料(出口装订封皮、出口报关单、出口明细表、出口发票第三联)(封皮见附录)。装订要求:订书机装订或线装,装订后不易拆散。不接受活页装订的资料,如夹子,曲别针等。

②申报资料按申报批次装在资料袋中。资料袋封面粘贴“资料袋封皮”(封皮见附录)。封皮中的内容要填写齐全(申报批次、报送资料、退税额,报送人、报送日等),企业名称处加盖公章。

(2)凭证内容齐全:①进货/出口明细表等资料,加盖公章。②所有发票加盖发票专用章齐全。③签字处:办税人、财务负责人、法定代表人签字齐全。一个人担任多个职务的,也都签字。④日期处:签上填写日期。

(二)备案单证装订

根据《国家税务总局关于进一步便利出口退税办理 促进外贸平稳发展有关事项的公告》(国家税务总局公告2022年第9号):“出口企业应在申报出口退(免)税后15日内,将下列备案单证妥善留存,并按照申报退(免)税的时间顺序,制作出口退(免)税备案单证目录,注明单证存放方式,以备税务机关核查。

(1)出口企业的购销合同(包括:出口合同、外贸综合服务合同、外贸企业购货合同、生产企业收购非自产货物出口的购货合同等);

(2)出口货物的运输单据(包括:海运提单、航空运单、铁路运单、货物承运单据、邮政收据等承运人出具的货物单据,出口企业承付运费的国内运输发票,出口企业承付费用的国际货物运输代理服务费发票等);

(3)出口企业委托其他单位报关的单据(包括:委托报关协议、受托报关单位为其开具的代理报关服务费发票等)。

纳税人无法取得上述单证的,可用具有相似内容或作用的其他资料进行单证备案。除另有规定外,备案单证由出口企业存放和保管,不得擅自损毁,保存期为5年。

纳税人发生零税率跨境应税行为不实行备案单证管理。”

1、备案单证详细解释:

(1)购货合同需有双方签章。出口合同为CONTRACT,需有外商签字或签章,内容包括但不限于:需方名称、电话、地址,贸易条款,港口名称,付款条件,到达日期,包装方式等。

(2)国际货物运输单据,需有承运人签章。海运提单的SHIPPER需为出口企业。国内运输发票,需注明起运地、到达地、汽车车牌号。国际货物运输代理服务(货代)的,除货代费发票外,还需提供货代服务项目的费用明细。

(3)报关费发票,非免税项目,税目应为“*经纪代理服务*报关费”,税率6%。不得包含在货代费发票免税项目中。

(4)备案单证与对应的报关单装订在一起。

以上内容在进行单证检查时,应向税务机关提供复印件,加盖本单位公章,并手写“与原件一致,原件存于我处”+人名签字+日期。

2、备案单证其他要求:

(1)企业应在申报后,将备案单证进行整理、装订,与本批次的申报资料(见上文)存放在一起。未能按国家文件要求进行备案单证管理的,不予退税,视核查情况免税或者征税处理,还可能会触发处罚条款。国家税务总局公告2013年第12号:“(八)出口企业或其他单位未按规定进行单证备案……的出口货物,不得申报退(免)税,适用免税政策。已申报退(免)税的,应用负数申报冲减原申报。”

(2)首次实地核查必查备案单证,单证不符合规定的,无法通过首次核查。

(3)申报日期在2022年5月1日之前的出口退税业务,备案单证管理要求依据国家税务总局公告2012年24号,与上文不同,在此不赘述。您的备案单证管理依据适用哪个文件,看申报日期,不看报关单出口日期。

(三)出口免税的凭证留存备查

对于选择享受出口免税政策(不退税)的货物,按前文相关指引进行免税发票开具、增值税免税申报后,根据国家税务总局公告2013年12号要求,企业应将以下凭证按出口日期装订成册,留存企业备查:

①出口货物报关单;

②属购进货物直接出口的,还应提供相应的合法有效的进货凭证。合法有效的进货凭证包括增值税专用发票、增值税普通发票及其他普通发票、海关进口增值税专用缴款书、农产品收购发票、政府非税收入票据。(注意:未取得合法有效的凭证,通常是指连增值税普通发票都没有取得,您相应的出口货物适用征税政策。)

四、外贸退税常见问题

1、发生货物漏装箱事件

某外贸企业报关单2000kg,实际装箱1500kg,开进项发票1500kg。

处理:建议改单,否则形式上500kg处于没有进项发票、未收汇状态,企业需准备自证材料,如装箱清单,还可能面对(报关单与提单不符)等情况。

2、发现已退税发票开错内容

错误发票需要换票重开。

因错误发票前期已退税,企业需要通过“在线申报”--“调整申报”模块做一条负数。如果与当期更大的正数,一起汇总申报,负数将冲减正数的退税额。如果当期没有更大的正数,会产生一条应征税款信息。请企业做好申报规划。

收到新发票后可以重新退税。

3、进项专票换票如何处理?

外贸企业跨月换票,收到新版数电发票的,需提交“进货凭证信息回退”数据包,待回退成功后,由销售方直接开具红字和新蓝字。

收到老版增值税专用发票的,需先开具红字发票信息单,销方收到后开具红字和新蓝字发票。购货企业开具红字信息单时,如果该发票前期勾选了退税,选择“未抵扣”选项;如果勾选了抵扣,选择“已抵扣”选项。

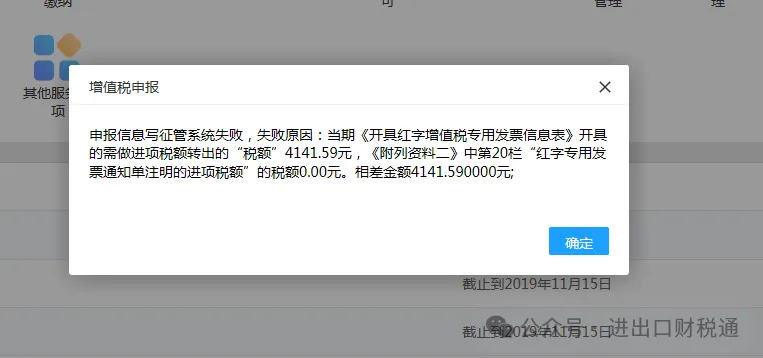

如果企业勾选退税的发票,错误选择“已抵扣”选项,并且已经开具了红字发票信息单,在申报该月的增值税纳税申报表时,系统将提示“需要转出进项税额***元”。如果系统强制您填写进项转出,处理方法是:根据实际情况填写,因为该进项发票实际上没有抵扣,实际上进项税额不需要转出,企业只需按照实际情况(未抵扣)填写增值税纳税申报表(不转出),然后会出现提示:

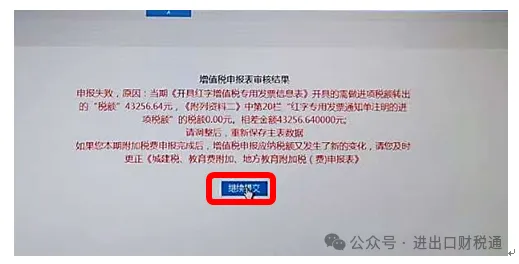

继续提交并确认申报(强行申报)。如图:

报表申报成功后,会被锁盘。您需要联系相应所属的管理分局,由管理分局的异常申报岗工作人员为您解锁。根据分局要求,您需要携带:换票前填写未抵扣进项税的增值纳税申报表(加盖公章)、红字发票信息单、对应的发票等资料,具体详细情况请咨询分局工作人员。解锁不需要携带金税盘,成功后即可远程清卡。如果不能远程清卡,请您去华伟家园4楼办税服务厅,让前台工作人员为您清卡。

4、因特殊原因,企业无法收到全部外汇

某企业外汇被客户扣下40%不予支付。原因是工厂生产的质量差,不符合客户要求。企业认可自己的问题,同意客户提出的40%的折扣。

如果符合视同收汇:需提供举证材料,审核通过后可全额退税。视同收汇原因及举证材料清单,见《国家税务总局关于进一步便利出口退税办理 促进外贸平稳发展有关事项的公告(国家税务总局公告2022年第9号)》附件1.

如果不符合视同收汇:在申报数量中扣除40%做免税处理,能收汇的部分申报退税。申报时进货明细、出口明细均按未收汇比例减少。

五、外贸企业退税政策

《财政部 国家税务总局关于出口货物劳务增值税和消费税政策的通知》(财税〔2012〕39号);

《国家税务总局关于发布<出口货物劳务增值税和消费税管理办法>的公告》(国家税务总局公告2012年第24号);

《国家税务总局关于<出口货物劳务增值税和消费税管理办法>有关问题的公告》(国家税务总局公告2013年第12号);

《国家税务总局关于调整出口退(免)税申报办法的公告》(国家税务总局公告2013年第61号);

《国家税务总局关于出口货物劳务增值税和消费税有关问题的公告》(国家税务总局公告2013年第65号);

《国家税务总局关于进一步推进出口退(免)税无纸化申报试点工作的通知》(税总函〔2017〕176号);

《国家税务总局关于发布〈研发机构采购国产设备增值税退税管理办法〉的公告》(国家税务总局公告2017年第5号);

《国家税务总局关于出口退(免)税申报有关问题的公告》(国家税务总局公告2018年第16号);

《财政部 税务总局关于明确国有农用地出租等增值税政策的公告》(财政部 税务总局公告2020年第2号);

《国家税务总局关于优化整合出口退税信息系统 更好服务纳税人有关事项的公告》(国家税务总局公告2021年第15号);

《国家税务总局关于进一步便利出口退税办理 促进外贸平稳发展有关事项的公告》(国家税务总局公告2022年第9号)。

来源:泰山区税务局