增值税3%→0.5%正式执行!

税务局明确了!

根据《关于延续实施二手车经销有关增值税政策的公告》(财政部 税务总局公告2023年第63号),自2024年1月1日至2027年12月31日,从事二手车经销的纳税人销售其收购的二手车,由原按照简易办法依3%征收率减按2%征收增值税,改为减按0.5%征收增值税。

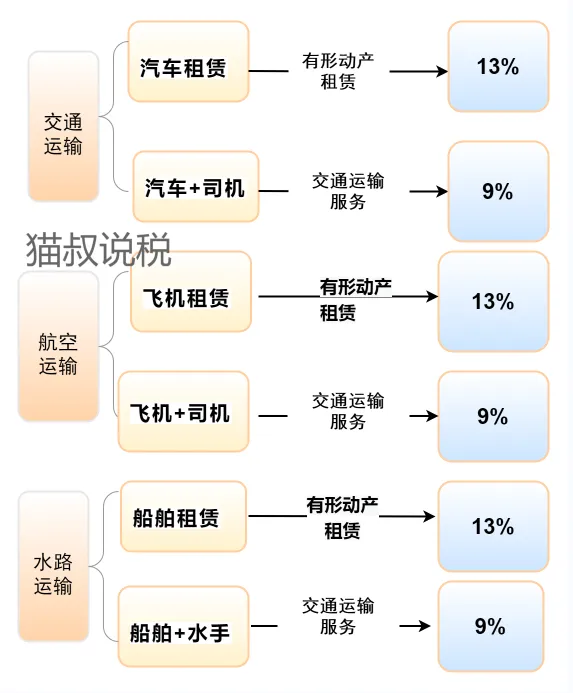

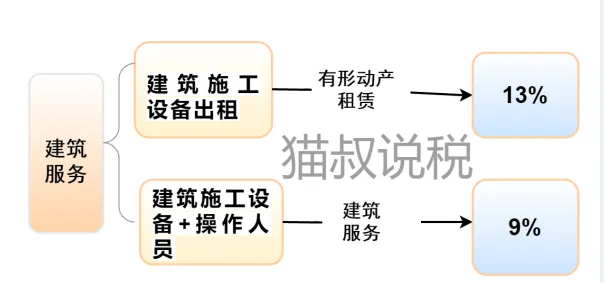

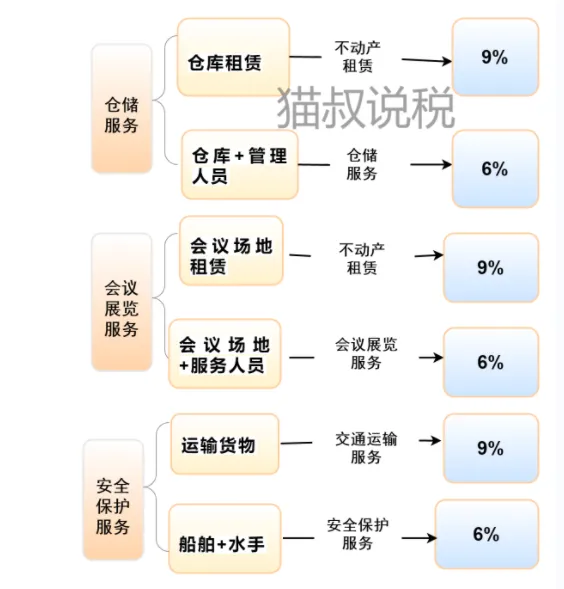

增值税税率13%→9%!

又可以少交税了!

1.4种业务,13%变9%

2.3种业务,9%变6%

注:导图中内容仅供参考,不作为实务依据。

增值税,全额退还!

国家税务总局发布《研发机构采购国产设备增值税退税管理办法》的公告。

重点提取:

1.符合条件的研发机构(以下简称研发机构)采购国产设备,按照本办法全额退还增值税;

2.研发机构享受采购国产设备退税政策,应于首次申报退税时,持以下资料向主管税务机关办理退税备案手续:

(一)符合现行规定的研发机构资质证明资料。

(二)内容填写真实、完整的《出口退(免)税备案表》

3.研发机构采购国产设备退税的申报期限,为采购国产设备之日(以发票开具日期为准)次月1日起至次年4月30日前的各增值税纳税申报期。

4.研发机构采购国产设备的应退税额,为增值税专用发票上注明的税额。

5.发机构采购国产设备取得的增值税专用发票,已用于进项税额抵扣的,不得申报退税;已用于退税的,不得用于进项税额抵扣。

6.本办法自2024年1月1日起实施,具体以增值税发票开具日期为准。

2024年新版增值税税率表!

2024增值税进项抵扣手册

一、判断是不是一般纳税人

增值税上将纳税人分为一般纳税人和小规模纳税人。只有一般纳税人会涉及到进项税的抵扣问题。

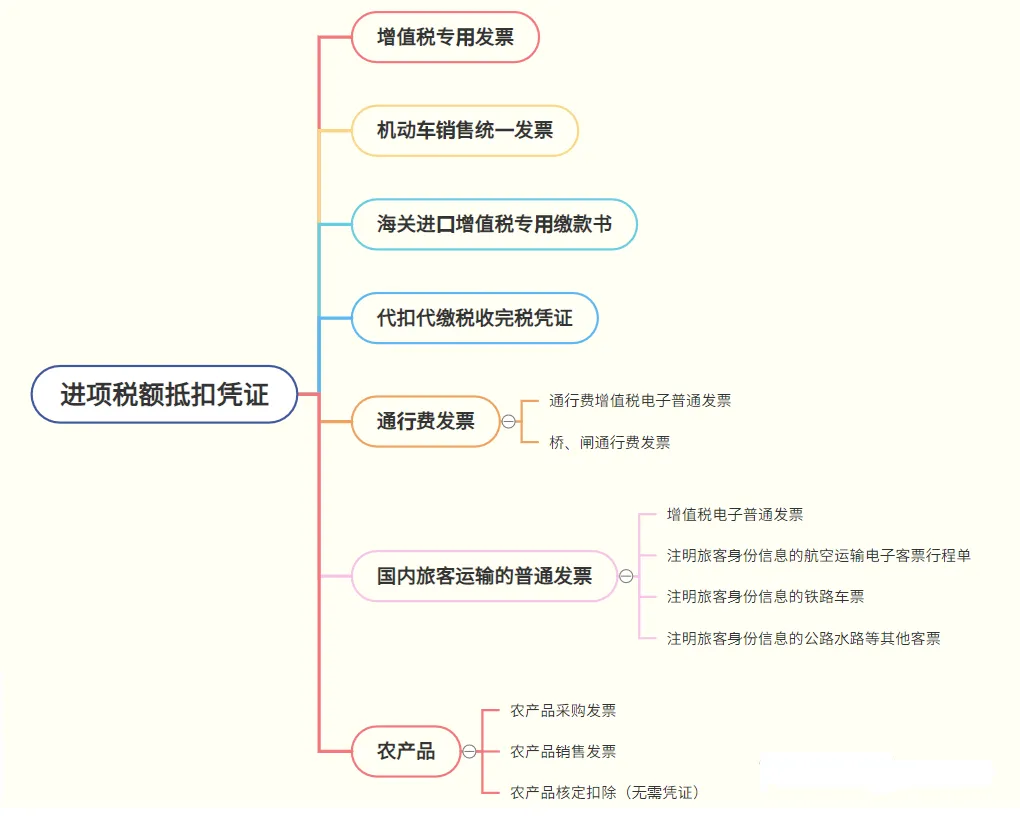

二、判断扣税凭证是否合法合规

1.抵扣凭证的类型应合法合规。

发生增值税交易的我们会收到不同类型的凭证,但其中只有一部分是合法合规的抵扣凭证。

除了常见的增值税专用发票外,最近出台了一系列的政策,规定了国内旅客运输服务、通行费等取得合法合规的凭证也可以抵扣进项税,具体的发票类型包含以下几种:

这里有3个重点需要强调一下:

(1)左上角标识“通行费”字样,且税率栏次显示税率或征收率的通行费电子普通发票可以抵扣进项税,税率栏次显示“不征税”的发票不能抵扣进项税。

(2)旅客运输的电子普通发票可以抵扣进项税,而纸质普通发票不能抵扣。

(3)现在乘火车多数情况下取得电子客票,报销抵扣需要打印纸质车票,且只能打印一次,一旦遗失,即使有复印件也不能抵扣进项税。

2.抵扣凭证的开具应该规范。

抵扣凭证是否开具规范,主要检查以下4点:

(1)是否与真实的交易相符,没有涉及虚开发票。

(2)字迹清晰,不得压线、错格。

(3)发票专用章齐全(目前通过增值税电子发票公共服务平台开具的发票,采用电子签名代替发票专用章)。

(4)备注栏完整。

三、判断是用于可抵扣进项税的项目

不能抵扣进项税的所有情形下图全部涵盖了,一起学习一下吧。

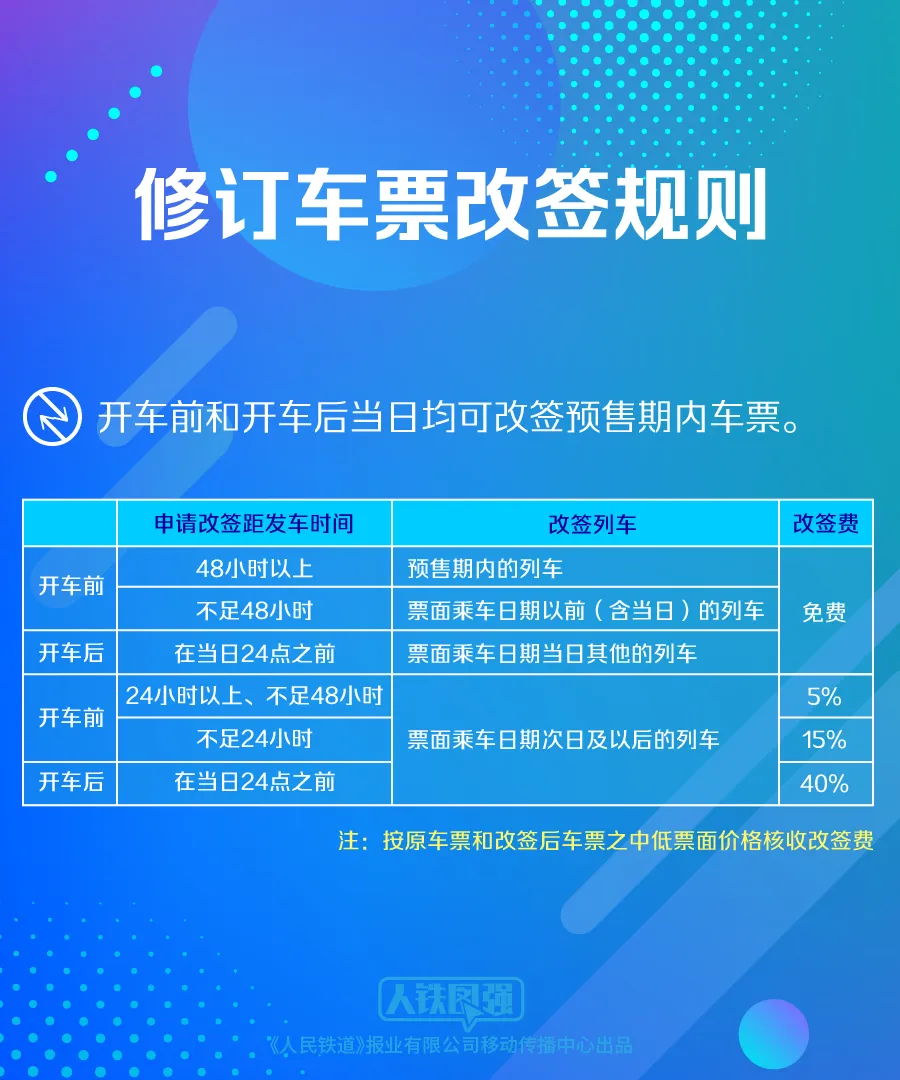

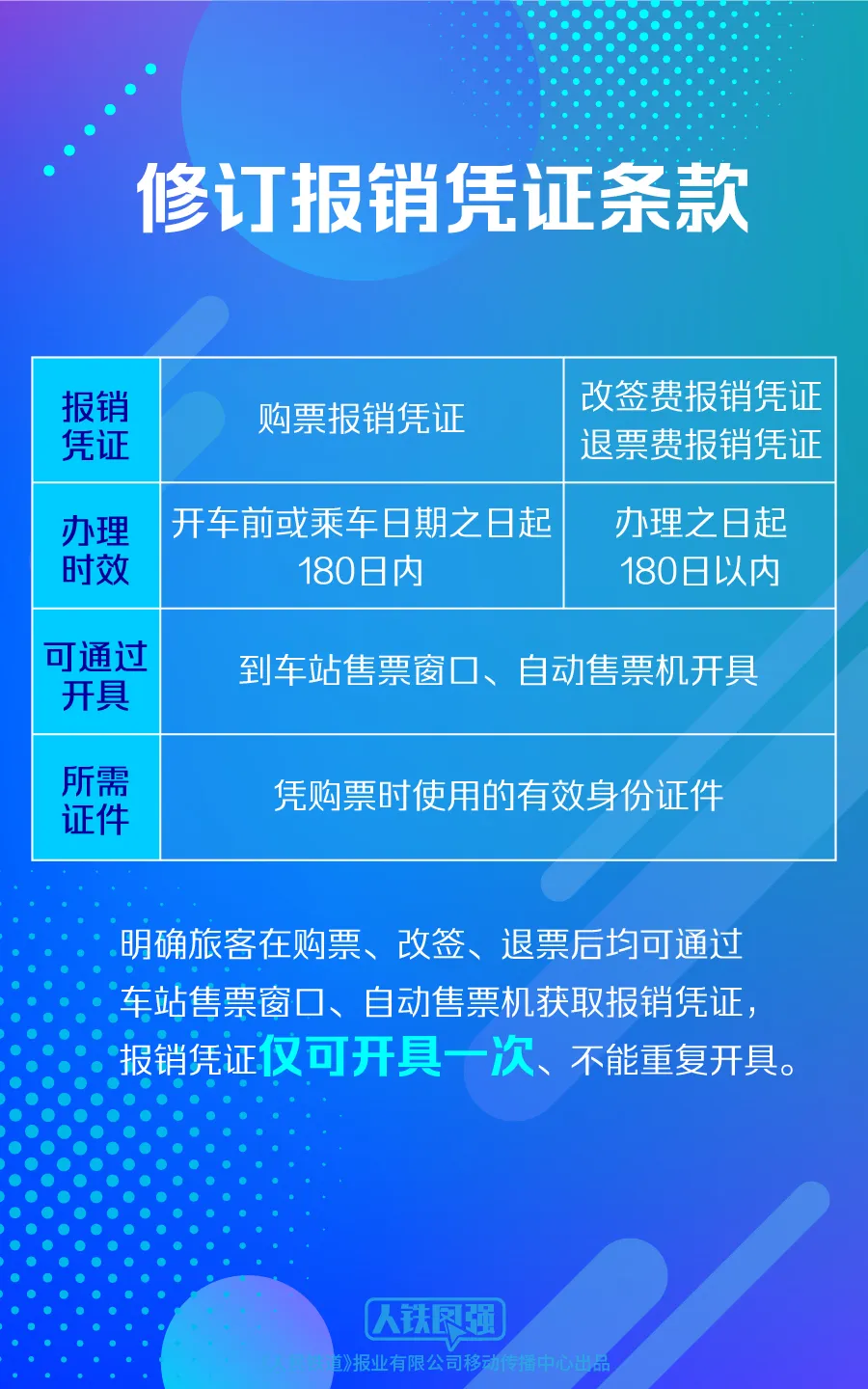

火车票改签规则、报销凭证有变化!

一起了解交通费进项税额抵扣

近日,2024版《中国国家铁路集团有限公司铁路旅客运输规程》正式公布。新规扩大了车票改签办理范围,增加了实名制购票有效身份证件类型,还修订了学生优惠票核验和购票条款等。乘坐火车等交通工具产生的交通费是公司生产经营过程中常见的支出,哪些凭证可以作为购进国内旅客运输服务的抵扣凭证?一起来看↓

答:增值税一般纳税人购进国内旅客运输服务,可以作为进项税额抵扣的凭证有:

●增值税专用发票(含带有“增值税专用发票”字样全面数字化的电子发票)

●增值税电子普通发票

●注明旅客身份信息的航空运输电子客票行程单

●铁路车票以及公路、水路等其他客票

| 抵扣凭证 |

可抵扣的进项税额 |

| 增值税专用发票 | 发票上注明的税额 |

| 增值税电子普通发票 | 发票上注明的税额 |

|

|

|

| 注明旅客身份信息的铁路车票 | 票面金额÷(1+9%)×9% |

| 注明旅客身份信息的公路、水路等其他客票 | 票面金额÷(1+3%)×3% |

| 政策依据:《关于深化增值税改革有关政策的公告》(财政部 税务总局 海关总署公告2019年第39号) | |

答:不可以。根据《国家税务总局关于国内旅客运输服务进项税抵扣等增值税征管问题的公告》(国家税务总局公告2019年第31号),增值税一般纳税人购进国内旅客运输服务,其进项税额允许从销项税额中抵扣。这里指的是与本单位建立了合法用工关系的雇员,所发生的国内旅客运输费用允许抵扣其进项税额。纳税人为非雇员支付的旅客运输费用,不能纳入抵扣范围。

答:注明该员工身份信息的高铁车票,可作为进项税额抵扣的凭证。铁路旅客运输进项税额=票面金额÷(1+9%)×9%。

答:可以。航空运输电子客票行程单上列明的机票改签费,属于航空运输企业提供航空运输服务取得的全部价款和价外费用的范畴,可以按照《财政部 税务总局 海关总署关于深化增值税改革有关政策的公告》(财政部 税务总局 海关总署公告2019年第39号)第六条的有关规定计算抵扣进项税。

答:不可以。纳税人的退票费支出,不属于“纳税人购进国内旅客运输服务”,而是购进“其他现代服务”。纳税人的退票费支出,如果取得了注明“其他现代服务”的增值税专用发票,则可凭增值税专用发票抵扣进项税额。

答:不可以。未注明旅客身份信息的其他票证(手写无效),暂不允许作为扣税凭证。因此,纳税人不能凭长途客运手撕票抵扣进项税额。

答:纳税人购进国内旅客运输服务,取得增值税电子普通发票或注明旅客身份信息的航空、铁路等票据,按规定可抵扣的进项税额,在申报时填写在《增值税及附加税费申报表附列资料(二)》第8b栏“其他”中。

同时,第10栏“(四)本期用于抵扣的旅客运输服务扣税凭证”反映按规定本期购进旅客运输服务,所取得的扣税凭证上注明或按规定计算的金额和税额,第10栏包括第1栏中按规定本期允许抵扣的购进旅客运输服务取得的增值税专用发票和第4栏中按规定本期允许抵扣的购进旅客运输服务取得的其他扣税凭证。