不按要求开具的发票是不能报销的,尤其这类发票,今天特意再给大家强调一次!

明确!

这种加油票不能报销!

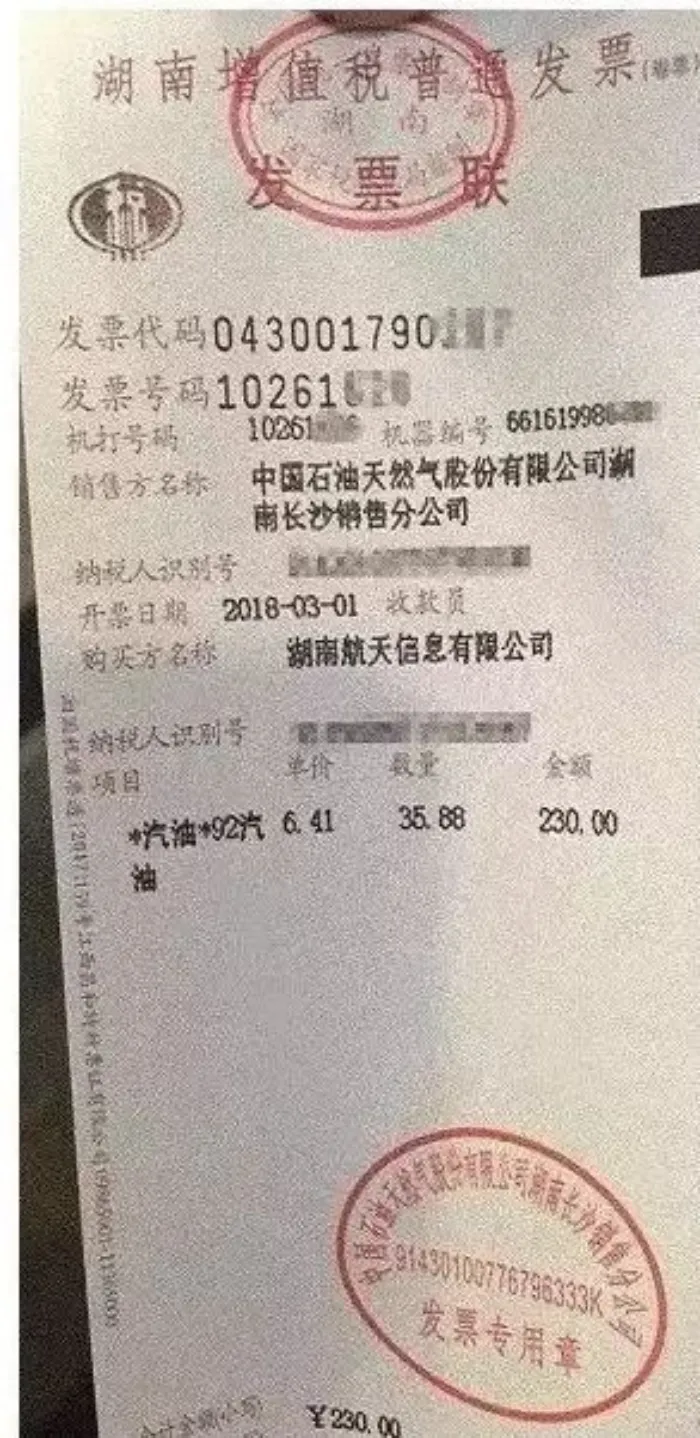

一、可以报销的加油票样式

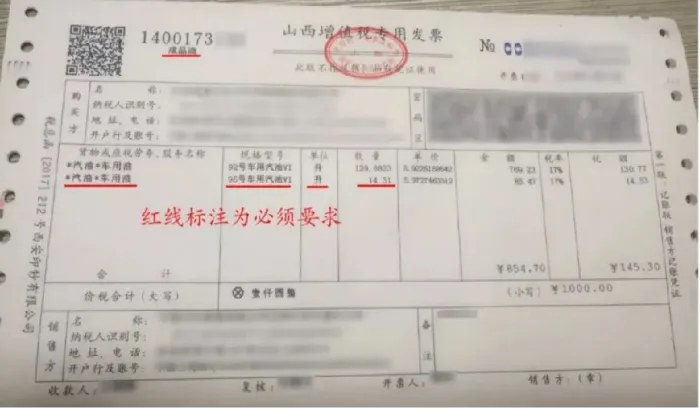

1、增值税专用发票

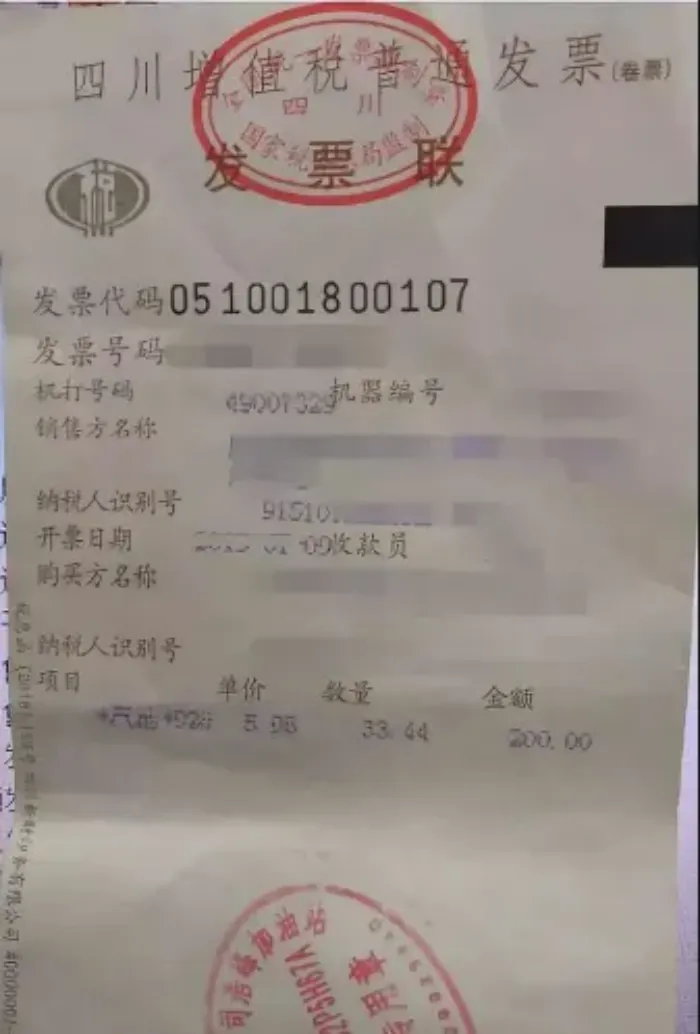

2、增值税普通发票(折式和卷式票)

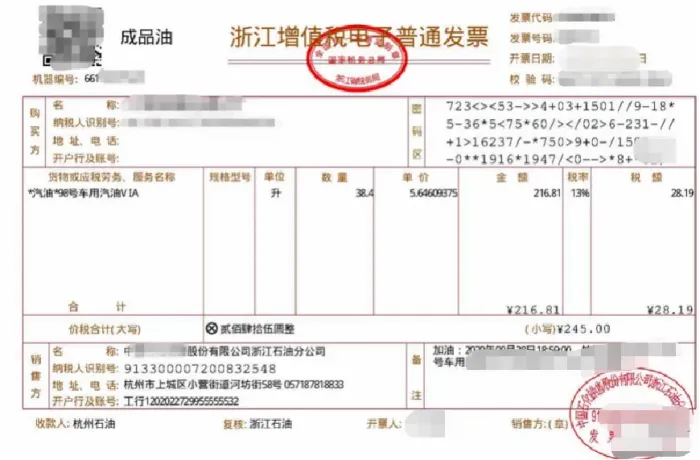

3、电子发票

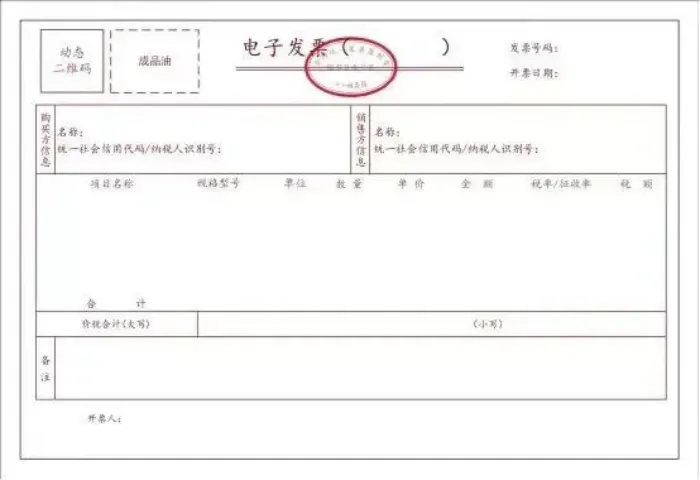

4、数电发票

二、不能报销的加油票样式

为什么不能?

国家早在2018年就发布了《关于成品油消费税征收管理有关问题的公告》。

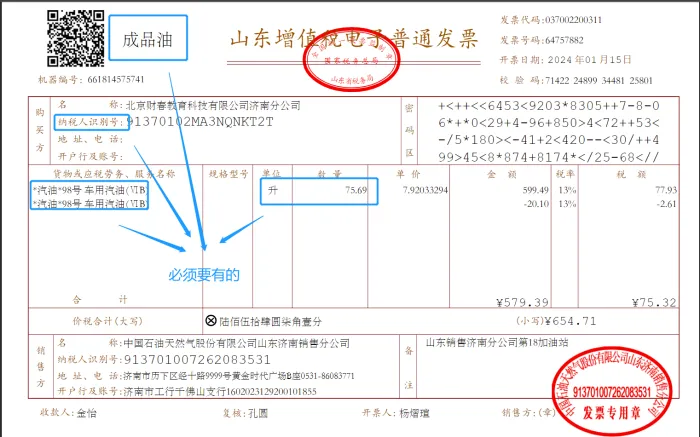

1、成品油发票左上角必须有“成品油”三个字。

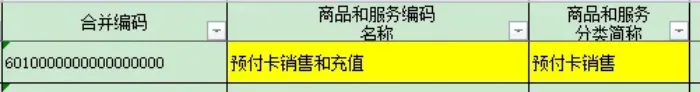

2、发票上必须有商品和服务税收分类编码,且编码是属于成品油大类的。

3、成品油发票“数量”不能为0(红字发票除外),“单位”必须是“吨”或“升” 。

4、发票上必须有购买方纳税人识别号(购买方为个人和非企业性单位除外)。

目前,大多数加油站都已经开具电子发票,大家在审核报销人员的加油发票时一定要注意:

注意:成品油专用发票、普通发票(折式)、电子普通发票左上角必须有打印“成品油”,才属于合规的报销凭证,但是普通发票(卷式)无此要求:

注意:成品油专用发票、普通发票(折式)、电子普通发票左上角必须有打印“成品油”,才属于合规的报销凭证,但是普通发票(卷式)无此要求:

注意!

这种加油票不能进成本费用!

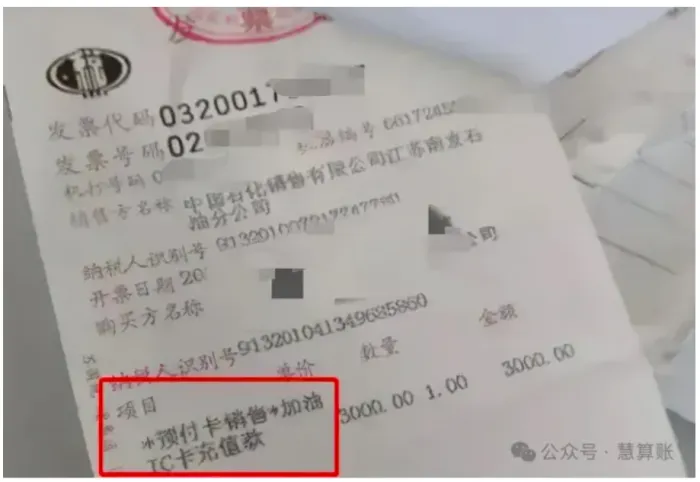

一、预付卡充值票

先明确一点:加油充值卡不能直接进成本费用!

根据国家税务总局令第2号《成品油零售加油站增值税征收管理办法》第十二条发售加油卡、加油凭证销售成品油的纳税人(以下简称“预售单位”)在售卖加油卡、加油凭证时,应按预收账款方法作相关账务处理,不征收增值税。预售单位在发售加油卡或加油凭证时可开具普通发票…

因此,加油卡充值时取得的是不征税发票,由于没有发生实际消费,不可以直接计入成本费用税前扣除,账务处理上计入“预付账款”科目:

借:预付账款

贷:银行存款等

加油充值卡发票在凭卡加油后,我们可以凭加油卡或加油凭证回笼记录去换开增值税专用发票这样我们不仅可以抵扣增值税进项税额,还可以结转费用,税前扣除了。

账务处理:

借:相关成本费用应交税费-应交增值税(进项税额)

贷:预付账款

二、ETC卡充值费

ETC卡充值费能不能报销?可以税前扣除吗?

直接说结论:不得抵扣进项税。

充值时取得不征税发票,仅作为记账凭证使用,企业所得税方面,在实际通行后凭借相关凭证税前扣除,相关凭证可以是通行记录清单。

支付充值费用时,可以自行选择在充值后开具不征税的预付卡发票,也可以在实际消费后开具征税通行费电子发票,可以抵扣进项税,可以做为企业所得税税前扣除凭证。

账务处理

借:预付账款—通行费充值

贷:银行存款

等实际发生通行费取得通行费消费明细后再转入当期费用。

借:费用

应交税费-应交增值税(进项税额)

贷:预付账款—通行费充值

加油票一直是很多公司报销和账务处理的难题,今天就一块跟大家说说。

车辆加油费怎样入账?

你做对了吗?

对于很多单位来说,车辆的加油费不是一笔小开支。对于这些票据,您入账入对了么?报销人员拿来的票五花八门的,如卷式普票、不征税增值税普票、专用发票等等,是不是各位会计也常常感到头疼?

1)企业业务发生少,没有统一管理

公司加油票比较少,没有统一管理,凭员工提供的卷式普通发票报销入账的,直接计入管理费用即可。

借:管理费用——加油费/汽车费等

贷:银行存款等

2)公司对发票统一管理,购入加油卡

公司对车辆加油实行统一管理,每辆车配有加油卡。加油卡充值时取得加油站开具的不征税普通发票(特别提醒:这种情况加油站不能开具专用发票),入账计入预付账款或者其他应收款,因为对于企业来讲,这个时刻还没有实际发生加油的费用支出。

借:预付账款等

贷:银行存款等

那这里就产生一个问题:加油卡充值时没有实际发生加油业务,企业不能据以记入费用中所得税前扣除,只能作为预付账款或者其他应收款的入账依据,那企业如何才能合理税前扣除呢?

别着急,给您破解之法:

加油充值卡发票在凭卡加油后,我们可以凭加油卡或加油凭证回笼记录去换开增值税专用发票。这样我们不仅可以抵扣增值税进项税额,还可以结转费用,税前扣除了。

账务处理:

借:相关成本费用

应交税费-应交增值税(进项税额/待认证进项税额)

贷:预付账款等

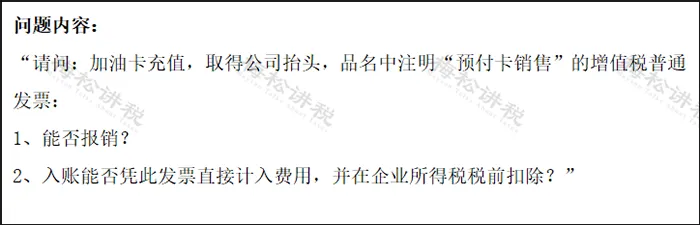

加油卡充值能不能报销?

可以税前扣除吗?

一、加油卡充值能不能报销和税前扣除?

给大家总结一下:

1、加油站预付卡性质比较特殊,依照规定,只能开具不征税发票。只有在实际加油后才可以申请开具增值税专用发票。

2、财务报销是企业自主范围内的事情,只要发票本身不违反《发票管理办法》等规定,就可以报销。如果企业收到的加油站预付卡发票是符合规定的,当然就可以作为财务报销凭证。

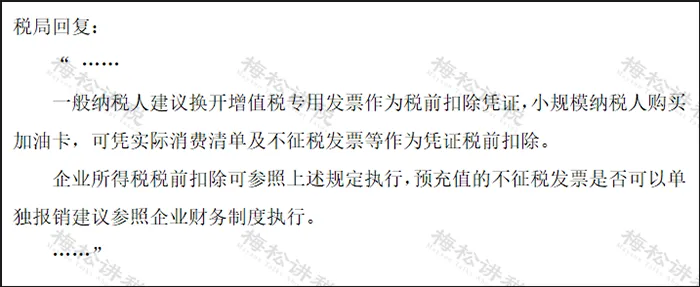

3、可以报销≠可以税前扣除。对于预付卡开具不征税发票的,还要证明“支出实际发生”,才能构成完整的税前扣除凭证。 一般纳税人建议换开增值税专用发票作为税前扣除凭证,小规模纳税人购买加油卡,可凭实际消费清单及不征税发票等作为凭证税前扣除。

二、加油卡的税务处理

1、增值税

企业在充值时可以获取不征税的预付卡普通发票。需要注意的是,开具了不征税发票后,一般不能再开具专票,需要开专票的最好事先向售卡单位问清楚,如果不能开的话,那就要等实际消费后再去开具增值税专用发票了。

2、个人所得税

个人所得税处理和购物卡一样,根据不同的对象,分别按工资薪金和偶然所得来扣个税即可。

3、企业所得税

应在业务实际发生时按照规定取得业务实际发生凭据进行扣除,在购买或充值环节,只能取得税率栏为“不征税”的增值税普通发票,预付卡应作为企业的资产进行管理,充值时发生的相关支出不得税前扣除。

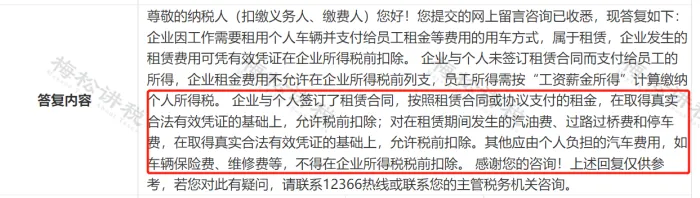

员工开私家车外出办公,

费用能不能报销?

税局答复:可以报销,但有条件!

也就是说:

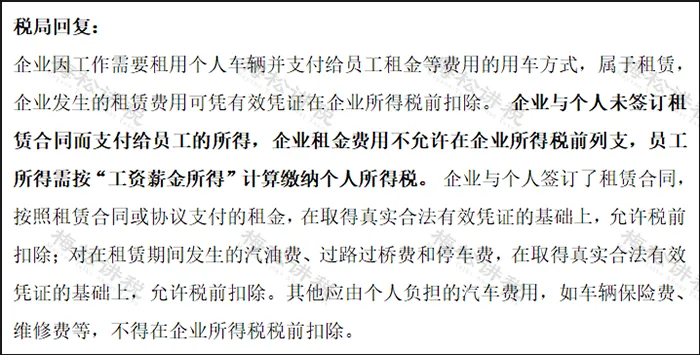

1、员工开私家车外出办公,在单位没有公车的情况下,要想顺利报销燃油费、过路费等,必须要与公司签订租车协议。

2、如果在没有签订租车协议或者签订的是0元租金协议,强行开票报销的话:

(1)对企业来说,会面临相关车辆费用无法税前扣除的风险。

(2)对个人来说,获得的报销款要按照“工资薪金所得”计算缴纳个人所得税。