案例:甲公司是2023年在北京市注册成立的企业,不属于小型微利企业。甲公司分别在山东省、天津市、河北省设立了分支机构A、B、C。2024年,甲企业全年预缴了250万元,其中,总机构预缴了125万元,A、B和C按照50%、30%、20%的分摊比例,分别预缴了62.5万元、37.5万元、25万元。甲公司2024年度汇缴应纳税额300万元,并发现分支机构A、B三因素填写错误,A的分配比例是30%,B的分配比例是50%。

1.原计算方法

第一步,整体计算企业本年应补(退)税额。

甲企业应补(退)税额:300-250=50万元

第二步,根据分摊比例分别计算总分机构应补退税额。

总机构应补(退)税额:50×50%=25万元

分支机构A应补(退)税额:50×50%×30%=7.5万元

分支机构B应补(退)税额:50×50%×50%=12.5万元

分支机构C应补(退)税额:50×50%×20%=5万元

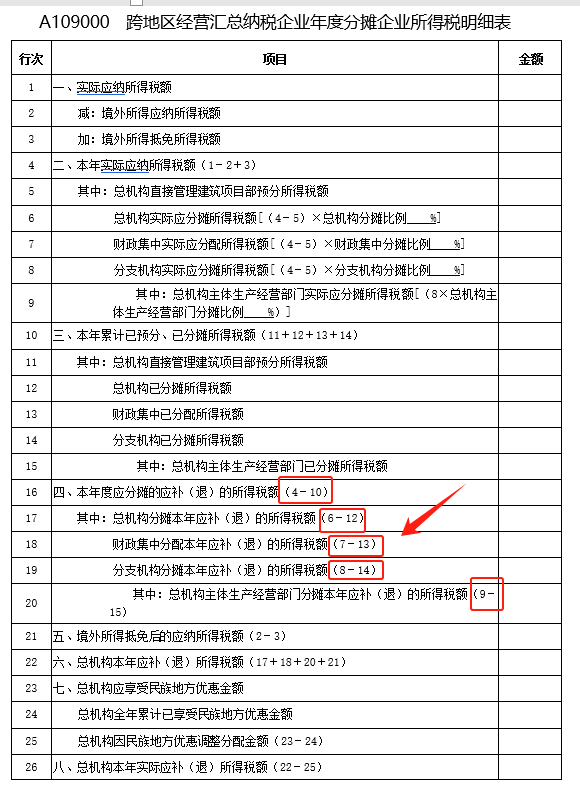

2.新计算方法

第一步,根据分摊比例计算总分机构全年实际应纳所得税额。

甲企业:300万元

总机构:300×50%=150万元

分支机构A:300×50%×30%=45万元

分支机构B:300×50%×50%=75万元

分支机构C:300×50%×20%=30万元

第二步,计算总分机构分摊应补(退)所得税额。

总机构应补(退)税额:150-125=25万元

分支机构A应补(退)税额:45-62.5=-17.5万元

分支机构B应补(退)税额:75-37.5=37.5万元

分支机构C应补(退)税额:30-25=5万元

|

|

|

|

||

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

需要说明的是,汇总纳税企业如果不存在分摊税款计算不准确的情形,无论按原计算方法,还是按新计算方法,结果都是一样的。但是,若汇总纳税企业预缴环节未准确计算分摊税款,新计算方法可通过全量分摊方式,对全年分摊税款重新计算,实现多退少补。案例中,由于分支机构A和分支机构B在预缴环节分摊税款不准确,按新计算方法计算后,分支机构A在汇算清缴时应退税17.5万元,分支机构B应补税37.5万元,实现了对预缴未准确分摊税款的调整;由于分支机构C不存在分摊税款不准确的情形,无论按哪种方法计算,分支机构C在汇算清缴时均应补税5万元。

——摘自《国家税务总局关于《国家税务总局关于优化企业所得税年度纳税申报表的公告》(国家税务总局公告2025年第1号)的解读》

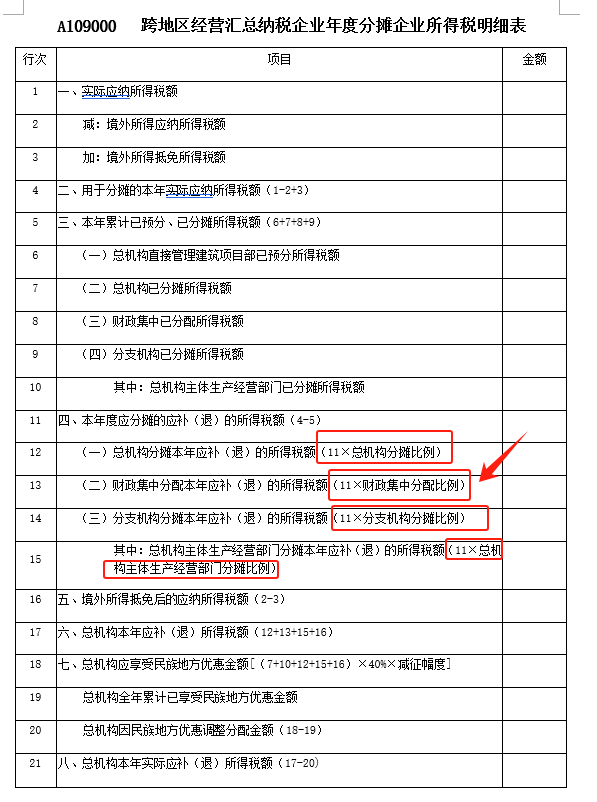

2022版本《跨地区经营汇总纳税企业年度分摊企业所得税明细表》(A109000)(原计算方法)