还有几天就是新年了,你们公司的年会开了吗?饭吃了吗?奖抽了吗?聚餐的会计处理做对了吗?小编给大家总结了年会费用入账的干货,一起来学习下吧~

公司年会各项费用

如何税务处理?

问题内容:

公司年会差旅费、住宿费支出算不算福利费?进项要不要转出?

税局回复:

根据《中华人民共和国增值税暂行条例》(国务院令第538号)第十条规定:"下列项目的进项税额不得从销项税额中抵扣: (一)用于简易计税方法计税项目、免征增值税项目、集体福利或者个人消费的购进货物、劳务、服务、无形资产和不动产; ......" 根据贵司描述,若进项税额用于集体福利,则进项税额不得抵扣。

根据税局的回复,给大家总结一下关于年会费用支出的会计和税务处理事项:

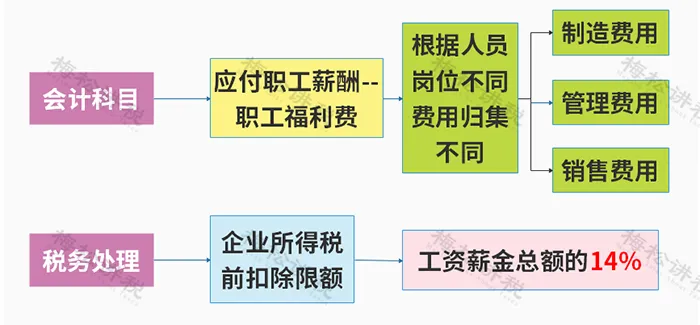

1、年会发生的各项费用(餐费、住宿费等),按照“职工福利费”进行核算:

借:应付职工薪酬--福利费

贷:银行存款

当月结转福利费

借:管理费用--福利费

贷:应付职工薪酬--福利费

2、差旅费、住宿费、餐费等,如果开具的是专用发票,进项税额不得抵扣。已经认证的,应当作进项税额转出。

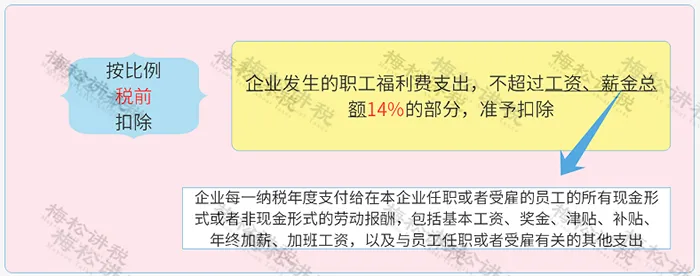

3、年会费用真实发生的,可以在企业所得税前扣除。根据《中华人民共和国企业所得税法实施条例》第四十条规定,企业发生的职工福利费支出,不超过工资薪金总额14%的部分,准予扣除。

提醒大家注意2点:

(1)按企业所得税法规定,职工福利费不再预提,发生的职工福利费在工资、薪金总额的14%以内可以据实列支。

比如你公司福利费扣除限额为:工资总额*14%,公司实际发生职工福利费为X元,如果工资总额*14%≥X,在限额内,那么税前扣除的职工福利费金额为X元 。

(2)你公司某年实际发生的职工福利费,只要小于或等于工资总额*14%的数值,都可以税前扣除。

年会上员工抽奖

是否要代扣个税?

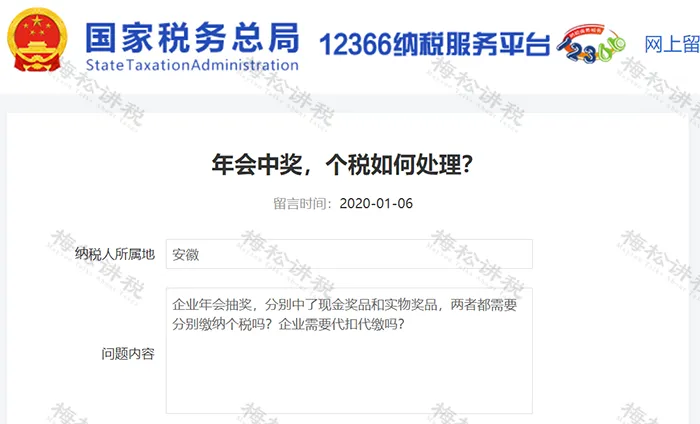

问题内容:

企业年会抽奖,分别中了现金奖品和实物奖品,两者都需要分别缴纳个税吗?企业需要代扣代缴吗?

税局答复:

……

根据(财政部 税务总局公告2019年第74号)规定:“三、企业在业务宣传、广告等活动中,随机向本单位以外的个人赠送礼品(包括网络红包,下同),以及企业在年会、座谈会、庆典以及其他活动中向本单位以外的个人赠送礼品,个人取得的礼品收入,按照“偶然所得”项目计算缴纳个人所得税,但企业赠送的具有价格折扣或折让性质的消费券、代金券、抵用券、优惠券等礼品除外。

……

年会上员工抽中奖品,无论是现金奖品还是实物奖品,企业均需要按照“偶然所得”为员工代扣代缴个人所得税。

关于企业“餐费”入账的干货

全都总结全了!

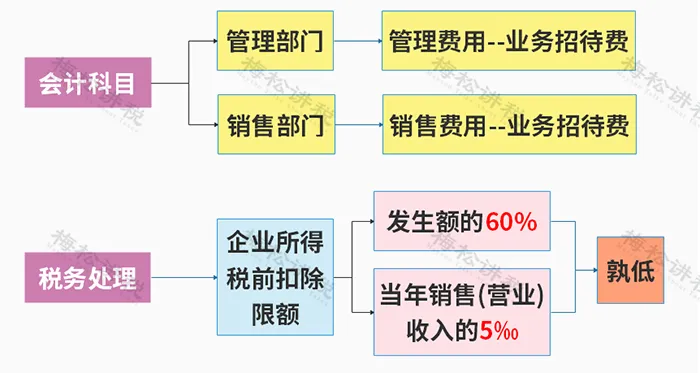

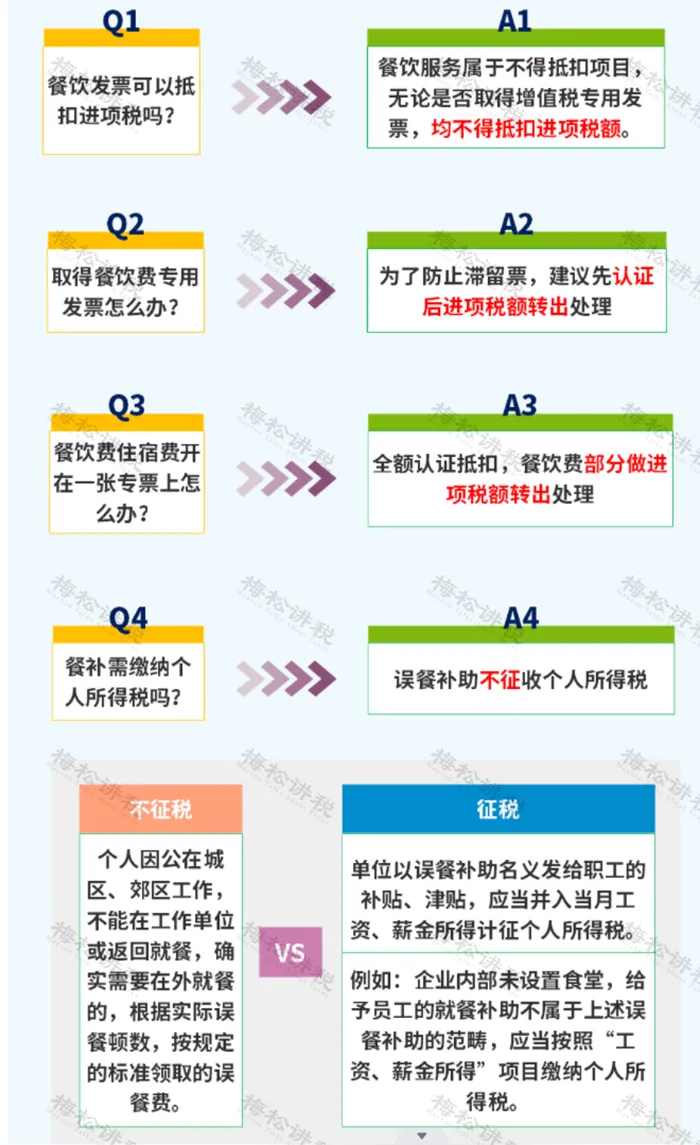

一提到餐饮费,大家就会想到业务招待费,但并不是所有的餐饮费都要计入业务招待费。不同业务发生的餐饮费入账方法当然也不同。怎么入账,我们一起来看。

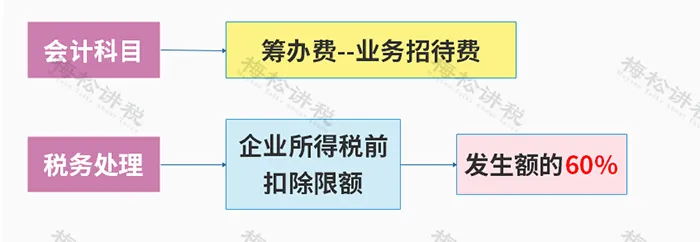

1、计入“筹办费”

根据国家税务总局公告2012年第15号规定,企业在筹建期间,发生的与筹办活动有关的业务招待费支出,可按实际发生额的60%计入企业筹办费筹建期的开办费。

筹办费可以在第一笔收入实现时,一次性摊销,或选择分期摊销,但摊销期不得低于三年。

企业为生产、经营业务合理需要而产生的就餐费。包括交际应酬、业务洽谈、对外联络、公关、以及会议接待来宾等所花费的餐饮、食品、香烟、水等。

企业员工聚餐、野外作业或者加班工作餐、公司员工餐厅提供的员工餐饮等。这里说的员工必须为本单位的职工,为其他人员提供的应计入业务招待费。

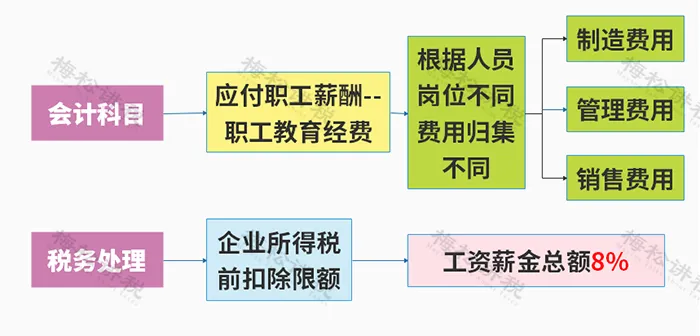

企业本单位职工参加职工技术培训、学习而发生的餐饮费用。

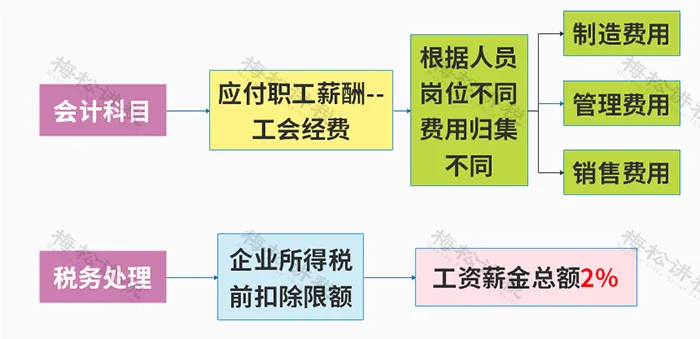

企业工会组织员工参加工会活动发生的餐费、食品、水等费用。

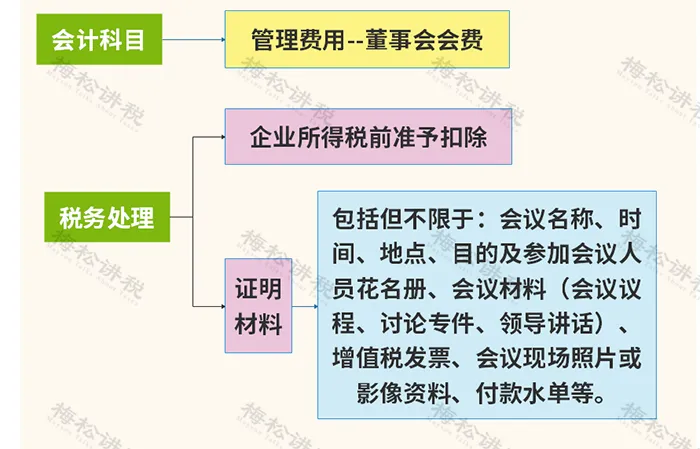

企业时常会邀请客户、经销商或组着单位员工召开各种会议,在会议过程中发生的餐饮费用计入会议费,应注意的是,要想税前扣除,税务局一般要求提供与会议相关的证明性材料,包括但不限于:会议名称、时间、地点,召开目的、参会人员名单及会议签到表,会议相关材料(会议议程、会议记录、照片、影响资料),会议费发票、付款清单等。

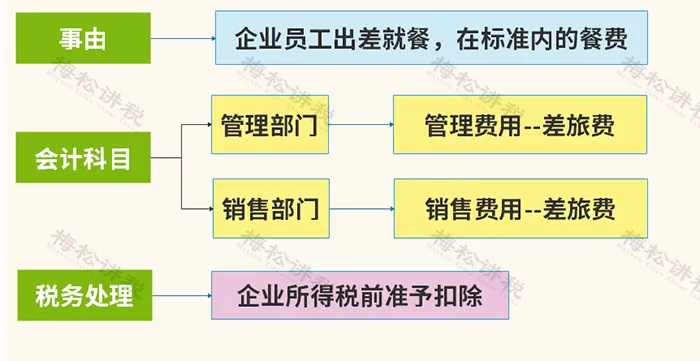

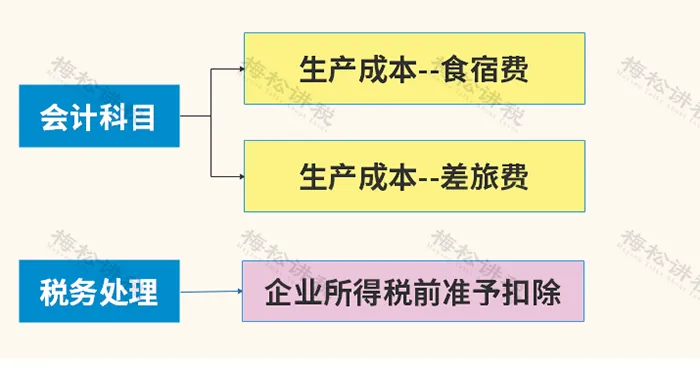

企业职工出差,会存在餐费补贴或餐饮费用报销,对于职工出差期间发生的餐饮费应计入差旅费,但要注意出差期间宴请客户的餐费应单独列入“业务招待费”。

此外,出差期间的餐饮费用,企业应制定合理的报销或补贴标准。

企业召开董事会期间发生的餐费,但要注意有相关的资料作为附件。

影视行业,摄制组拍摄期间的演职员的工作餐以及作为道具必须使用的就餐费用,计入成本。但是注意宴请宾客以及非拍摄期间的餐费,应计入业务招待费。

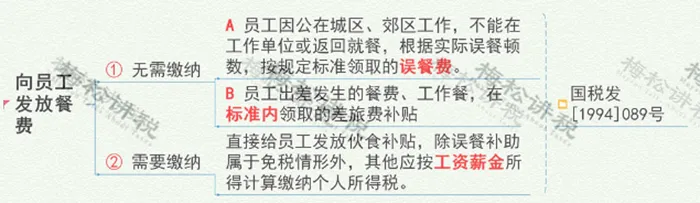

向员工发放餐费

要不要缴纳个税?

注意:

1、员工出差发生的餐费、工作餐,在标准内领取差旅费补贴,不扣缴个人所得税;

这个标准没有具体的,企业自己根据企业情况制定差旅费补贴标准。

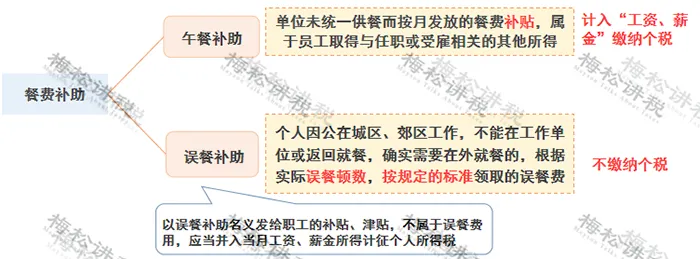

2、注意区分午餐补助和误餐补助: