季节性用工是指企业因生产经营需要,在特定季节或周期内临时雇佣的劳动者。此类用工形式常见于农业、旅游、零售等行业。关于其个人所得税的申报方式(工资薪金或劳务报酬),需结合用工性质、合同类型及税收政策综合判断。以下结合政策依据进行详细分析:

一、季节性用工的劳动关系界定

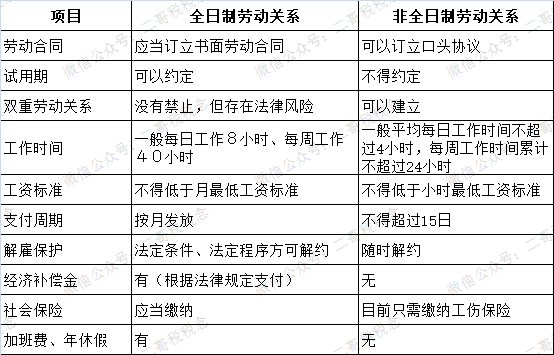

根据《劳动合同法》第十条,建立劳动关系必须订立书面劳动合同,且用人单位自用工之日起超过一个月未订立书面合同的,需支付双倍工资。

季节性用工若符合“全日制用工”特征(如每日工作时间超过4小时、每周超过24小时),即使用工时间较短,也需签订劳动合同,并纳入“工资薪金”范畴申报个税。

例外情况:若用工形式为非全日制(如每日工作不超过4小时),可签订非全日制劳动合同,但仍需按工资薪金申报个税,仅社保缴纳规则存在差异。

二、工资薪金与劳务报酬的税收政策差异

-

工资薪金所得

-

定义:与用人单位存在雇佣关系的劳动报酬,包括工资、奖金、津贴等。

-

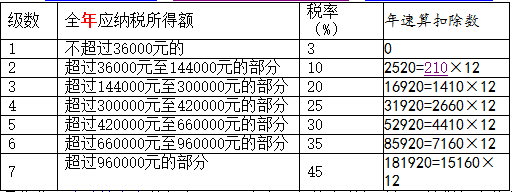

税率:并入综合所得,适用3%-45%超额累进税率,年度汇算清缴时可扣除6万元基本减除费用及专项附加扣除。

-

申报要求:按月预扣预缴,次年3-6月汇算清缴。

-

劳务报酬所得

三、季节性用工的个税申报政策依据

-

劳动关系决定申报类别

-

季节性用工若签订劳动合同,无论期限长短,其报酬均属于工资薪金所得,需按月预扣预缴并汇算清缴。

-

若未签订合同但存在事实劳动关系(如接受企业考勤管理),仍按工资薪金处理;否则可能被认定为劳务关系,按劳务报酬申报。

-

政策文件依据

-

《劳动合同法》第十条、第八十二条:明确全日制用工必须订立书面合同,否则承担法律责任。

-

《个人所得税法实施条例》:工资薪金与劳务报酬的区分以是否存在雇佣关系为核心标准。

-

国家税务总局公告:明确综合所得包含工资薪金、劳务报酬等四项,需合并计税。

四、企业合规操作建议

-

签订书面劳动合同:避免因未签合同导致的双倍工资风险,并明确用工性质。

-

准确区分所得类型:

-

若为工资薪金,需通过工资表发放,代扣个税时适用累计预扣法。

-

若为劳务报酬,需取得发票并代扣20%税款,同时留存合同证明劳务关系。

-

注意社保缴纳义务:全日制季节性用工需依法缴纳社保,非全日制用工可仅缴纳工伤保险。

五、争议情形与风险提示

-

用工性质模糊:若企业将事实劳动关系错误归类为劳务报酬,可能被税务机关追缴税款及滞纳金,并面临行政处罚。

-

年终奖与季节性报酬合并:若季节性用工取得年终奖,需注意单独计税或合并计税的选择(政策延续至2027年底)。

季节性用工的个税申报类别需以劳动关系为核心判断依据。签订劳动合同的全日制用工按工资薪金申报,反之如果是独立非雇佣的劳务则可能属于劳务报酬。企业应严格遵循《劳动合同法》及个税政策,避免因申报错误引发的税务风险。