发布时间:2025-05-16 来源:办税不求人

免责申明:本站自编内容版权所有,不得转载;部分内容转载自报刊或网络,转载内容均注明来源和作者,如对转载、署名等有异议的相关方请通知我们(tfcj@tfcjtax.com,051086859269),我们将及时处理!本网站登载的财税法规政策请以官方发布的为准;本网站内容仅供学习参考之目的,所有文章内容与观点并不代表本站观点、立场,我们不对其准确性、合规性负责!如用于实务操作等等其他任何目的,所产生的法律风险与法律责任与本站无关!

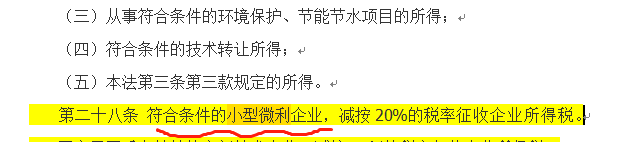

这个企业所得税法第二十八条规定,符合条件的小型微利企业,减按20%税率征收企业所得税。

所以,如果考试选小型微利企业的税率,有20%,10%,5%,2.5%,那你选那个?

那所谓的2.5,5%,10%,又是什么呢?这里我们姑且理解为税负率。

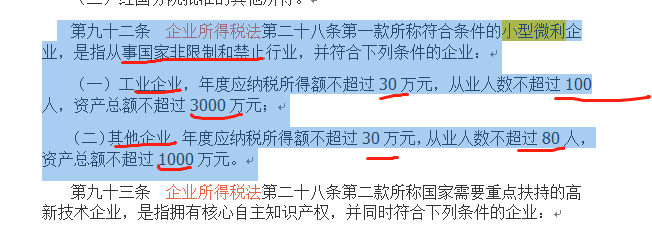

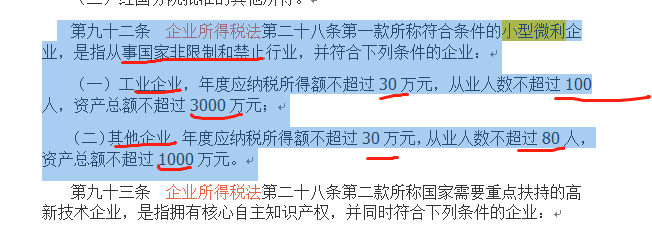

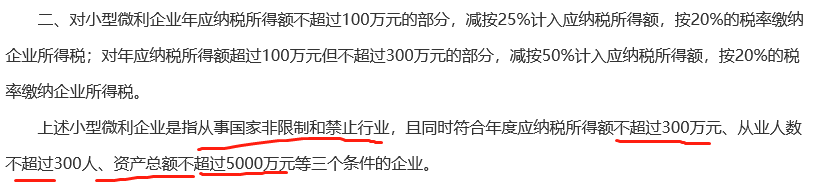

企业所得税法规定了小型微利企业的税率,实施条例也对小型微利企业的条件做了具体规定。

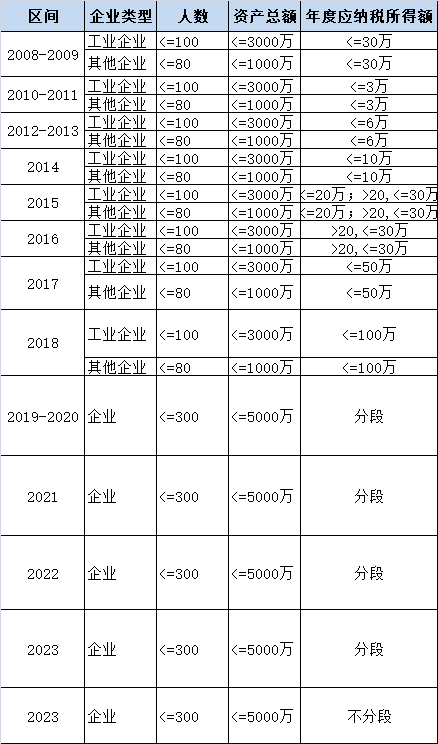

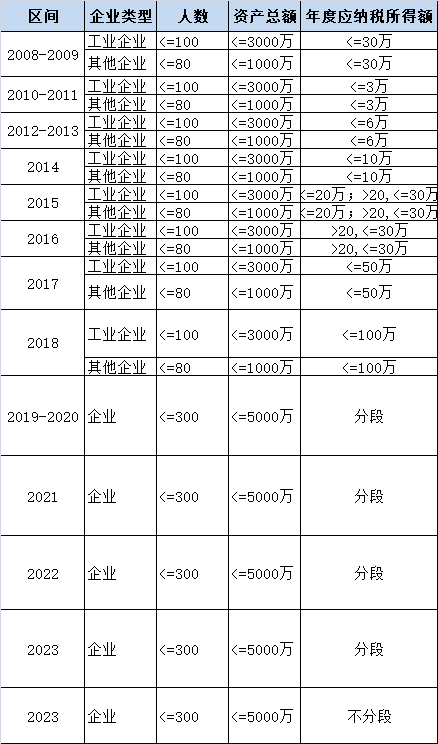

咋还有工业、其他企业,怎么年应纳税所得额还是30万的标准?

没错,小型微利企业这个标准条件变化了很多次,标准早已经在实施条例的基础上提高了很多了。

这些年小型微利企业政策一直有变化。2019年开始就不分是工业还是其他企业了。

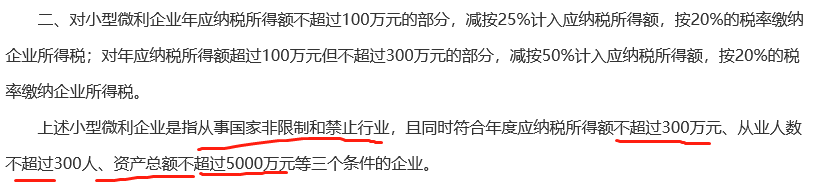

财税〔2019〕13号给的标准是300、300、5000(记忆:335)

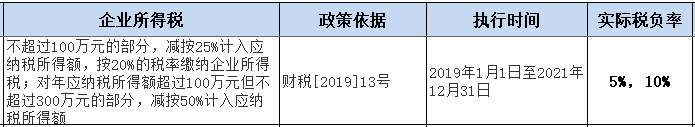

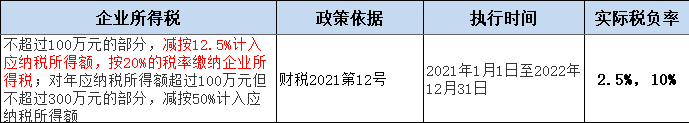

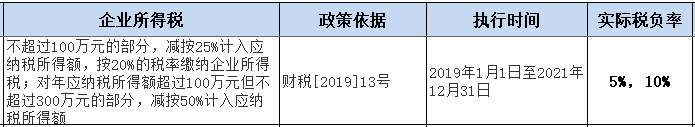

然后对满足条件的小微企业不仅按20%税率交税,而且还有分段减计应纳税所得额的优惠政策

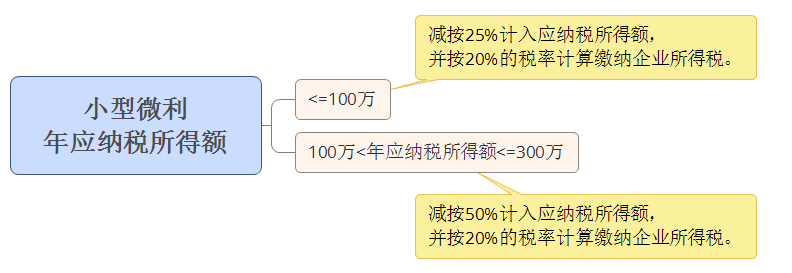

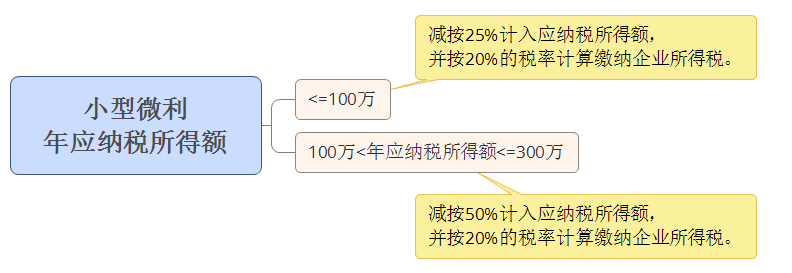

所谓分段就是说对年应纳税所得额不超过100万元的部分,减按25%计入应纳税所得额,并按20%的税率计算缴纳企业所得税。

对年应纳税所得额超过100万元但不超过300万元的部分,减按50%计入应纳税所得额,并按20%的税率计算缴纳企业所得税。

举例说明,2020年一个年应纳税所得额为300万元的企业,如果满足其他的条件,那么企业所得税=100*25%*20%+200*50%*20%=25万元。

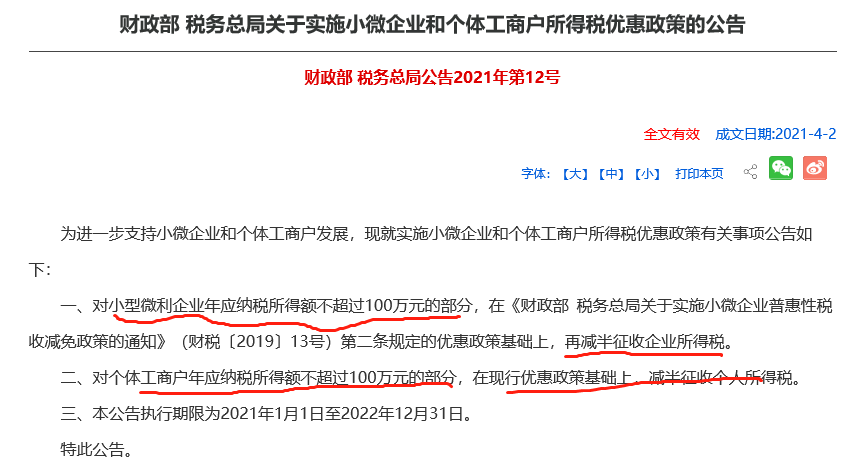

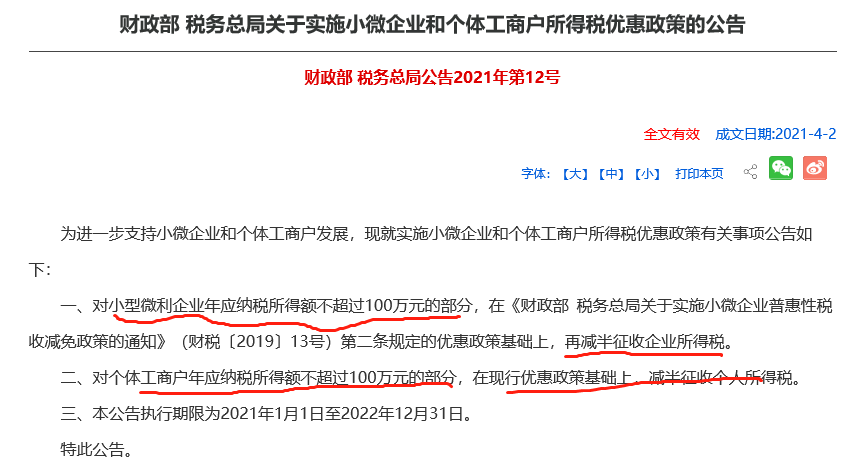

2021政府工作报告,对小微企业和个体工商户年应纳税所得额不到100万元的部分,在现行优惠政策基础上,再减半征收所得税。

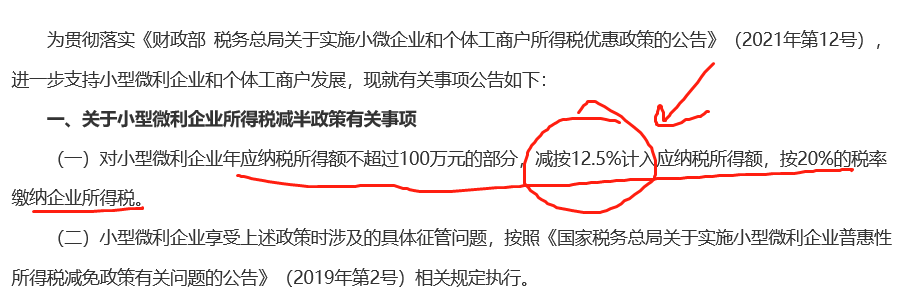

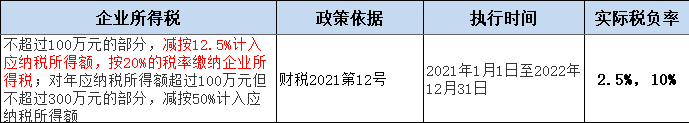

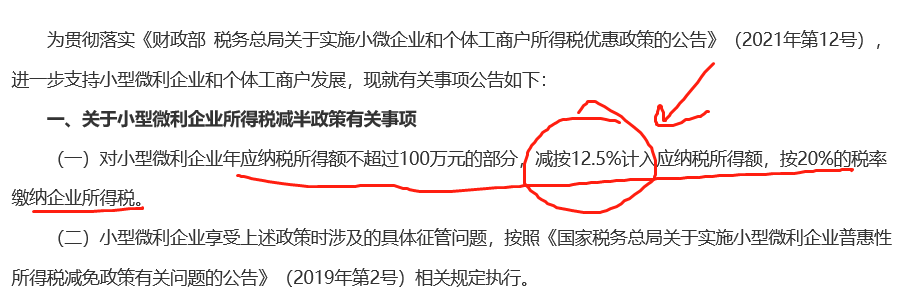

财政部、国家税务总局2021第12号落实了这一决定。

国家税务总局2021年8号的规定明确了其具体操作。

小型微利企业的企业所得税=(100*12.5%*20%)+200*50%*20%

这个2.5%的税负就是这么来的,就是在原来5%基础上再减半。

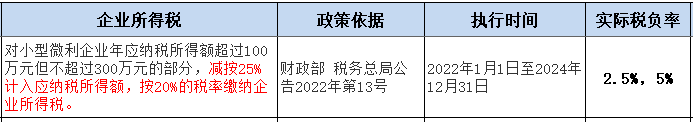

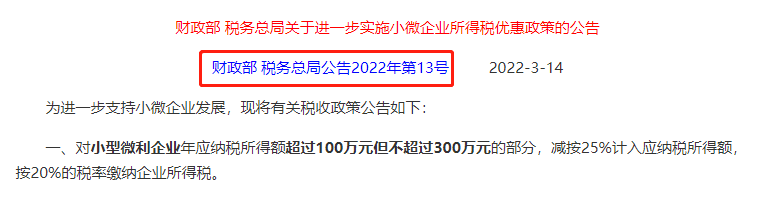

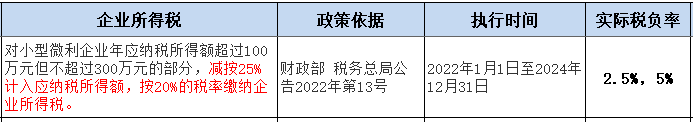

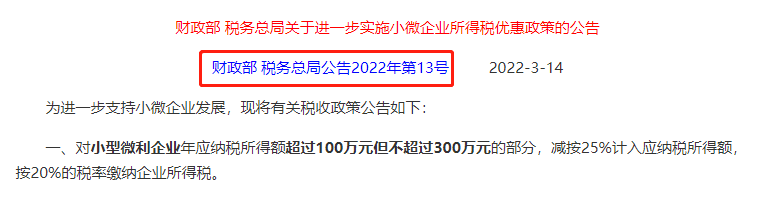

2022年政府工作报告说,对小微企业年应纳税所得额100万元至300万元部分,再减半征收企业所得税。

财政部 国家税务总局2022年13号公告落实了这个政策。

=(100*12.5%*20%)+200*25%*20%

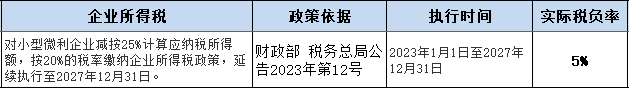

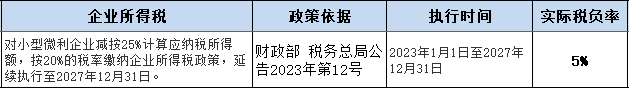

财政部 税务总局公告2023年第12号,对小型微利企业减按25%计入应纳税所得额,按20%的税率缴纳企业所得税延续到2027年。

所以,2023年到2027年,小型微利企业实际税负统一为5%了。

2023年1季度所得预缴申报按5%执行了,超过300万应纳税所得额那就全额25%。

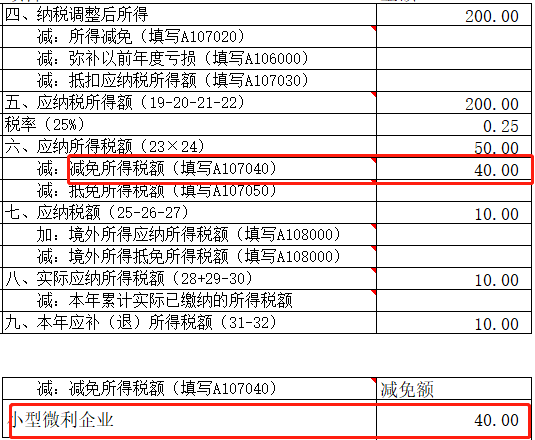

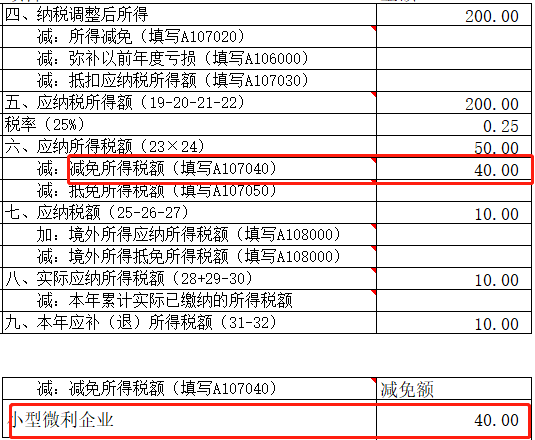

二哥税税念公司2023年应纳税所得额200万,符合小型微利企业标准,2023年应纳税额

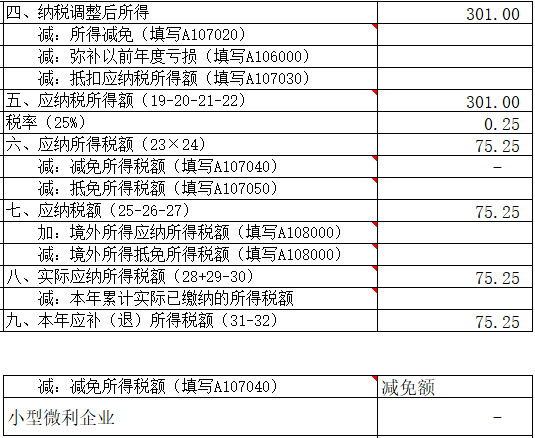

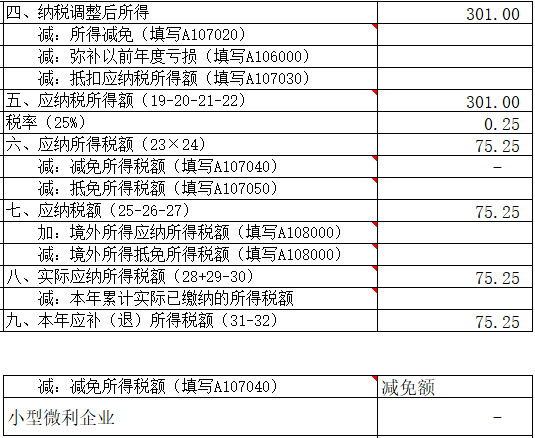

二哥税税念公司2023年应纳税所得额301万,不符合小型微利企业标准,2023年应纳税额

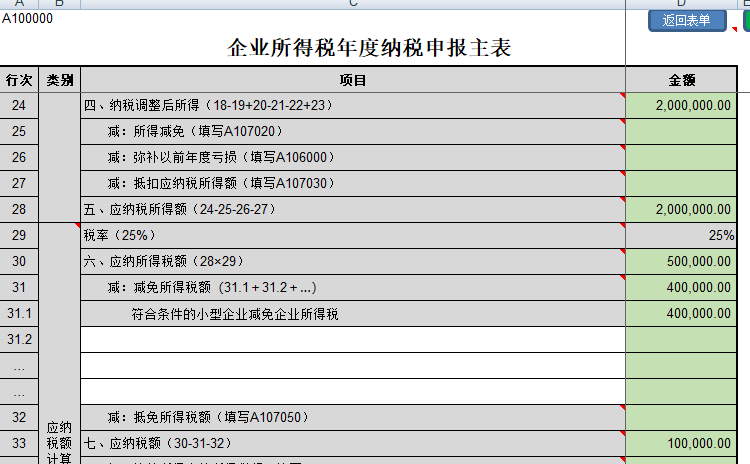

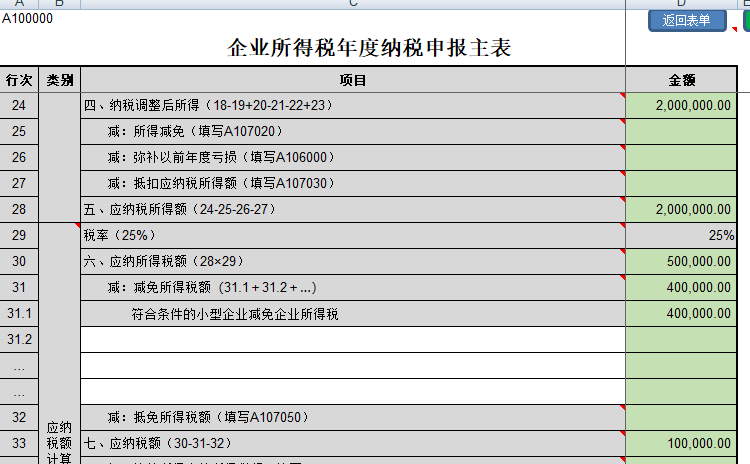

注意:2024年7040表已经取消,小型微利优惠直接填写主表。

所以,多一万应纳税所得额,税就要多几十万,企业日常一定把握新政策、关注临界点,做好税务规划。

很多人对应纳税所得额存在误区,简单以为利润表上利润总额不超过300万就行了。

税务局核查时候发现很多调整事项没做,结果一调整应纳税所得额就超了。

如果被核查了,发现应纳税所得额可能会超,怎么补救?

1、看看是否存在可以一次性扣除的新购固定资产,这个可以降低应纳税所得额

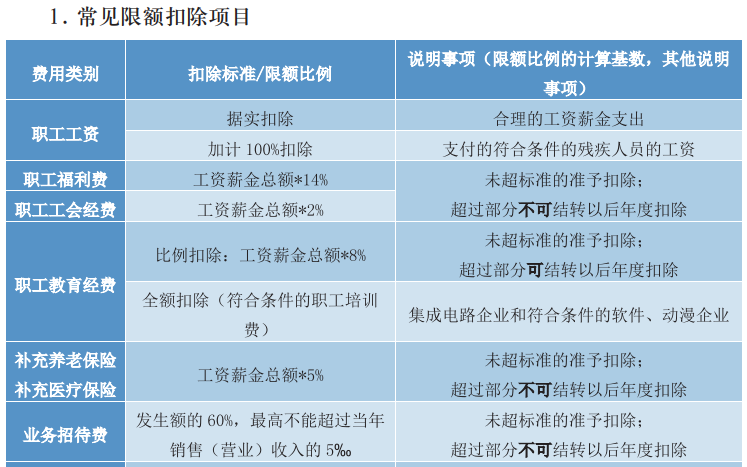

2、看看能否补发工资,修改账,补提,然后再汇算清缴之前发放。

当然最重要的就是财务人员日常就要对企业情况进行梳理,事前就要筹划安排,不能等到最后时刻来,否则很多资料,很多事项就无法做到。

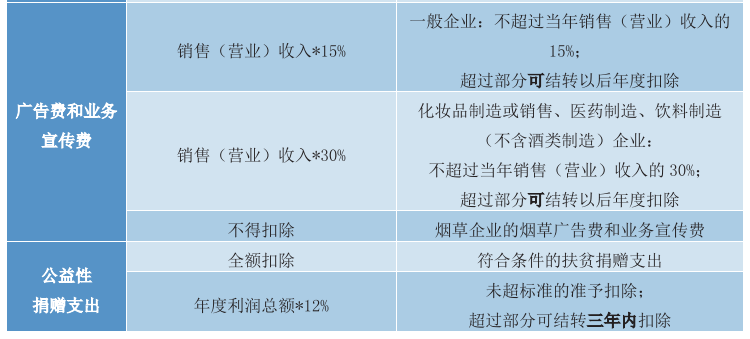

比如如果事前知道要超,在年底之前可以安排一点捐赠来降低应纳税所得额,总之筹划的事情都要提前操作。