新春将至,不少小伙伴的年终奖已经“在路上”啦!这份年终大礼包,不管是打算买买买犒劳自己,还是存起来规划未来,都别忘了一件关键事 —— 年终奖个税缴纳!

“全年一次性奖金到底怎么界定?”

“两种计税方式,哪种更香?”

别急,我们准备了一份

【年终奖个税轻松攻略】

看完你就懂了↓

全年一次性奖金是指行政机关、企事业单位等扣缴义务人根据其全年经济效益和对雇员全年工作业绩的综合考核情况,向雇员发放的一次性奖金,也包括年终加薪、实行年薪制和绩效工资办法的单位根据考核情况兑现的年薪和绩效工资。

取得全年一次性奖金应按照工资、薪金所得缴纳个税!

注意:取得除全年一次性奖金以外的其它各种名目奖金,如半年奖、季度奖、加班奖、先进奖、考勤奖等,均不属于全年一次性奖金范畴,不得适用全年一次性奖金单独计税政策,需在发放当月与当月工资薪金收入合并,按照综合所得累计预扣法计算缴纳个人所得税。

根据现行政策,居民个人取得的全年一次性奖金,在2027年12月31日前,主要有两种计税方式。

简单理解,就是把年终奖除以12个月,根据得出的数额,找到对应的月度税率和速算扣除数,单独计算税款。公式如下:

应纳税额 = 全年一次性奖金收入 × 适用税率 - 速算扣除数

顾名思义,就是把年终奖和您这一年的工资薪金、劳务报酬等收入全部加在一起,作为全年的综合所得,统一计算应缴税款。

应纳税额=(综合所得收入额-60000元-“三险一金”等专项扣除-子女教育等专项附加扣除-依法确定的其他扣除-符合条件的公益慈善事业捐赠)×适用税率-速算扣除数

这种方式比较适合当年综合所得收入扣除各项扣除后余额较少,或者年终奖金额相对不高的朋友,有可能适用更低的税率。

没有标准答案,因人而异!

由于每个人的收入情况和税前扣除、优惠等情况不同,并不能直接判断选择哪种计税方式更划算。

但注意,在一个纳税年度内,对每一个纳税人,将全年一次性奖金单独计算纳税的办法只允许采用一次。如果您在年内多次获得奖金,一定把它用在金额最大的那一笔上!

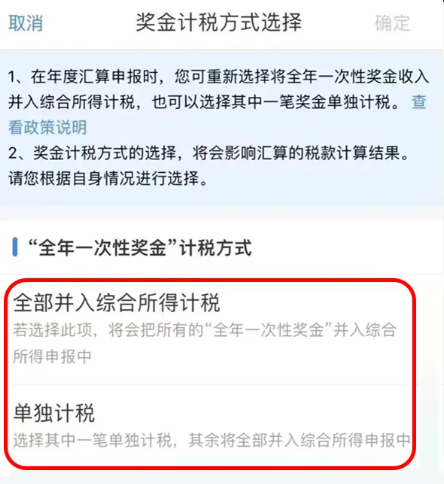

在每年进行年度汇算清缴时,您只需要登录个人所得税APP,在申报页面找到“奖金计税方式选择”这一项,系统会自动根据您填报的数据,分别计算出两种方式下的应纳税额。您只需做个简单的对比,看哪种方式更划算便选择哪种即可。

年终奖在哪一年发放,就属于哪一年的收入。

例如,2025年的年终奖,如果是在2025年12月发放,则属于2025年度;而如果在2026年1月发放,则属于2026年度。也就是说,税款所属期以奖金实际发放年度为准,与奖金归属的考核年度无关。这一点在进行年度汇算时要特别注意。

1.《国家税务总局关于调整个人取得全年一次性奖金等计算征收个人所得税方法问题的通知》(国税发〔2005〕9号)

2.《财政部 税务总局关于延续实施全年一次性奖金个人所得税政策的公告》(财政部 税务总局公告2023年第30号)